最近,华为的热度丝毫不减,传言与华为有合作的欧菲光涨幅累计超过50%。

我始终认为,有业绩支撑的细分领域龙头,在行业景气度上行的情况下,更容易走出来。今天我们要说的是一家与华为汽车有合作的智能汽车电子软件龙头——光庭信息。

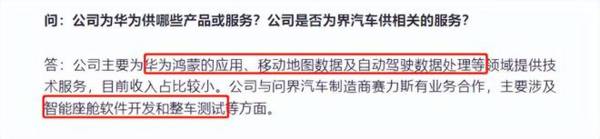

光庭信息明确表示过,公司主要为华为鸿蒙的应用、移动地图数据及自动驾驶等领域产品提供技术服务,不过目前收入占比较小。公司为问界汽车提供智能座舱软件开发和整车测试服务。

智能汽车和新能源业务高增长,上半年净利润大增123%。

光庭信息是一家信息技术企业,它出售的产品是技术服务,主要为汽车零部件商或整车厂提供软件定制化开发和软件技术服务。

更具体一点,公司有三大业务:智能座舱、智能驾驶、新能源,其中智能座舱是公司的传统核心优势业务,2022年三大业务营收占比分别是52.5%、31.3%,15.5%。

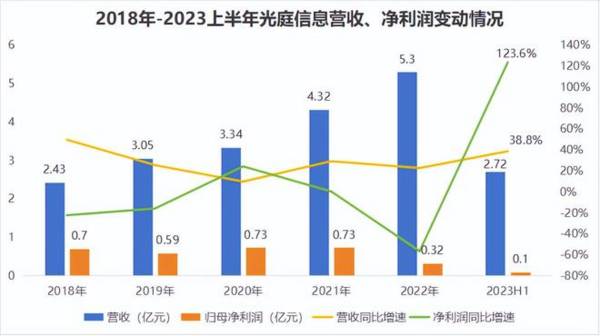

作为一家信息技术企业,光庭信息的营收增长很稳定,2018年到2022年公司的营收从1.62亿元增加到4.32亿元,年复合增速22%,十分稳健。

2022年公司营收规模继续扩大,同比增长22.7%,但净利润同比下滑56.6%。这主要是公司研发人员大幅增加使得研发费用同比大增90.9%、股权激励使得管理费用同增53.4%所致。

研发投入是为了增强技术实力,股权激励是为了公司业绩增长,这些都不是公司经营层面的问题。

今年上半年,光庭信息营收2.72亿元、归母净利润1025万元。归母净利润同比大增123.6%,扣非净利润同比暴增402.2%。

上半年业绩大增,是因为公司各业务的客户需求大幅增长。上半年公司智能座舱、智能驾驶、新能源收入分别为1.41、0.86、0.42 亿元,同比分别增长24.1%、48.6%、84.2%。

过往优秀的业绩说明公司基本面好,虽然代表不了未来,但我依然看好光庭信心未来的成长性,原因有三:

1、政策扶持,智能网联汽车行业增量空间大

早在2020年,国家就出台文件表明大力支持智能网联汽车快速发展。2022年新能源汽车市场占有率25.65%,新能源汽车行业进入高速成长期。全球汽车行业正在经历百年未有的大变革。

智能化、电动化、网联化是汽车行业必然的趋势,当前智能网联汽车已成为全球汽车产业的升级方向,像光庭信息这样的软件服务企业迎来发展机遇。

2022年,我国智能网联汽车行业规模约3551亿元,预计到2026 年市场规模有望达到5859 亿元,2022年-2026 年均复合增长率为13.3%。

在智能网联汽车整体市场高速发展下,其中的智能座舱、智能驾驶、智能电控等领域都有望长期受益。

根据统计,2022年中国智能座舱行业市场规模739亿元,预计2025年将达到1030亿元。

智能驾驶中的驾驶辅助系统(ADAS)2020 年市场规模 844 亿元,到 2025 年市场规模有望达 2250亿元,年均复合增长 21.7%。

近期来看,华为M7的爆量,反映出大家对智能驾驶的认可度大幅提升。随着合作车型的逐步推出,华为智能驾驶、智能座舱相关企业有望充分受益。

2、公司重视研发,大客户稳定

信息技术企业对研发能力有要求,因为智能汽车和手机一样是不断更新迭代的,只有持续地研发新技术,满足客户的需求,才能有源源不断的收入。

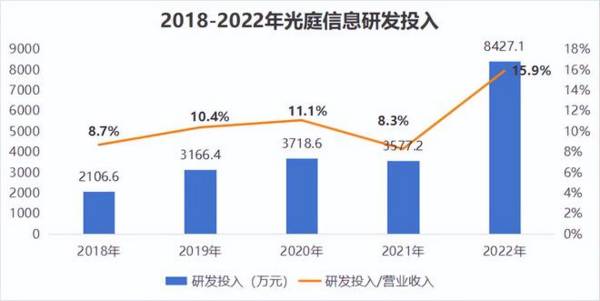

2018年到2022年,光庭信息的研发投入规模从2107万元增加到8427万元,研发投入占营业收入的比重由8.7%提升至15.9%。

尤其是2022年,公司在智能网联域控基础平台、超级软件工场、人工智能仿真平台等方面的研发投入合计 8,427.11 万元,相比2021年大增117%。

研发最重要的是人才,2022年光庭信息的研发人员净增加408人达到1176人,同比增加53%。参照公司整体人数,2022年公司全部人数净增加600人,其中80%都是研发人员。可见,公司管理层对研发的重视程度。

根据年报披露,2022年公司研发项目共计15项已全部完成,基本是围绕智能座舱、自动驾驶、汽车网联化开展的项目。

研发成果也有很多,比如“智能驾驶域控软件平台”,可以提升用户的行车与泊车驾驶体验,帮助用户更安全,更省心地抵达目的地等。

另外,光庭信息与大客户合作关系稳固,2018年以来前五大客户收入占比一直在40%以上,具体如下图。

招股说明书显示2021年公司前五大客户多为日本企业,如汽车零部件供应商电装集团、日本电产等。

公司也和国内新能源车企建立合作,如长城汽车、长安汽车、上汽集团、吉利汽车等;同时也在寻求与汽车新势力及高科技公司的合作机会,比如华为。

3、盈利能力强:毛利率、净利率高于竞争对手

汽车电子软件服务企业中,光庭信息的可比竞争对手有中科创达、诚迈科技、德赛西威。

2018年到2022年期间,4家公司的平均毛利率分别是45%、41.4%、23.7%、23.6%,光庭信息的平均毛利率最高。

另外,公司客户稳定,各项费用不高,且整体期间费用率从39.1%下降到24.4%,在扣除营业成本变动之后,净利率也是领先竞争对手。

2022年净利率下滑,是因为收入增加,但研发费用和管理费用(股权激励)大增,导致净利润减半所致。预计2023年公司的盈利水平有进一步提升的空间。

光庭信息的估值偏高。

同样是华为产业链公司,相比欧菲光,光庭信息业绩稳定且高速增长;且大客户营收占比高,光庭的盈利能力也比较突出。加上智能汽车市场规模大,光庭信息具备长期成长空间。

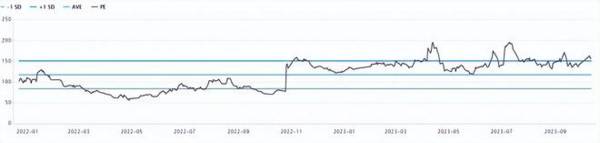

但是,光庭是2022年初新上市公司,目前公司滚动市盈率约150倍,偏高。

不过,由于公司成长性高,机构对公司的一致预期是2023年归母净利润0.87亿元(同比增长率约170%)。

参考往年业绩,公司的营收和净利润集中在第三、四季度放量,且上半年净利润增长超过100%,我认为这个预期是有望实现的。

按照0.87亿元计算,光庭动态估值约70倍,与历史相比处于低估区间;但依然比竞争对手高