美国股指期货的曲折起伏

1982~ 1985年:股指期货主要作为投资组合替代方式与套利工具。堪萨斯期货交易所推出价值线综合指数期货以后,投资者逐渐改变了股市投资的传统方式,即挑选某个股票或某组股票。最重要的变化包括:

一复合式指数基金诞生。投资者可以同时买进股票指数期货及国债,达到买进成份指数股票投资组合的目的

一运用指数套利,套取几乎没有风险的利润。这是由于股票指数期货推出的最初几年,市场效率较低,常常出现现货与期货价格之间基差较大的现象,交易技术较高的专业投资者,可通过同时交易股票和股票期货的方式,获取几乎没有风险的利润。

1986~ 1989年:动态交易工具推出几年后,市场效率逐步提高,运作较为正常,股指期货逐渐演变为实施动态交易策略得心应手的工具。主要包括以下方面:

一通过动态套期保值技术,实现投资组合保险,即利用股票指数期货来保护股票投资组合的跌价风险;

一进行策略性资产分配。期货市场具有流动性高、交易成本低、市场效率高的特征,符合全球金融国际化、自由化的客观需求,特别是过去10年来,受到资讯与资金快速流动、电脑与通信技术进步的冲击,如何迅速调整资产组合已成为世界各国新兴企业和投资基金必须面对的课题。股票指数期货和其他创新金融工具提供了解决这一难题的途径。

1988~ 1990年:1987年10月19日,华尔街股市一天暴跌近25%,引发全球股市重挫。事后,对于造成恐慌性抛压的原因,一直众说纷纭。股票指数期货~度被认为是这场股灾的“元凶”之一。不过,就连权威的报告也无法确定,股指期货在这中间到底是不是罪魁祸首。事实上,更多的研究报告指出,股票指数期货交易并未明显增加股票市场价格的波动性。

为防范股票市场价格的大幅下跌,证券交易所和期货交易所采取了一些限制措施。如纽约证券交易所规定道琼斯30种工业指数涨跌50点以上时,即限制程序交易的进行。期货交易所则制定出股票指数期货合约的“涨跌停板”限制,以缓解市场中异常的恐慌或在热。这些指施在1989年10月纽约证券交易所价格“小幅崩盘”时发挥了异常重要的作用。至此,指数期货再无“不良记录”,并由此奠定了90年代股票指数期货繁荣的基础。

1990年至今:20世纪90年代以来,关于股票指数期货的争议逐渐消失,投资者的投资行为更为理智,一些发达国家和发展中国家相继推出股票指数期货交易,全球金融市场的国际化程度提高,股指期货的运用更为普遍。股指期货进入蓬勃发展阶段。

股指期货的发展还引起了其他各种非股票的指数期货品种的创新,如以消费者物价指数为标的的商品价格指数期货合约,以空中二氧化硫排放量为标的的大气污染期货合约,以电力价格为标的的电力期货合约等等。可以预见,随着金融期货的日益深人发展,这些非实物交易方式的指数类期货合约交易,将有着更为广阔的发展前景。

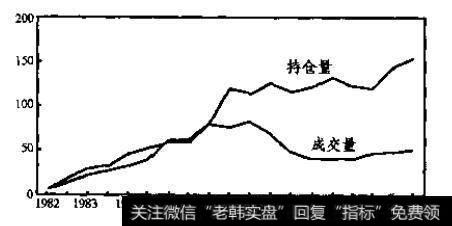

图中表示标准普尔500 (S& P500)期货合约在1982~1991年交易量与持仓量(也叫未平仓量)的成长情倪。所谓持仓量,是期货合约在外流通的净数量。从持仓量的情况可以看出,股指期货不仅吸引了短线交易,面且也是一种长期性的战略性投资工具。就这方面来说,它并没有受到1987年10月股市崩盘的影响。但交易量则不同,相对于崩盘前,1988年的交易量减少了约40%,1989年才开始走稳,但并没有明显的回升。原因之一是, S&P100已经取代了S&P500的龙头地位,成为交易量最大的品种。