什么是期货?什么是期货合约?

(一)期货合约

首先要介绍期货合约,然后将讨论期货期权。对于不熟悉期货合约的人,最简单的方式就是将其想象为股票股份。它们可以跌到零(理论上可以达到,但实际中不太可能),也可以涨到很高。期货和股票的主要区别在于(1)期货要求较少的保证金,因此具有较大的杠杆效应;(2)期货具有到期日。多数“较老”的商品合约都由商品作为基础—玉米、小麦、大豆、橙汁等。等到了到期日,根据期货交易所指定合约的条款,实际产品发生换手。例如,一份玉米合约包含5,000蒲式耳的玉米。较新的“金融”合约,在某些情况下,叮能会有现金结算。就是说,期货合约每天都标记到市场(如你的利润或损失都经经纪公司加总),并且在最后天期货仅仅从你的账户中消失,剩下拥有该合约的现金利润或损失。

(二)期货期权符号

期货期权符号包含两部分。

期货期权符号=期货基础符号+到期代码

期货基础符号通常符合逻辑。如,LC= Live Cattle(活牛),SP=S&P500Index(标准普尔500指数),SM= Soybean Meal(豆粕)等。期货合约和期货期权合约都需要有到期代码。

期货及其期权的到期代码有所不同:

同时,由于期货合约的跨度可以达到几年,单位数字用来描述到期日。因此,符号“H3”可能表示2003年3月。2003年3月到期的标准普尔期货的期货期权符号为SPH3。

(三)期货期权术语

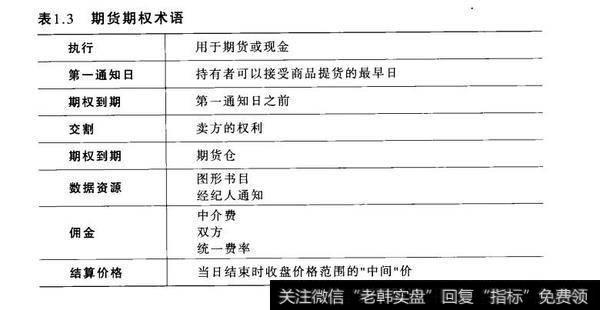

本节简单介绍与期货期权相关的一些条款。所有的期货合约都有到期日。实物商品(如玉米、黄金、糖等)还有第一通知日,即买进期货合约持有者可以提货实物商品的第一天。据此,投机商通常可以在该日期前出市。期权在第一通知日之前到期,期权的所有执行和分派在商品开始实物交割前失效。因此每月每种商品的期权到期日是不同的,交易商做好到期日日历记录是很有帮助的。

期货和期货期权都有结算价格—造市商视该价格为当日结束时收盘价格范围的“中间”价。在该价格上没有任何交易,但该价格给出了造市商所认为的期权交易价位。

表1.3给出了期货期权条款的简单总结。

表1.3期货期权术语

(四)期货期权符号

期货期权符号比股票期权容易掌握。事实上,希望有一天所有符号——期货、股票和指数一一都用这种方式处理

期货期权符号=期货符号+执行价数字+指示符

=基础符号+到期代码+执行价数字+指示符

2003年3月到期执行价为1350的标准普尔期货合约的看涨期权的表示符号为:SPH3130e,注意执行价是个数字,并且字母指示符c用来表示看涨期权;“p"将用于表示看跌。这些符号比起股票和股指期权的复杂方法更符合逻辑,更直接。

(五)分期期权

有时候期货期权也会出现另一个概念,分期期权,该期权的基础期货合约的到期月不同于其他任何期货合约。这是交易所做的尝试,使一年几乎每个月都有交易的期权。即使在同一个月内并没有基础期货合约。例如,3月和7月到期的标准普尔500货(4月和5月没有合约)。然而在4月和5月,由于短线期权交易商习惯于短期交易,交易所便上市具有这些到期日期的期权。对于这些分期期权来说,该基础期货合约为6月合约(如存在下一个合约),因此在4月:

(六)报价机

如果你要对报价付费那么期货期权的不同报价系统就会有所不同。例如,看涨期权的“”和看跌期权的“p”在某些报价系统需要在执行价之前设定,但这只是很小的不同。如果你遇到一个系统(股票、指数或者期货)的符号显著不同于这里所描述的,我强烈建议你转向另一个卖家。知道期权头寸的等价标的股票头寸是很有帮助的。如果投资者买进个看涨期权并卖出同样一个期限结构看跌期权(相同到期日和执行价),那么该投资者的头寸就相当于标的股票的一个长头寸。相反,如果投资者卖出个看涨期权并买进具有相同结构的看跌期权,该头寸就相当于标的股票的短头寸。表1.4总结了标的股票对应的期权代替品。

表1.4期权作为标的股票的替代品

买进看涨期权+卖出看跌期权=买进股票

XYz股票=50;XYZ 7月看涨=3;XYZ 7月看跌=3A

(七)等效头寸

两个或两个以上交易策略如果具有相同的潜在利润,那么他们就是等价的。也可以说,如果他们的利润图形具有相同的形状,他们就是等价的。由于有很多等效的头寸——理论上存在上百对策略—一一些等效头寸是相当重要的,熟练期权交易商应该有所理解。下列成对头寸是等价的:

头寸1……等价于…头寸2

买进看涨期权 买进股票+买进看跌期权

买进股票 买进看涨期权+卖出看跌期权

卖出股票 买进看跌期权+卖出看跌期权

其他重要的等价头寸是:持保买权出售……等价于……售出无担保看跌期权。很多(单纯)投资者认为出售持保买权是保守策略,这是因为他们从经纪人处获知,因此知道多数保守退休账户中这是允许的。然而,几乎每个期权交易商——一即使是新手——都知道无担保期权具有很大风险,并不是保守的策略。怎么会这样?这两个策略真的是等价的么?是的,他们是等价的:如果标的股票遭受严重下跌,他们都会有上限潜在利润和较大的向下潜在风险。只是经纪人和政府管理者认为拥有股票是保守的——所以如果跌到零点会是怎样的!

(八)交易期货

更多的投资者和交易商宁愿买卖股票而不是期货。然而这一事实绝不能阻止你进行期货交易投资这一潜在的交易收入来源。你将会看到,影响期权的一系列因素(成交量、价格、波动性等)也同样会影响期货和股票(以及指数)期权交易。因此,如果你要是忽视了期货(或者忽视了股票或者指数),你就相当于忽略了市场的一部分,这部分可能会带来潜在的赢利性期权交易。

期货和股票交易之间的一个主要区别在于:几乎每个期货合约都有日价格限制。ˉ旦期货达到了该价格,他们就不能沿原方向继续上涨或下跌。例如,假设5月大豆在某一天收盘于660。大豆的日限制为30分。此情况下,该限制由期货交易的交易所——芝加哥期货交易所设定。因此,在下一天5月大豆期货的价格将不能超过690或低于630。一旦他们达到某一价格,市场虽然开放,但不会发生任何交易。

例如,假定5月大豆期货交易价跌到630,相对于前一夜收盘价60跌了30分的限制。在630价位有卖约,但没有买约。因此就不会发生交易。市场仍然开放,但是一旦一些新闻或者其他市场变化信息暴露出来,大豆价格就会摆脱下跌限制状态。

然而,如果5月大豆的交易没有上涨摆脱下跌限制状态,这将成为第天交易的心理沮丧因素。事实上,市场看盘将会再次跌至该限制——另一个30分——价格将跌至600。该合约有可能在开盘后再次跌至该限制,整天几乎没有交易发生。事实上可能会发生一系列这样的限制变化。确实发生时,大众”期货交易商被套牢。如果发生此情况时,你正处于多头,你不能卖出期货对日益恶化的头寸进行解套。

幸运的是,有一种方法可以处理此处境——就是使用等价头寸。由于在这一系列限制变化中套牢的危险是如此具有破坏性,因此理解此期权策略是必须的—不仅仅是可选的。

需要特别指出的是,下限套牢的期货头寸—意味着由于没有买约不能卖出——可以通过使用前面讨论过的等价策略卖出。投资者可以买进看跌期权并卖出同样结构的看涨期权。这一策略有效的原因在于,期权在达到限制之前会持续进行交易——表明在多数情况下,尽管期货被限价锁定,平价期权会依然发生交易。参见表1.5给出的总结。

表1.5期权限价锁定的价格发现

(九)期货保证金

有关期货交易另外一点就是所需保证金和逐日盯市制度。当你买进股票时,即使是以押金买进的方式,直到你卖出股票(或者直到你收到保证金迫缴通知),你的账户就不会有进一步的资金流入和流出。但是在期货市场,初始保证金是合约总价值的一小部分。例如,前面我们看到5月大豆的交易价格为600分(600美元)。一份大豆合约表示5,000蒲式尔的大豆,所以大豆价格波动一个点就相当于一点50美元。因此,大豆合约的总价格就为30,000美元(600的50倍)。然而,买进或卖出大豆合约的初始保证金要求近1,200美元,仅仅是4%。很显然,在此合约上有很大的杠杆效应。

一天30分的波动限制相当于1,500美元(每点波动50美元的30倍),所以天的波动限制就完全可以吃掉所有的保证金。一旦达到该点,经纪人就会要求追加更多的保证金。事实上,期货账户里的每个头寸每天都是盯住市场的,利润或损失进入账户或者从中扣除。这种方式可以便于经纪公司识别保证金问题。我发现这种记录的方式对于短期交易者也是很有帮助的,这是因为该方法迫使交易者每天观察实际账户的利润和损失。有时候,比如说你所拥有的股票开始下跌而遭受损失,由于你的账户的贷方没有减产,表面上似乎不像是真正意义上的现金。通过这种方式,你可能不得不持有本应该抛弃的头寸。期货交易商,由于他或她每天都在观察(并感受)着那些损失,就不会有该问题。