拉尔夫·艾略特是艾略特理论的奠基者,普莱切特是艾略特理论在当代的掌门人。严格意义上,艾略特理论是对道氏理论精细化的尝试。在FXCM的专栏中有一位专家常常借助于艾略特波浪理论进行分析和交易,很长一段时间内还持续公布了每次交易的细节和累积绩效。但是,这位专家与绝大多数艾略特波浪理论信徒的做法不一样,最为关键的区别是他从来都会设定一个合理的止损,绝不会认为市场真的会像波浪理论预测那样发展。

道氏理论发展的早期,无论是汉密尔顿还是雷亚都认为,想要对主要波动和次级折返进行定量化是愚蠢的做法,这种想法与艾略特存在很大差别。单纯的波浪分析肯定是赚钱的最好办法,真正依靠波动理论赚钱的交易者无一例外的有两大特点:第一,重视仓位管理和风险控制;第二,不会单纯依靠波浪理论的分析和预测。我们这一小节主要不是介绍艾略特波浪理论有多么玄妙和神奇,真正的目的是想让大家认识到,所有对市场有过深入观察的人,以及绝大部分经典理论都观察到了“市场三重结构”。

艾略特波浪理论的基本结构是驱动浪和调整浪。驱动浪往往是5个子浪的模式,而调整浪往往是3个子浪的模式(图4-6和图4-7)。驱动浪与道氏理论的主要趋势波动基本上是一个事物,调整浪与道氏理论的次级折返基本是同-事物。艾略特波浪理论其实也存在一个问题,那就是越大的时间层级,上这个理论的理想结构越可能出现,也就是典型的“5-3浪”结构。

图4-6艾略特波浪基本结构

图4-7艾略特波浪完整结构

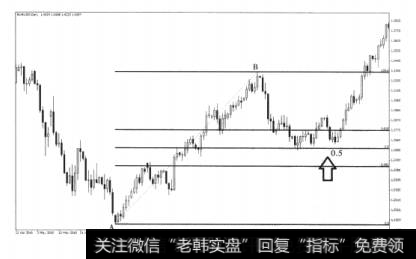

道氏理论对于主要趋势波动和次级折返的区分往往是从持续时间和幅度两个角度衡量,不过正如雷亚指出的那样,这种区分都有可能漏掉一些重要的波动,而纳入一些不重要的波动。艾略特理论在这方面可以起到一些有益的补充,因为艾略特理论的两种主要工具一形态和比率可以提供一些帮助。不过,我们需要提醒大家的是,预测永远需要加上“止损”这一保护装置。驱动浪一般呈现5浪,而调整浪一般呈现3浪,引申到道氏理论的三重市场结构上,我们可以说主要趋势运动波段内部往往有5浪,次级折返波动内部往往是3浪。还需要注意的一点是,次级折返的波动幅度往往与之前的主要趋势运动波段呈现特定的比率,有些道氏理论家认为是0.38到0.62,这与艾略特波浪理论家们的分析接近,但是他们的范围要更广一些,从0.236到0.809都属于合理范围,最为重要的范围是0.5到0.618这个范围。

这里不得不提到0.5这个比率,现在很多期货交易者,以及部分外汇交易者对于0.5幅度的反向运动非常重视,往往在这些位置上会出现较好的进场机会(图4-8)。这有可能是自我实现效应。

图4-80.5点位

艾略特理论认为,驱动浪是我们要交易的主要波动,因为驱动浪走势强劲,不容易被日内杂波震荡出场,一旦设定合理止损则可以在较少的风险承担下追逐较大的利润。驱动浪的走势较为规则,而调整浪的走势则反复性很大,无论是高抛低吸还是追涨杀跌都容易触及止损,而那些初入市场不设止损的“菜鸟”却容易在这种市况中获利,但是很快就会被随之而来的驱动浪清洗出场。如果进一步细化的话,艾略特波浪理论主张我们交易第三浪(图4-9),这是最强劲的单边走势,按照道氏理论来看,这也是N字底出现后的那段走势。在外汇交易中,我们也应该借用艾略特的这一思想,把握第三浪,也就是N字底向上突破后的机会。关于这一策略可以参考《短线法宝:神奇N结构盘口操作法》一书,这本书虽然介绍的是股票操作策略,但是对于外汇和期货同样适用,在本书第九课我们会详细介绍外汇交易中运用N字结构的方法。

图4-9第三浪是主要交易波段