来源:金融界网站

作者:任泽平

事件

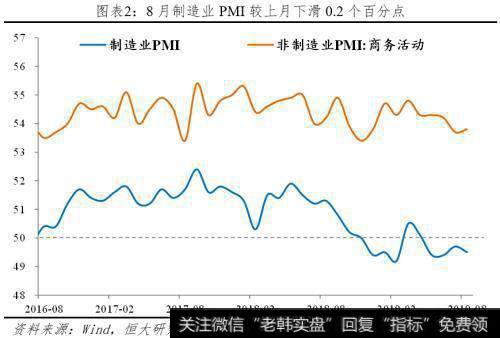

中国8月官方制造业PMI 49.5,预期49.7,前值49.7。

中国8月官方非制造业PMI 53.8,预期53.7,前值53.7。

解读

1、核心观点:制造业PMI回落,工业品通缩加剧,贸易摩擦升级企业“抢出口”

1)PMI回落,连续4个月低于荣枯线,供需均收缩,新订单回落。PMI下滑主要是因为生产、新订单和价格指数分项下滑,其中生产下滑但仍处于扩张区间,略强于需求,源于国庆前企业限产而提前生产。原材料库存指数下降、产成品库存指数上升反映需求较弱,存在被动积压。

2)新出口订单回升,贸易摩擦升级企业“抢出口”。8月新出口订单略有上升,但仍低于荣枯线,主因人民币贬值以及在9月1日新一轮美国加征关税落地预期下,企业短期抢出口。后续受全球经济增长放缓,贸易摩擦升级、产业链加速转移的影响,新出口订单将回落。

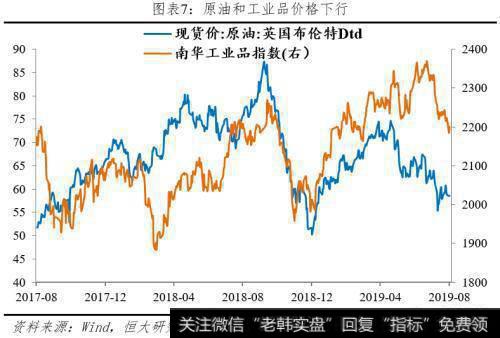

3)价格指数下滑,工业品通缩风险加剧。8月国际油价下跌,发改委于8月6日和24日两次下调国内油价;南华工业品价格指数回落,出厂价格指数下行,8月PPI大概率继续回落,企业盈利下滑。

4)中美贸易摩擦升级冲击企业经营预期,采购量和原材料库存指数下滑。8月23日,美方宣布对原加征关税的2500亿美元自中国进口商品提高税率至30%,同时对额外3000亿美元商品加征15%的关税。贸易摩擦升级冲击企业信心,8月企业经营预期和采购量分别下滑0.3和1.1个百分点。

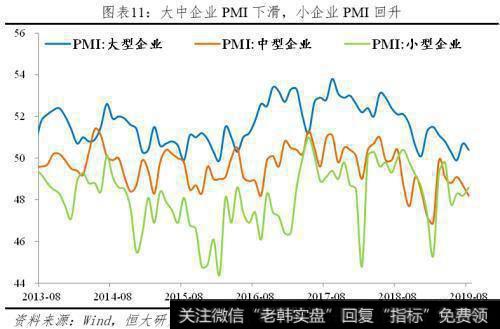

5)大企业PMI有所下滑但仍在荣枯线上方,小企业景气度回升但仍低迷。8月大型企业生产、新订单和新出口订单指数较上月均下滑,但仍高于荣枯线。小企业景气度回升主要由新出口订单带动,源于民营和出口导向型的中小企业抢出口,但难以持续。同时,小企业的经营预期指数回升1.6个百分点,反映出政策发力取得部分成果,但受制于需求和盈利压力并未根本性改善。730政治局会议强调“有效应对经贸摩擦,全面做好‘六稳’工作”,“引导金融机构增加对制造业、民营企业的中长期融资”。8月20日,人民银行发布新的LPR(贷款市场报价利率)形成机制,推动降低实体经济融资成本。8月27日,国务院发布“促进消费20条”。

6)制造业从业人员指数再度回落。8月制造业从业人员指数46.9%,较上月下滑0.2个百分点;非制造业从业人员指数48.9%,较上月回升0.2个百分点,但仍位于十年来的较低水平。7月全国城镇调查失业率为5.3%,较6月上升0.2个百分点,反映高校毕业生、农民工等就业形势严峻。

7)总体上,8月PMI反映经济下行压力加大,在全球降息潮、汇率破“7”、核心CPI保持稳定、PPI负增长环境下,货币宽松的空间已经打开。

我们建议:强化逆周期调节,当前一方面要防止货币放水刺激房地产泡沫,另一方面也要防止房地产融资过度紧缩主动刺破引发重大金融风险,用时间换空间、寻找新的经济增长点、扩大改革开放、调动地方政府和企业家积极性。

2、供需均回落,新订单下滑但新出口订单略回升主因企业抢出口,难以持续

生产端,8月PMI生产指数为51.9%,较上月下滑0.2个百分点。年初以来整体上生产强于需求,但我们一直指出“生产强于需求难以持续”。7月工业增加值回落,当月同比创5个月的新低,剔除春节因素,创2009年3月以来新低,主因需求不振。本月生产继续回落,但仍强于需求,部分原因是相关环保限产企业预期国庆前后停工,提前生产。

需求端,内需仍总体疲软,主因房地产投资放缓,制造业和基建投资低迷,外需因中美贸易摩擦升级背景下企业抢出口而短期上升,未来不可持续。新订单指数为49.7%,较上月回落0.1个百分点,连续4个月低于荣枯线。进口指数46.7%,较上月回落0.7个百分点,主因内需低迷。房地产方面,融资趋紧,销售降温、新开工增速下行,土地购置面积负增长,房地产投资逐步回落。基建方面,受土地财政大幅下降、地方公共财政吃紧和严控隐性债务的制约而低迷。新增专项债难以弥补土地出让收入大幅减少的缺口。仅考虑专项债、土地出让收入,2019年净减少4000亿。8月地方政府净融资额同比回落,与建筑业新订单下行一致。8月地方政府债券净发行额为3486亿,去年同期为7655亿。

新出口订单有所回升,主因9月新一轮美国加征关税落地背景下企业抢出口,但受全球经济增长放缓及贸易摩擦不确定性高的影响,仍低于荣枯线。8月新出口订单指数为47.2%,较上月回升0.3个百分点,与新一轮美国对华加征关税背景下的抢出口有关。当地时间8月1日,特朗普宣布9月1日起将对剩余3000亿美元商品加征10%关税;8月28日,美方将关税税率由10%提高至15%,分9月1日和12月15日两批实施。新出口订单指数仍处于低位的主要原因:一是世界经济继续回落。8月美国制造业PMI为49.9%,较上月下滑0.1个百分点,是十年来首次跌破荣枯线;欧元区PMI为47.0%,较上月回升0.5个百分点,连续7个月低于荣枯线;其中,欧洲经济火车头德国制造业PMI为43.6%,连续8个月低于荣枯线。二是前期美国对华2000亿美元加征关税的影响逐步显现。企业面临不确定性的情况,加速转移产业链至越南和中国台湾等地。

3、受原油和工业品价格大跌影响,原材料和出厂价格指数回落,工业品通缩加剧,企业利润下滑

8月主要原材料购进价格指数为48.6%,较上月回落2.1个百分点;出厂价格指数为46.7%,较上月回落0.2个百分点,连续4个月低于荣枯线。8月国际油价下跌,布伦特原油价格环比-7.9%,同比-18.6%,发改委于8月6日和24日两次下调国内油价。8月南华工业品价格指数月均环比-4.6%,螺纹钢价格环比-6.9%,8月PPI大概率继续回落,工业品通缩风险加剧,制造业投资仍然受压制。其中,钢铁、化纤、纺织等制造业相关价格指数回落幅度较为明显。由于原材料价格指数的大幅回落,出厂价格和原材料价格指数差值缩小,8月为-1.9%,较上月缩窄1.9个百分点,相关行业企业盈利承压有所减轻。但由于内外需均疲软、新订单下滑,企业经营压力仍大。

减税降费效果继续显现,但需求和价格不振,工业企业利润增长整体乏力。7月工业企业利润同比2.6%,较上月提高5.7个百分点;从累计看,1-7月工业企业利润总额累计同比-1.7%,较1-6月提高0.7个百分点。分行业看,石化、电气机械、汽车是拉动利润增速由负转正的主要行业。7月石油加工行业利润同比-28.1%,较6月回升49.3个百分点,主要受资产处置收益以及原油价格回落影响。电气机械行业利润同30.8%,较上月提高26.6个百分点,主要受销售回暖以及同期基数较低影响。汽车制造业利润同比-9.2%,较上月提高7个百分点,主因基数效应。减税降费和LPR改革等政策将缓解企业部分盈利压力。730政治局会议提出“财政政策要加力提效,继续落实落细减税降费政策”。8月20日,中国人民银行首次发布新的LPR(贷款市场报价利率)形成机制,推动降低实体经济融资成本。

4、中美贸易摩擦升级打击企业经营预期,采购量和原材料库存指数下滑

经营预期和采购量指数均下滑,主因中美贸易摩擦8月以来不断升级。生产经营预期指数为53.3%,较上月回落0.3个百分点。采购量指数为49.3%,较上月回落1.1个百分点,再度跌破荣枯线。企业经营预期再度回落主要原因是8月以来的贸易摩擦升级:当地时间8月1日,特朗普宣布9月1日起将对剩余3000亿美元商品加征10%关税。8月13日,USTR宣布将包括笔记本电脑、手机在内的某些中国商品加征10%的关税推迟至12月15日生效。8月23日,中国宣布对自美国进口的750亿美元商品加征关税,恢复对美国汽车和零部件加征关税,这是对美国8月15日加征关税的反制措施。8月28日,美方宣布对自中国进口的3000亿美元商品的关税税率由10%提高至15%,分两批实施,同时对自中国进口的2500亿美元商品的关税税率由25%提高至30%征求公众意见,10月1日生效。

原材料库存指数下降与采购量下行、生产扩张有关,产成品库存指数上升与需求偏弱有关。8月原材料指数47.5%,较上月下滑0.5个百分点,主因生产扩张、采购量下行。产成品库存指数47.8%,较上月回升0.8个百分点,体现库存被动积压,一是因为部分企业由于国庆前后限产加快生产,二是需求较弱。由于需求不强且价格有回落压力,当前企业主动补库存的动力不足。

5、大企业PMI有所下滑但仍高于荣枯线,小企业景气度回升但仍低迷

大、中型企业PMI为50.4%和48.2%,较上月分别下滑0.3和0.5个百分点,小型企业PMI为48.6%,较上月回升0.4个百分点。其中,大型企业生产、新订单和新出口订单指数分别为53.2%、50.6%和47.6%,分别较上月下滑0.3、0.5和0.5个百分点。中小企业新订单回升主要由新出口订单带动,由于中小企业多为民营和出口导向型企业,新出口订单回升主因企业抢出口。中小企业新出口订单指数分别为46.7%和45.7%,较上月分别提升1.8和1.6个百分点,带动新订单分别回升0.2和0.9个百分点。此外,大中企业经营预期指数分别回落0.9和0.4个百分点,小企业预期指数回升1.6个百分点。

小企业经营预期改善体现积极政策取得了部分效果,但并未从根本上解决。730政治局会议强调“有效应对经贸摩擦,全面做好‘六稳’工作”,“引导金融机构增加对制造业、民营企业的中长期融资”,8月以来积极政策的陆续出台部分对冲贸易摩擦升级影响,改善企业家信心。8月16日,国常会提出完善改革贷款市场报价利率形成机制。8月20日,人民银行发布新的LPR(贷款市场报价利率)形成机制,推动降低实体经济融资成本。8月27日,国务院发布“促进消费20条”,包括逐步放宽或取消汽车限购、鼓励金融机构创新消费信贷产品和服务等、降低流通企业成本费用等。当前经济下行压力加大、全球降息潮、730政治局会议宣告货币政策重回宽松,且汇率破“7”、核心CPI保持稳定、PPI负增长,表明货币宽松的空间已经打开,后续更大力度的宽松政策或出台。

6、高技术制造业和消费品行业景气度相对较好

8月高技术制造业和消费品行业PMI为51.2%和50.9%,分别高于制造业总体1.7和1.4个百分点。其中,医药、电气机械器材、食品及酒饮料精制茶、纺织服装服饰等制造业保持较快扩张。

7、非制造业景气度微升,但服务业和建筑业新订单指数下滑,反映基建和地产投资后续乏力

非制造业商务活动指数微升,其中服务业受不利天气影响景气度回落。非制造业商务活动指数为53.8%,较上月回升0.1个百分点;新订单指数50.1%,较上月回落0.3个百分点。服务业商务活动指数为52.5%,比上月回落0.4个百分点。从行业大类看,铁路运输、电信、互联网软件等行业商务活动指数位于58.0%以上的较高景气区间。近期台风、暴雨等不利天气频发,道路运输、航空运输、住宿、餐饮、旅游等行业受到较大影响,商务活动指数环比、同比均出现不同程度回落。

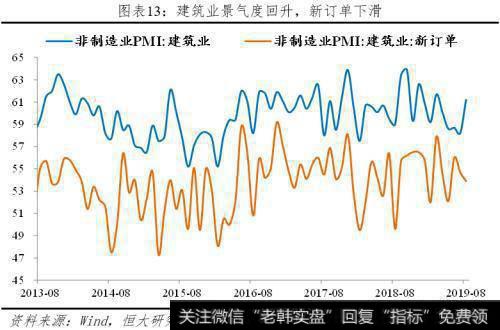

建筑业景气度回升,但新订单下滑。8月建筑业商务活动指数为61.2%,较上月回升3个百分点,处于较高景气区间。建筑业新订单指数为53.9%,较上月回落0.8个百分点,反映基建和地产投资后续乏力,与地方政府财力不足、地产融资形势缩紧印证。