在错综复杂的世界里投资

本杰明·格雷厄姆从跨学科的角度看待总体世界,特别是看待投资。对格雷厄姆进行过研究的人都知道他不仅是一位伟大的金融思想家,同时也酷爱哲学和经典著作。尽管他对普通股投资的分析使其闻名世界,他的贡献还包括他对货币与商品的论著。《库存与稳定》(StorageandStability)和《世界商品与世界货币》(WorldCommoditiesandWorldCurrencies)都展示了格雷厄姆的世界观。麦克尔·莫布森说:“本·格雷厄姆是一位了不起的老师,也是一个全面发展的人。他对世界的跨学科欣赏态度,使得他的证券分析课程内涵更加丰富。”莫布森目前正在教授格雷厄姆开创的“证券分析”课程。

在哥伦比亚大学,莫布森教授不仅教授基础金融模式,同时也研究其他学科的其他模式。通过这样做,他希望启蒙学生们将跨学科领域的模式应用到投资领域。莫布森解释说:“随着时间的推移,由于世界经济和社会经济条件的大背景的转变,我们的思维模式必须随之发展。”30年前,技术在投资思维上并没有以任何有意义的方式表现出来,但今天技术已占有突出的位置,而且莫布森认为,这种突出的位置要求我们发展我们的思维模式以便更好地理解周围的世界。“踩在巨人的肩膀上,建立新千年的思维模式。”莫布森努力帮助他的学生将旧的平衡模式与更加富有活力的模式区分开,并试图在二者的交汇处了解世界的真正运行方式。莫布森说:“我的直觉告诉我,复杂适应性系统是一个了解资本市场运作方式的有效途径。随着人们对复杂适应性系统认识的加深,我相信,投资者将会对市场的实际运作有更好的描述。”

分析市场的运作与试图预测市场是两码事,了解这点很重要。我们已经接近了解市场行为的边缘了,但我们还不具备任何预测市场的能力。复杂适应性系统带给我们的教训是市场在不断变化,它顽固地拒绝被预测。

莱格·梅森公司的比尔·米勒说:“我们认为经济实在是太复杂了,以致无法预测。靠与经济预测或市场预测保持一致,将永远不会增加你的证券投资的价值。”米勒与巴菲特一样从来不让预测影响他对个股的决策,但预测也没能阻止他对市场行为的研究,米勒说:“我们花了很多时间试图理解学术界对市场研究的最佳思路,其中对我们有所帮助的部分是理解复杂适应性系统,因为它与市场和行为金融学密切相关。”

比尔·米勒对圣菲研究院的了解源于詹姆斯·格雷克(JamesGleick)写的一篇无秩序理论的文章。詹姆斯是《纽约时代周刊》(NewYorkTimes)的科学栏目作家。米勒由此开始思考对复杂适应性理论的研究能否使他对投资产生真知灼见。1991年,他的工作使他开始与花旗公司总裁约翰·瑞德(JohnReed)取得联系,约翰·瑞德后来为圣菲研究院的经济学项目提供了基金。

米勒解释说,投资的问题在于投资圈里的每个人都在相同的圈里转,他们读相同的研究报告和书籍。投资者都从相同的渠道获取同样的信息。而在圣菲研究院,米勒阅读研究复杂适应性系统的科学家们的书籍和论文。米勒说:“他们的研究为我这样的从事实际商务的人员提供了洞察力。研究人员的工作并不是帮助我们打败市场,而是愉快地谈论他们的研究工作。”

今天,作为圣菲研究院董事会的财产托管人,米勒坚信他在圣菲的经历为他打开了思维的全新领域。他说:“经济体系就像在圣菲研究院被研究的其他复杂适应性系统一样,是一个多能因环境,并具有许多地方法则和反馈环路。这些系统的组成部分和预报性能因被研究院的研究者‘认识’之时,就是我们将它们应用到我们所做的投资领域之日。它已经帮助我们放弃简单的模式,而更具创造性地思考市场的错综复杂性。”

例如,经济经常被视为一个林间居住地。在此,竞争者们为了在市场上生存,彼此残酷地拼杀。然而生态学家的研究显示,也有许多实例证明不同生物之间可能和平共处而并非刀枪相见。在一本由研究院写成的有关复杂系统的书中,生态学家注意到,两只鸟虽共食同种食物并被认为彼此争斗,却能相安无事地共同栖息在一棵大树上,一个以树的上端为家,另一个则以树的下端为巢。

读到这里,米勒开始联想到计算机行业以及存在于戴尔和康柏之间的血腥竞争。米勒想:“康柏未必与戴尔计算机形成直接竞争。竞争的活力远比许多人意识到的要复杂得多。事实上两家公司在市场上都有各自的可满足的利基市场。”

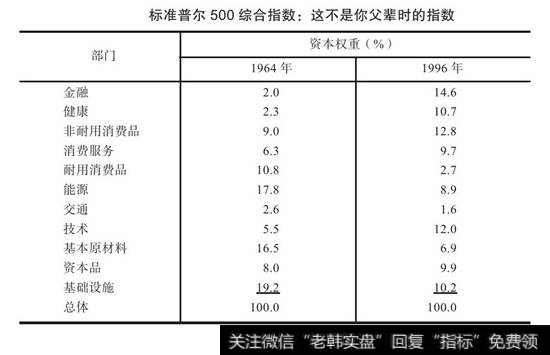

米勒还相信,投资者需要用不同的思维方式来看待今天的股市。他指出,标准普尔500指数包括了许多具有不同金融特色的高科技公司,今天的市场构成与20世纪60年代已完全不同(见下表)。

1964年,技术公司仅占标准普尔500指数权重的5.5%,而基本原材料公司则占16.5%。今天,这两类产业公司的比例构成几乎换了位置。基本原材料公司的比例收缩到6.9%而科技公司扩大到12.0%,而且还在继续增长。还有其他的差异,在20世纪60年代,基础设施和石油公司占了综合指数的37%,今天,这两组公司占19%。金融和健康保险公司过去在指数中几乎无足轻重,现在则占据了1/4的综合指数。

比尔·米勒说:“许多投资者仅使用历史评估方法或模式来决定股票什么时候便宜,什么时候贵,但历史评估方法的问题是对周边一切的依赖性。这就是说对个股的衡量取决于某一特定经济环境:某股的资本回报,某企业的经营状况以及战略实施。”换句话说,历史模式只有在公司和行业运转的环境与评估方法建立之初的环境相似的条件下方可奏效。我们今天所见到的环境与20世纪60年代相比,不仅各个公司本身发生了很大变化,而且投资者用来比较它们的指数也截然不同了。

股票市场里有成百万的投资者、商人和投机家,他们做出几十亿个决策,而股市就是对这些决策累计行为的反映。所有决策都是独立于他人做出的。每个人对市场的看法都是片面的,但都基于相同的信息。当所有这些能因彼此相互作用时,一个市场就形成了。在复杂适应性系统里,我们无法仅依照对个别能因的调查而对市场的未来进行预测。在复杂适应性系统里,总体的力量比部分之和要大得多。

有时,部分行为形成一种趋势。然而,由于每个单一能因仅有有限的知识,每个人都看到了趋势,但没有人能解释趋势是由什么引起的。由于市场上的所有能因都彼此呼应,一个价格趋势就形成了。正是这个趋势带领人们进行各种预测。例如,某种股票在某一交易区间内将会下挫,这一趋势诱使交易者重复买和卖的格局。米勒解释说,在某点上一些没有被认清的行为方面的小小变化悄悄地、慢慢地潜入市场,最终一个关键的时刻来临了。莫布森教授将市场上的这种变化比喻成一个沙堆,它是经由缓慢的但却稳定的沙漏逐渐形成的。莫布森解释说:“每堆沙子就像一个单独的能因,作为个体它们并不重要,但它们与其他沙堆一起形成累计效果。一旦这些沙堆堆到某一关键点,整个系统将失去平衡。”其结果将如冰雪崩落。

微小的变化总是在悄无声息地潜入市场。米勒解释说:“令投资者感到害怕的是,旧趋势的崩落丝毫没有外界事件的简单预兆。投资者在毫无准备的情况下就被卷了进去,因为所有的信息投入都小到不足以引起投资者的重视。”

投资者总是打保票地认为某种股票或某个市场从整体上将回落到平均线——它将跟随某种可预测的定数格局走,但平均线是不稳定的,它基于成百万投资者的不同预测的决策之上,而这些投资者又根据其他决策不断调整自己的决策,所以平均线总是在不断移动变化。米勒谨慎地认为将决策基于固定模式之上承受着许多风险。“你认为市场只是一个简单的线性状态,但市场是非线性的、复杂的、适应性的,所以,只有当市场突然停止运作时,你的系统才管用。”