医药,迎来催化。

近段时间以来,医药研发CRO、创新药、减肥药等方向纷纷走强,像恒瑞医药、泰格医药、迈瑞医疗等传统龙头纷纷迎来修复,ETF涨幅前10的基金更是有9只和医药相关。

这主要有三个刺激点:

第一,市场偏好改变。

作为传统的大消费领域,医药经历了2年多的压制,目前估值基本上已到历史底部,在经济复苏的时间节点下,资金风险偏好开始向医药转移。

第二,业绩加持。

随着三季报的落地,数据也呈现出来。从最新披露的322 家医药企业三季报来看,153 家公司强劲增长,增速超过100%更是接近40家。而从最新基金持仓中,对医药的持仓已连续3个季度环比提升。

第三,需求释放。

君实生物自主研发的抗PD-1单抗药物特瑞普利单抗获得FDA批准,进一步打开了国产创新药的想象空间,而减肥药近期的火热,也给医药行业带来了需求端的预期。

在这样的时间节点,机构也对医药、医疗青睐有加,就在过去的一周,开立医疗受到了高毅资产、华夏、富国基金等513家机构调研。

那么,公司到底有何看点呢?

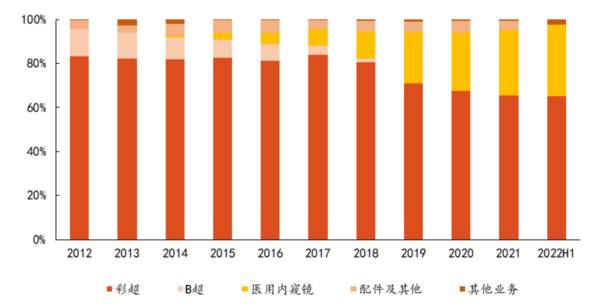

开立医疗是医疗器械细分龙头,典型的隐形冠军企业。公司主要产品是超声和内镜诊断设备。从2022年营收结构看,公司彩超业务营收占比61%,内窥镜营收占比为34.7%,可见这两块业务是核心。

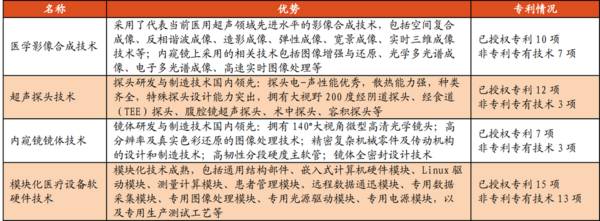

在医疗器械竞争激烈的行业,开立医疗做到了独特的优势。

公司的超声诊断设备在行业上市公司中位居第二,医用内窥镜规模位居行业上市公司第一。同时,开立医疗也是国内唯一一家同时具备研发和生产各种超声设备的企业。

就在2022年,公司推出了第四代人工智能产前超声筛查技术凤眼S-Fetus 4.0,是全球首款基于动态图像对标准切面自动抓取的人工智能技术。同年,公司首次推出国产超细电子胃肠镜、光学放大电子胃肠镜、刚度可调电子结肠镜、电子环阵超声内镜EG-UR5、电子凸阵超声内镜EG-UC5T等产品,打破了国外技术垄断,实现了高端内窥镜的进口替代。

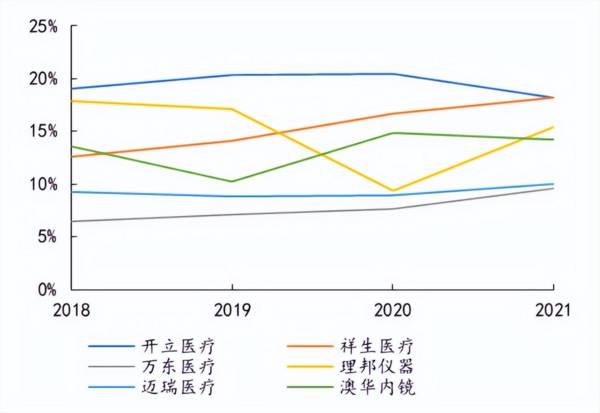

公司产品技术的强大,也得益于强大的研发,数据显示,开立医疗的研发费用率一直维持在20%附近,这个研发比率已经是相当高了,要远远高于迈瑞医疗、理邦仪器等竞争对手。这样的高研发,也给公司的技术领先优势奠定了基础。

那么,开立医疗盈利状况如何?

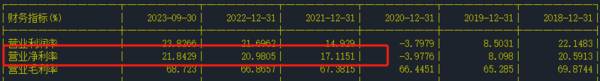

近些面来,公司收入和利润出现了一些波折,主要是2020年由于相关事件的影响出现了波动,但是目前恢复的非常不错,2022年净利润更是实现了50%的增长,公司已经消化了近几年的影响。

其中最关键的是,从2021年以来,在毛利率变化不大的情况下,开立医疗的净利率却呈现了持续上升的趋势,这充分说明了公司盈利能力的增强。而这也得益于公司费用端的有效管控。都知道医疗企业行业,费用是非常头疼的一件事,而开立医疗在有效控费的情况下还能获得营收的大幅增长,可见公司产品端的巨大优势,逐步摆脱销售拉动,而是靠技术拉动营收。

那么,开立医疗成长看点在哪?

作为细分领局的绝对龙头,公司的看点还是要回到核心的两款产品上。

一个是彩超业务。

开立医疗从2003年推出首台15英寸便携式彩超以来,目前已经有S60、P60 系列高端彩超产品,实现了彩超产品的高、中、低端全覆盖,技术优势明显。2021年公司成为国内唯一一家入选中国空间站的超声设备公司。

尽管彩超行业目前已经十分成熟,但是依然面临需求增长和存量替代的机会。

需求增长主要来自于分级诊疗制度大力推行下;财政贴息贷款支持医疗设备扩张以及“千县工程”,带动彩超需求的增长。

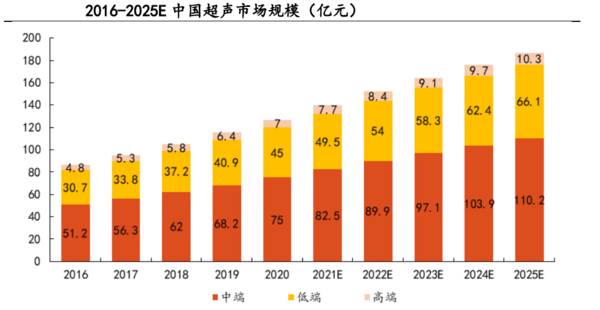

数据表明,我国超声设备市场规模从2016年的86亿元增长到了2020年的127亿元,年复合增速为10%,要远远高于其它医疗器械,并且预计2025年市场规模将达186.5 亿元。这个增量空间是非常大的。

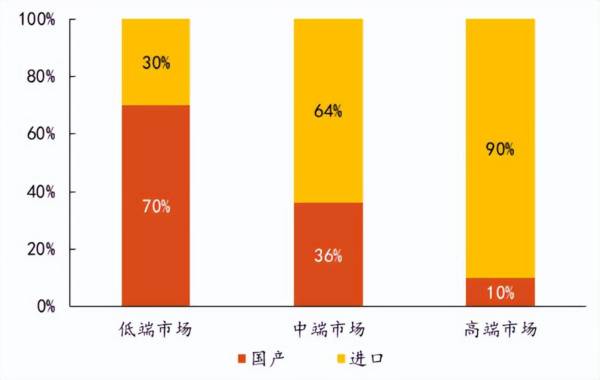

存量替代方面,加速高端的国产替代。

彩超设备的升级需求明显,低端设备的需求由2017年的56%降低至2020年的35%。而在高端彩超领域,主要被GE医疗、飞利浦等国际超声巨头垄断。但是开立医疗已经有技术突破,在弹性成像、造影成像、4D 成像等高端应用上媲美国际厂商,已打破“GPS”高端市场垄断地位。

所以,开立医疗凭借技术和成本优势,有望从进口厂商中获取更多的中高端市场份额。

所以,在传统彩超业务,开立医疗仍有成长的较大想象空间。

再一个就是内窥镜业务。

内窥镜业务,是公司的第二增长曲线。

内窥镜是最常用的医疗器械,通常可分为硬镜和软镜。如胃肠镜、喉镜、腹腔镜、胸腔镜、关节镜等,几乎所有的常见检查和手术都用得到。

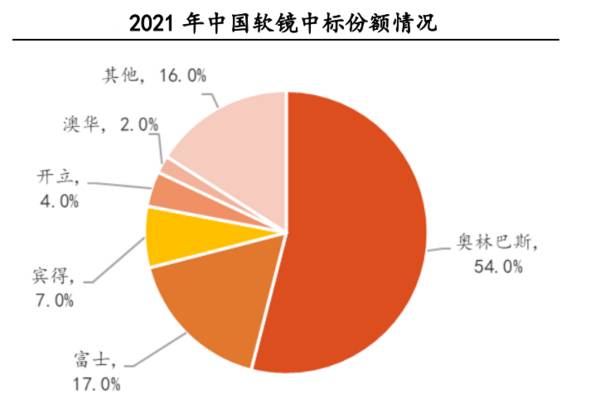

内窥镜的技术壁垒更高,目前全球仅奥林巴斯、宾得、富士掌握该技术,进口依赖很严重。但是开立医疗取得了技术突破,成为全球第四家、国内首家掌握超声内镜关键技术的企业。公司的环阵超声内镜 EG-UR5 和凸阵超声内镜(EG-UC5T)已经领先全球。

开立医疗专注内窥镜的软镜,国内软镜市场增速非常快,2019年市场规模达53.4亿元,从2015年以来,行业规模年复合增速达到了16.8%,比彩超行业还要高。

近些年凭借着内窥镜行业高成长和技术优势,开立医疗内窥镜业务营收占比得到了持续的提升。

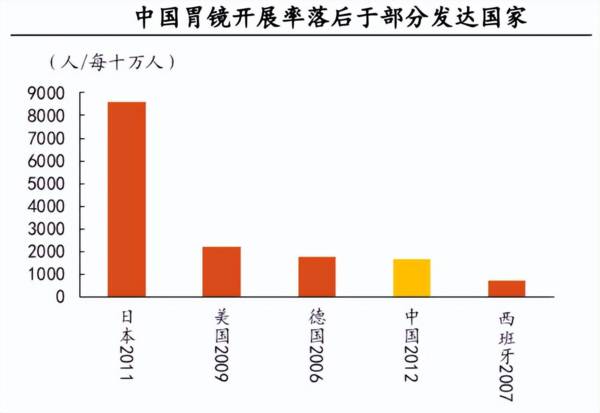

关键是,目前内窥镜行业,我国的人均需求率要远远低于海外,这给内窥镜的未来放量提供了强大的想象空间。

所以,在传统彩超产品稳定增量下,开立医疗的内窥镜业务打开业绩弹性空间,成为公司的第二增长曲线。成长性上,还是比较确定性的。