如果一个理论无法经受统计检验,那么其可证伪性也就非常微弱,甚至没有。为了让一个交易策略具有可证伪性,我们必须让一个理论能够建立起相应的计量模型,这样才能接受统计检验的考量。很多技术分析图形和技术指标的信号有效性很难得到统计检验,这使得这些信号背后策略的可证伪性大打折扣,因此市面,上绝大多数形态和指标用法都不能称为科学。但是,很可笑的是绝大多数炒家对这些形态的有效性深信不疑,他们没有发现这些形态的定义和用法是模棱两可的,所以根本无法证伪,结果不管怎样这些策略和信号都能自圆其说。

外汇交易策略最好能够经过统计检验,即使不是非常正式的统计检验,最好也能通过遵循清晰的交易条件进行人工检验。道氏理论的检验基本上也是依靠人工完成的,从查尔斯·道开始到杰克·施耐普,每一代道氏理论的掌门人都花了大量的时间来统计严格按照道氏理论操作的效果,每次买卖信号都有清楚的日期记载(表11-1)。

表11-1道氏理论60年的交易记录

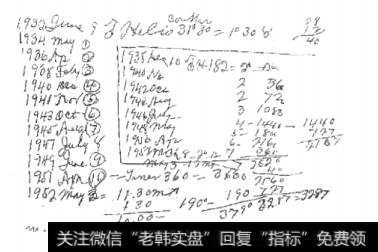

即使是W.D.江恩也同样非常注重统计的作用(图11-8),他花费了大量时间来记录行情波动的幅度和时间,然后又花了时间来验证自己的少数策略,从这点来讲,江恩可能比当今绝大多数交易者都更加注重统计和统计检验的作用。国外的外汇交易者和期货交易者大多非常注重数据统计和统计检验,对于所谓的技术指标形态的种类反而不是非常看重。毕竟,知道那么多形态但是却不知道其有效性如何,这样的知道有什么实际意义呢?还不如不知道为好。

图11-8江恩市场统计的手稿

具有可统计检验的特征是交易策略可证伪特征的一个基础,另外我们也需要更进一步的对某些表面联系背后的逻辑进行挖掘,找出内在原因,这样才能真正对策略是否可靠进行验证。如果一个形态具有看涨意味,那么我们必须找出为什么这个形态能够预测后市上涨,找出原因后,我们要对这个逻辑进行检验,如果检验证明这个原因不成立,我们就需要重新寻找。为什么要找出原因呢?因为只有把握了内因才能面对不断变化的市场情况。

道氏理论发现了趋势确立的一个表象,那就是两种指数同时出现N字突破,但是他们并没有就此打住,通过找出这一表象背后的原因,然后才能从这个逻辑中不断地获取利润。如果仅仅止步于N字这一表象,那就不可能找到“顺势而为”的法宝。