期权的卖出和买进比例

在本节中,我们将讨论利用期权成交量来辅助预测基础工具的方向。期权成交量用来加总某天所有交易的看跌期权,并将该值除以当天所交易的看涨期权总数。结果就是卖出和买进比例在计算该比例的时候,习惯做法是将期权归到类似的组。例如,某交易商可能会计算IBM期权卖出和买进比例,或者黄金期权卖出和买进比例。为了修匀日数据的波动,通常记录卖出和买进比例的一些移动平均值。

技术分析师计算卖出和买进比例已经有很长时间了,甚至是在上市期权产生之前,因为它是有名的反向指标。当多数人看涨时(当他们买进过多的看涨期权),那么持反面观点的人就会卖出,因为多数人的观点通常是错误的。同样,当过多的人看跌并买进看跌期权时,那么持反面观点的人就会观察并买进。卖出和买进比例是用来衡量相对于看涨期权交易了多少看跌期权,因此持反面观点的人就可对其测量进行量化处理。

当卖出和买进比例处于较高水平时,买进很多看跌期权,这表明市场购买。随后,卖出和买进比例随着市场缓慢上升而下降。最终,牛市情绪变得过于强劲,随着市场达到顶部,卖出和买进比例到底。之后,卖出和买进比例随着市场下跌而上升,直到整个循环再次开始。

为了预测整个市场,最有用的卖出和买进比例为股票看跌/看涨期权比。其计算方法,就像其名字一样,通过使用所有股票期权的成交量。也有些其它的广义指标,但是由于机构增加了套期保值活动,这些指标已经不是很可靠。由于我们知道喜欢市场波动投机的交易商总体上偏好于$OEX期权或标准普尔500期货期权,我们希望这些卖出和买进比例成为有用的反向指标。多年来一直是这样的,但现在其看跌期权成交量由于机构的套期保值活动而过度膨胀,以至于不再是特别有用的市场预测工具。

在20世纪90年代后期,公众开始将其投机活动转入证券期权,这样单个股票的卖出和买进比例就成为预测该股票波动的可靠工具。最可靠的比例存在于日交易量很大的期权。如果我们可以计算很多单个股票的卖出和买进比例,那么通常期货的成交量就会很少,使期货受到扭曲,就不是预测股票波动方向的有效工具。较活跃的证券,如英特尔或者BM是例外,这是因为他们的成交量足以计算卖出和买进比例,得出有意义的投机数字。应该注意的是,总会存在某只股票将被收购的谣言,并且这样其看涨期权成交量就可能被正确放大。即低卖出和买进比例在该情况下并不是一个反向买进信号。正因为此,我们应该仔细解读单个股票的卖出和买进比例。如果股价很高,资本合理,它就不太可能成为收购对象—因此这些是分析卖出和买进比例的最佳股票。可以预计到潜在的成为收购的对象的较小股票具有较不可靠的卖出和买进比例。

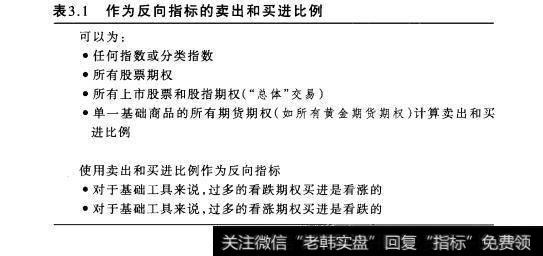

对于期货期权,卖出和买进比例的应用比较中立。计算包括所有期货在内的期货卖出和买进比例是毫无意义的,因为例如谷物期货和原油期货之间并没有什么关系。然而,如果期货期权在某商品上相对比较活跃,交易商就可以对这些特定期货期权跨月使用期权交易,并可以计算黄金期货卖出和买进比例或者大豆卖出和买进比例。表3.1总结了卖出和买进比例作为反向指标的使用情况。

表3.1作为反向指标的卖出和买进比例

数据

尽管股票卖出和买进比例数据需要从其它地方获得,但每天报纸上都有很多数据信息。最容易确定的比例是指数卖出和买进比例,这是因为你仅仅需要将OEX看跌期权的总交易量除以OEX总看涨期权交易量。这两个数字每天都在华尔街日报和投资商业日报上公布。任何一天,通常指数看跌期权的交易量都超过指数看涨期权交易量;这是很多投资者和基金管理者买进OEX看跌期权以保护其长头寸的结果。不幸的是,就像上面提到的,随着越来越多的基金管理者使用指数期权的保护性特征,指数卖出和买进比例变得不是很有用了。

股票卖出和买进比例通常不能直接计算,除非你碰巧有可以分析每只发生交易的股票期权的软件——并且这些软件一般只有私企才会有。但是,还是可以使用一个很好的替代工具的。CBOE公布了所有仅仅在期交易所交易的股票期权的日股票卖出和买进比例。虽然该数字与实际股票卖出和买进比例会有所不同,两种指标中的曲线的形状是类似的。因此,CBOE股票卖出和买进比例可以用作真实股票卖出和买进比例的有效替代品。

你可能会想,不值得这么麻烦地计算股票比例,因为很多投机者交易OEX期权。结果是股票比例给出了一些重要的信号,计时效果远远优于近几年的指数比例。事实上,一些分析师认为股票比例是更纯粹的比例,这是因为股票期权具有较少的套利活动并且多数基金管理人不购买股票看跌期权用于保护——他们购买指数看跌期权。因此股票期权可能是持反面观点人的更好的工具。

值得指出的是,在20世纪80年代,由于当时存在着大量的股票期权套利行为,股票比例备受怀疑。此外,该比例也是先于机构开始大量买进指数看跌期权用于保护其股票,因此$OEX卖出和买进比例实际上是投机情绪的最好量度。但在20世纪90年代末,两者反过来。谁也不知道将来两者会不会再颠倒过来?因此可能值得花些时间记录两个比例,并注意作为预测工具的OFX,直到投机者似乎再次主导指数。

也有其他指数期权一例如,道琼斯(SDX),或者纳斯达克100($NDX和QQQ期权)。作为市场预测指标,它们也是有用的。此外,你也可以计算总的卖出和买进比例。主要报纸会公布每天所有交易所总的期权成交量。不幸的是,这些数字包括了所有的股票、分类以及指数期权,以及在交易所交易的货币期权。因此结果数字比较复杂,只能用作其他特定指标的辅助。

日卖出和买进数字可以用绝对比例,或者以百分数的形式表达。如:如果交易的看涨期权和看跌期权数目相等,那么日数字将为1.00(绝对比例)或100(百分数)。我偏好使用百分数的形式,这是因为,当你读取这些比例时,你不必一直说“点”(例如1.15,读作一点一五)。指数卖出和买进比例的日数值倾向于在100和130之间(大约的,在20世纪90年代)。然而股票比例是完全不同的。由于通常股票看涨期权的交易量要大于看跌期权交易量,股票比例通常在30至50之间的范围。即对于某天交易的100只看涨期权,只有30至50只股票看跌期权发生交易。

总的卖出和买进比例(所有交易的期权)的典型范围是50至70。这些范围可能随着时间发生变化,所以应该注意上述范围指的是20世纪90年代中后期的这段时间。

不同的技术分析跟踪不同比例的移动平均值。我偏好使用21日移动平均值和55日移动平均值。然而,一些人偏好使用较短或较长的移动平均值。我发现21日均值对于捕捉儿天到几周短期的波动是有用的,而55日可以识别中期趋势。

解读这些比例

理论上说,解读卖出和买进比例的概念是比较容易的,但实际上,情况会变得比较复杂。如果简单的说就是,当该比例很高时,你应该买进;相反,如果该比例过低,你应该卖出。持有量过高或过低便是情况复杂之处。以往经验表明,对卖出和买进比例的静态分析方法是不对的,因为投资者和交易商不断改变其交易形态。最好是采用动态的方法。动态分析方法意味着寻找卖出和买进比例峰值和低谷—无论发生的绝对水平如何—来展示卖出和买进点。

由于当你使用静态分析时,你一定会做出错误的交易,因此该概念很重要。例如,我们前面已经说到在20世纪80年代,股票期权存在大量套利行为。因此由于套利者高看跌期权成交量,卖出和买进比例在高位交易是不正常的,例如80,90或100。因此这些天,该比例在60处应视为较低的,表明卖出信号。然而,情况每年都发生着变化,该比例几乎始终低于60。盲目的静态分析方法就意味着你进行卖空操作很多年了-—对于20世纪90年代的市场显然是错误的。

当然没有人是如此愚钝,仅仅因为一个指标低于历史水平,多年来一直做空。但是从短期角度看,不使用静态数字也是重要的。例如,20世纪90年代市场之间的连接比较浅,因此股票卖出和买进比例的21日移动平均值在达到峰值发出买进信号之前仅仅上升到5左右。(参见图3.8)

然而,在1998年,市场纠止很严重,该比例并没有达到峰值,一直上升到65的价位。如果你使用静态分析方法,你可能决定当指数达到55时买进。

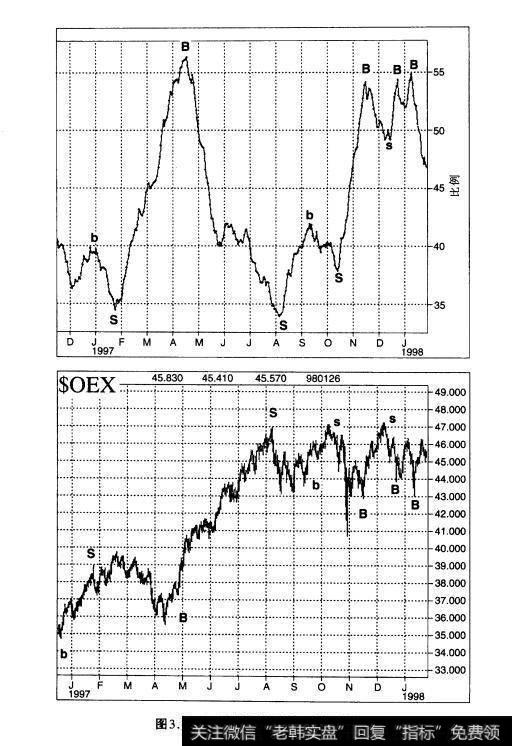

图3.8 21日股票卖出和买进比例

图3.9 21日卖出和买进比例

图3.10 21日$JPN卖出和买进比例

那简直是灾难,因为最严重的冲击不久即到来,卖出和买进比例伴随着从55土涨到65(参见图3.9)。

为正确解读本节的线图,使用当时最高点作为买进信号,当时的最小值作为卖出信号。你可以很容易的观察到线图上标出的买点和卖点。每个卖出和买进比例线图跟随着标的指数股票或期货的线图。你可以看到在每一种情况该比例都是很好的预测工具。

单只股票的卖出和买进比例

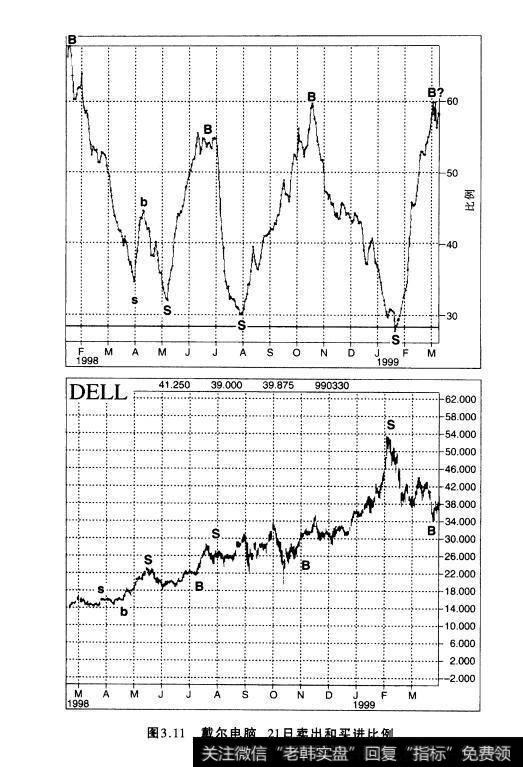

对于些大盘股票,该比例也具有较好的适用性。图3.11,戴尔电脑(DELL)的线图,以及图3.12英特尔(INTC)的线图,很好的展示出卖出和买进比例信号。下列较大盘股票给出良好的卖出和买进比例信号:

除了列表中的股票外,其他股票也可以计算卖出和买进比例,并因此来获利,而且你可能想要在你自己的交易中使用这些比例方法。然而,注意高投机活动可能暗示存在某种形式的内幕交易,或者至少暗示市场上“炒作”谣言。当此情况发生时,卖出和买进比例不仅会被扭曲,而且会给出错误的信号。

例如,设想你正在跟踪的股票的卖出和买进比例范围为50至120。几天内出现大量看涨期权买进,该比例下降到30。你是否真的要卖出(正如卖出和买进比例所暗示的)?不一定。你应该调查一下看涨期权的成交量,看看是否符合前面所讲的内幕交易的特征:成交量超过平均水平的两倍、近期平价和价外看涨期权交易大。

图3.11戴尔电脑21日卖出和买进比例

图3.12因特尔21日卖出和买进比例

如果确实是这样,你可能需要观察内幕交易的足迹,并顺着内幕交易,买进股票—而不是卖出。如前文所述,同时股票期权也会产生一些噪声交易。这些噪声包括逃利、持保出售以及价差—后两个是最频繁的活动。这些活动当然会扭曲单个卖出和买进比例。然而,对于表中所列出的大盘股票,这些活动可能会稍微扭曲卖出和买进比例,但总体上不会发生逆转。

行业指数期权的卖出和买进比例

对于更具流通性的行业期权也可以用类似的方式使用卖出和买进比例。由于行业期权不如OEX和股票期权易流通,你可能会认为其信号会不准确——确实是一一但是多数时间内仍是相当有用的。本书编著之时,下列行业对卖出和买进比例信号的反应最佳。指数符号在圆括号内给出(我们使用美元符号表示它是指数):

每个行业指数组成的详细信息可以从你的经纪人或者期权上市的交易所得到。

有趣的是,注意到行业之中有3个外国股票市场在美国,期权交易活跃:墨西哥、日本和香港。对于所有这3个分类指数,卖出和买进比例经证实都是很好的交易工具。

期货期权卖出和买进比例

对于期货期权,也可以计算卖出和买进比例。如前文所述,只有计算定时间内一个商品或一组期货合约的比例才是有意义的。因此,为计算黄金期货期权的卖出和买进比例,将所有现有的黄金合约(如2月黄金期货、月、6月、10月和12月)加总。然后除以当天看涨期权总的交易量,结果就是当天的卖出和买进比例。所交易的看跌和看涨期权的数量,由期货期权价格日报清单给出,按商品小计。

由于给定日内黄金期权交易的总成交量与OEX期权或总的股票期权相比,量很少,在分析指标时你就应该注意了。由于成交量很少,因此一两个大的订单就可以扭曲黄金卖出和买进比例。因此与其将每个最大值(峰值和最小值(谷底)视为卖出和买进信号,不如寻找极大值点和极小值点作为信号。

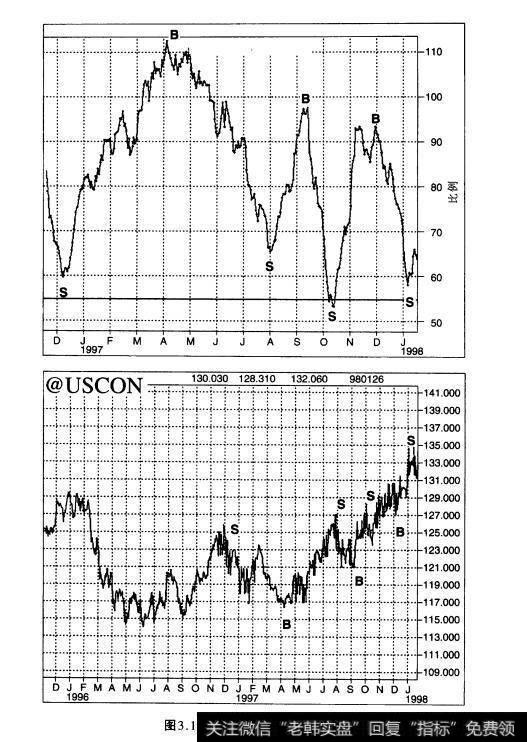

本节中的连续线图@ USCON(图3.13)是国库券期货的连续的线图,@ L CCON(图3.14)是活牛期货,@ JYCON(图3.15)是日元期货]通过顺序连接期货合约的方式构造出来,消除了他们之间的缺口。例如国库券,在3月、4月和5月,其价格最接近6月期货价格。随后在6月、7月和8月,对每个连续合约的连续价格进行调整,以消除存在的缺口(如6月和9月之间)。最重要的是,该线图展示出交易商如果买进国库券并持续将最近期合约前滚至一个月后到期,实际所要经历的。在长期合约贴现到当前合约的情况(例如国库券)时,连续的价格线在线图结尾处的价格将高于实际12月国库券期货。我们使用此连续的价格线图来评估这些信号,因为它反映了个交易商在给定时间内在线图期限内通过交易最具流通性合约所采取的行动,而且没有人为的价格缺口。

图3.13 USCON国库卷期货

图3.14 LCCON活牛期货

图3.15YCON日元期货