半导体芯片方面,功率半导体龙头捷捷微电发布涨价函,从1月15日起公司核心产品Trench Mos的价格上涨5%到10%。随后,三联盛、蓝彩电子等功率半导体龙头也纷纷发涨价通知,普遍涨幅在10%到25%,幅度还是非常大的。

这也是继前期存储芯片大幅涨价后,半导体领域又一个细分方向出现了景气度回升的迹象。

这一方面得益于功率半导体经历了两年的下行周期,厂商的库存已经出清,周期开始见底,才会出现涨价。从龙头企业的业绩上也能看出来,2023年三季度,新洁能、扬杰科技、斯达半导等毛利率均出现了不同程度的上涨。

另一方面受益于AI人工智能需求端的推动,AMD和英伟达最新上调了2024年的业绩指引,而三星、SK海力士也全面调升了2024年上半年的稼动率。

光伏方面,产业链经历了近两年的产能周期消化,也终于迎来了价格筑底。

最新数据显示,M10单晶硅片(182 mm /150m)价格迎来了小幅上涨,N型单晶硅片(182 mm /130m)价格也止住了下跌。另外光伏辅材方面,光伏银浆也出现涨价态势。

所以,光伏和芯片行业目前正迎来新一轮周期底部的复苏迹象,进入新一轮的补库存周期。

一旦补库存,最先释放订单的就是上游原材料,而石英砂作为半导体和光伏的最核心上游原材料,同时受益于两个行业的景气度回暖,这其中石英股份的唯一稀缺优势更明显。

那么,石英砂为何如此重要?

对于石英砂,我们并不陌生,首先想到的应该是玻璃,它也是玻璃的原材料,像南玻A、福莱特、福耀玻璃等企业都有不错的技术积累。

但是,石英砂等级是非常多的,普通的石英砂并没有多少技术含量,市场竞争也很激烈。

而高纯石英砂的技术壁垒就极其高了,一般是指SiO2纯度大于99.9%,又称为3N以上,杂质元素含量极低。

高纯石英砂的用途主要集中在半导体和光伏等技术含量要求高的地方。

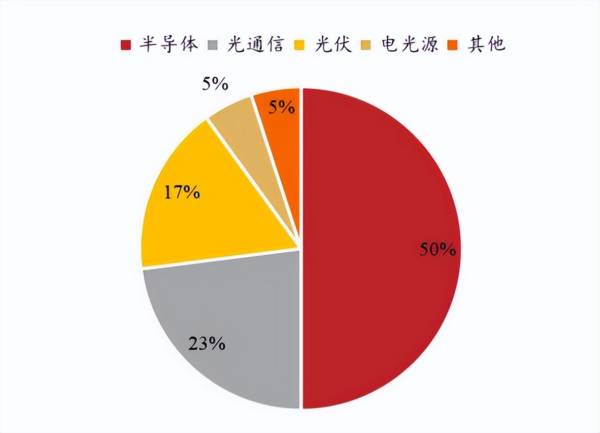

其中半导体市场占比达到了50%,是半导体制造的核心耗材,主要用在刻蚀、扩散、清洗等流程,技术壁垒非常高。从石英股份透露的数据看,生产1亿美元的电子产品,就需要消耗高达50万美元的高纯石英材料。

光伏方面的市场占比在20%左右,高纯石英砂在这一领域的应用主要是制作石英坩埚。而石英坩埚是光伏单晶炉的必须部件,其质量能大大影响光伏硅片的成本和转换效率等,对高纯石英砂的要求会更高。

所以,从石英砂产业看,低端石英砂不值钱,但高纯石英砂技术壁垒极高,芯片和光伏的需求量也巨大。

那么,高纯石英砂市场竞争格局如何?

高纯石英砂由于技术壁垒极高,市场竞争不激烈,2009年底,石英股份攻克了高纯石英砂的技术难题,实现了量产。

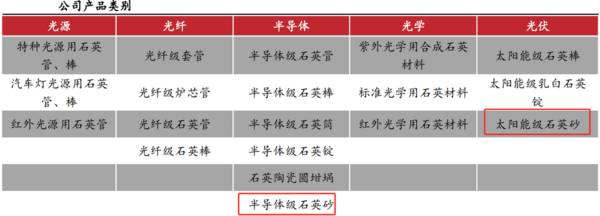

目前,全球只有3家企业能够量产高纯石英砂,分别是美国矽比科(尤尼明)、挪威TQC和石英股份。并且石英股份的产品涉及石英管棒、石英砂及石英坩埚,也是全球唯一一家石英上中下游全产业链布局的企业。

并且石英股份面向半导体和光伏级别的高纯石英砂都有布局。其中2020年公司通过Lam刻蚀石英认证,突破了半导体高纯石英砂的卡脖子,率先实现国产替代。

但是,尽管石英股份实现了高纯石英砂的量产,光伏石英坩埚的内层砂由于具备更强的技术要求,90%以上还要依赖尤尼明等进口。

主要原因也不是技术达不到,主要是矿稀缺,目前全球高纯石英原料共14处矿床,石英股份的矿源主要集中在巴西、非洲等地,产品只能满足石英坩埚的中外层。

最优质的的矿只有一处,就是美国的斯普鲁斯派恩矿床,现在由尤尼明和TQC共同开采。但即便是这样,高纯石英砂也实现了国产替代,并且放量明显。

那么,石英股份业绩如何?

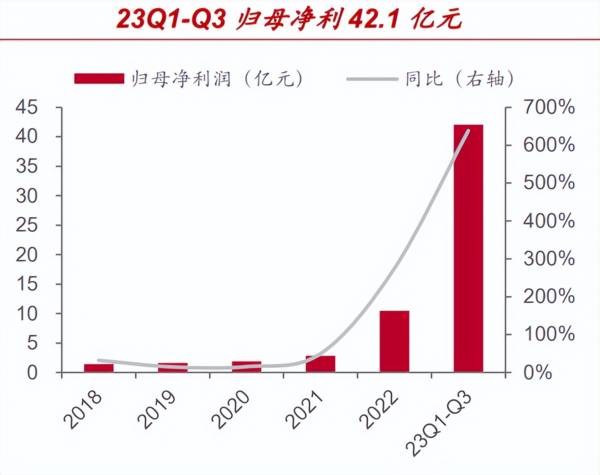

在市场巨大需求下,石英股份的业绩出现了爆发式增长,2023年前三季度净利润更是42亿元,同比大增638%。公司高纯石英砂的营收占比也从2017年的6.45%,大幅提升到了2022年的60%。

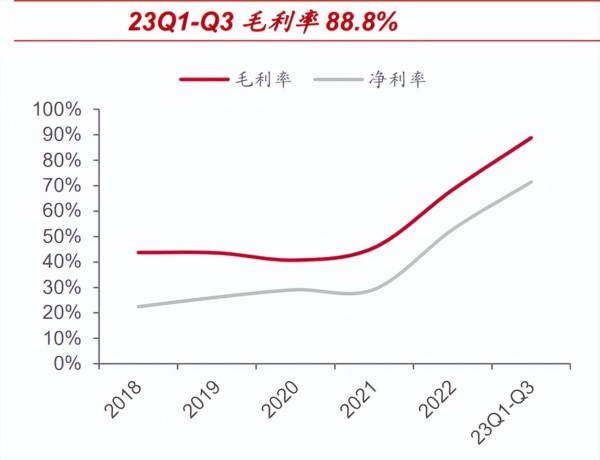

同时,公司的毛利率也实现了大幅提升,2021年毛利率还是45.63%,到2022 年毛利率提升到了64.10%,而高纯石英砂业务高毛利更是达到了近90%。这样的盈利能力完全媲美贵州茅台、片仔癀、格力电器等传统龙头。

业绩已经是过去,还要看未来成长。

那么,石英股份未来看点在哪呢?

对于高纯石英砂行业,量、价齐升的逻辑是不变的。

第一,增量空间巨大。

增量的来源,主要有两点:

一个是,芯片和光伏行业的新一轮周期复苏,会大大带动上游原材料石英砂的需求。

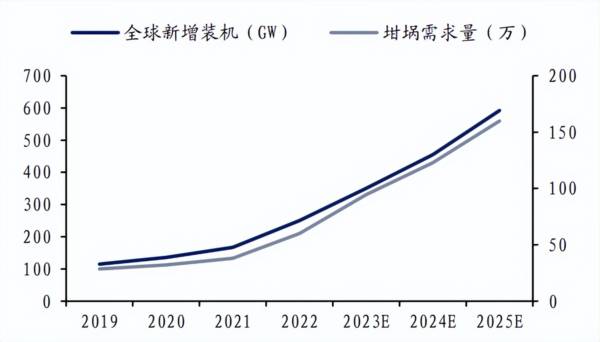

半导体我们就不多说,单纯从光伏看,未来几年全球光伏装机增速还是非常迅速和确定性的,到2025年的年复合增速依然超过50%,这对石英坩埚的需求也是巨大的,上游石英股份充分受益。当然欧晶科技、晶盛机电等也确定性高。

一个是,光伏N型技术的渗透,对石英坩埚的要求更高,导致使用寿命减少,进而导致使用量的增加。

同时,在高纯内层砂紧缺下,国产高纯也会迎来加速替代,也是一个非常大的增量。

第二,价格上涨有弹性。

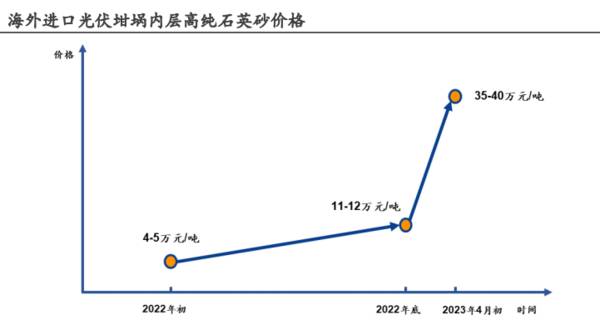

在市场需求下,目前高纯石英砂非常紧缺,价格迎来了持续上涨,尤其是高纯内层砂价格在2023年11月就上涨到了41.5 万元/吨。

目前石英股份正在加速渗透内层砂,国产替代正加速推进,公司享受价格红利。

另外,即便尤尼明和TQC内层高纯石英砂扩张产能,也远远满足不了市场需求的增长,2025年两家企业预计内层砂产能4万吨/年左右,但是市场需求高达6万吨,石英股份恰好能快速抢占市场份额。

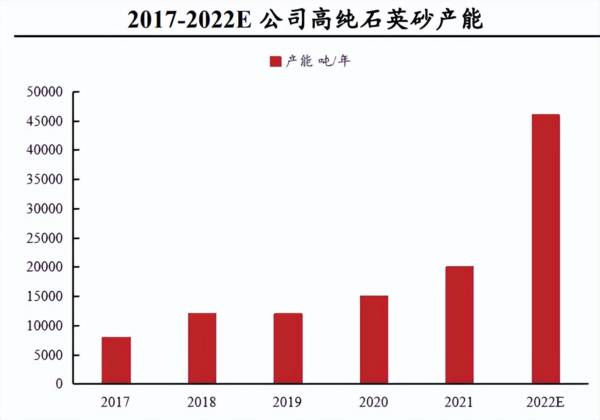

并且,公司在高纯石英砂方面也在扩张产能,2023年高纯石英砂产能在5.5万吨左右,2024年有望突破11万吨,能有效应对市场需求,贡献业绩弹性。

竞争对手方面,双良节能、天宜上佳、仕净科技凯盛科技等也开始涉足高纯石英砂,但基本可以忽略不计。

所以,石英股份作为唯一稀缺的龙头,作为光伏和芯片的最上游原材料,能充分享受新一轮景气度周期的弹性。