2020年,新冠肺炎疫情的冲击使得经济逆全球化态势愈加明显。与此同时,中美博弈进一步加深,中美在贸易(产业)、科技、全球运行规则全方位博弈态势越来越明显,中长期来看,部分脱钩在所难免。在此情形下,我国构建以国内大循环为主体的新国际、国内双循环格局势在必行。因此,未来构建国内大循环的抓手之一,在于以新基建、数字经济为引领,实现在关键技术领域的自主可控。

目前我们在高端产业链中还有很多关键“掐脖子”的技术尚不掌握,实现核心技术的自主可控仍需时日。在当前的高端产业链中,国内的关键问题在于底层核心技术的缺失,从半导体来说,我们并不缺设计能力,而是制造设备、原材料、制造工艺的关键技术存在差距,未来相关的产业链追赶的空间巨大。

杭氧股份是国内最大的气体分离设备设计、制造成套企业,随着工业气体业务规模的提升,目前已成为国内大型的工业气体运营商,同时也是实力领先的空分设备领军企业。2003年以来,公司积极探索从“制造”向“制造+服务”的业务转型升级道路,现已成为国内唯一打通项目总包、设备研制与气体运营三大业务板块的厂商。未来凭借先进的设备技术与下游丰富的客户资源,公司在空分装置建造与维护、项目运营及核心客户开发等方面具备更大的优势。

由于工业气体的应用涉及到国民经济的诸多领域,因此气体工业是国民经济基础工业之一,对于国民经济发展具有十分重要的意义。我国工业气体行业发展起步较晚,以往钢铁企业、化工企业的气体车间或气体厂主要从事自用气体的生产,没有独立面向市场。20世纪80年代,外资开始进入中国气体市场,通过收购、新设等方式建立气体公司,向国内气体用户提供气体产品。

随着气体供应商供气模式的引入,国内企业原有的气体车间、气体厂、供气站等纷纷发展为独立的气体公司,逐步形成了我国工业气体行业,推动了我国工业气体市场的发展。作为工业必需品,工业气体的应用领域非常广,主要有炼钢、炼铁、有色冶炼等冶金行业;化肥、乙烯、丙烯、人造纤维、合成纤维等石油化学工业;机械工业中的焊接、金属热处理;建筑建材行业中的玻璃生产等。工业气体用量正在快速增长的行业包括煤化工、石油开采、食品饮料,电子半导体生产、光纤生产、超导材料生产、环境保护、健康医疗等。

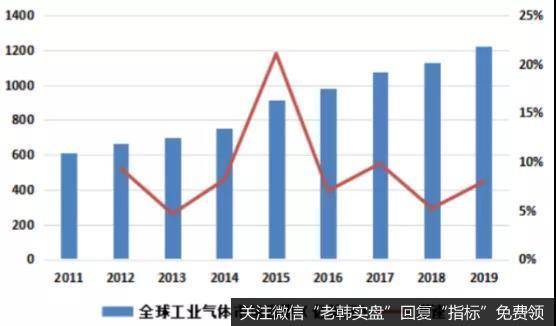

全球工业气体的市场容量随着工业产业的发展呈现稳步增长的态势,其中2011年全球工业气体市场容量为610亿美元,到2016全球工业气体年市场容量增长至1074亿美元,年复合增长率达9.9%。2019年,全球工业气体市场规模达到1220亿美元,市场规模将稳步扩大。根据中国产业信息网显示,2019年我国工业气体年产值可达到1200亿元,发展速度约每年10%左右。未来中国的工业气体市场在未来几年中发展潜力巨大,空间广阔。

全球工业气体市场规模

国内工业气体市场规模

目前,工业气体的市场供应模式主要有瓶装气体供应、液态气体供应、现场生产直接供应和管道集中供应。从欧美发达国家工业发展历程和我国工业气体行业的发展实践看,依托主要气体用户,通过完善的工业气体地下管网,向一定区域内的气体用户供气,是最为安全、环保、经济、简便的方式,也是未来气体供应模式的主要发展方向。众多下游用户基于降低财务成本,提高生产效率等方面的考虑,将供气业务外包给专业供应商,海外工业气体市场的外包比例已经超过80%。我国工业气体外包比从2007年的41%提高到2015年的50%,但远低于发达国家80%的外包比例,目前气体外包的供应模式已经成为趋势。

由于大型石化、化工、钢铁厂等对工业气体需求量较大,所以均会选择在现场搭建空分设备进行管道供气。同时,为了保证长期供气的稳定,以及价格的稳定,用气方会与供气方签订15-30年不等的长期供气合同,而这种合同通常是照付不议合同。根据这种合同,无论项目产品的买主是否购买公司的产品,买主都有义务支付约定适量的产品货款。通常根据合同约定,价格每年会根据CPI变化进行调整,其次合同会规定客户最低和最高的用气量,最低用气量一般为产能80-85%,最高用气量一般为产能的110%。如果用气量未到最低限额,则需按照最低用气量结算,如果用气量超过最高限额,多出的用气量则需按照零售气价格结算。所以通过照付不议合同,可以保证每一个现场制气项目获得基本回报。

工业气体可以分为一般工业气体和特种气体两大类。一般工业气体是指经过空气分离设备制造的普通级的氧气和氮气、经过焦炉气分离或电解等方法制造出来的普通纯度的其它种类气体。一般工业气体要求生产量大,但对气体的纯度要求不高。特种气体则是用途有别于一般气体的气体,是一个笼统的概念。电子特种气体是超大规模集成电路、平板显示器件、化合物半导体器件、太阳能电池、光纤等电子工业生产不可或缺的原材料,它们主要应用于薄膜、刻蚀、掺杂、气相沉积、扩散等工艺。

在构成半导体的所有材料中,电子气体占到了13.3%的比重,仅次于硅材料,排名第二。在半导体工艺中,从芯片生长到最后器件的封装,几乎每一步、每一个环节都离不开电子特气。目前中国特种气体下游应用中电子行业约占40%,石油化工约占40%,医疗环保约占10%,其它约占10%。而且在电子特种的应用中主要以集成电路和显示面板为主。

电子特气决定了集成电路产品的最终良率和可靠性。由于电子气体用途多,用量大。也直接决定了最终芯片的良率和可靠性,所以电子气体也被誉为集成电路制造中的“血液”。中国是世界上气体行业最活跃的市场之一,世界上新增的气体需求量中一半来自于中国。据预测,未来几年年中国特种气体市场将会继续保持中高速增长,预计2024年市场规模将达到约488亿元,按照特种气体中40%为电子特气测算,预计到2024年国内电子特气的市场规模将达到195亿元。

近年国内特种气体市场规模

近年国内电子气体市场规模

杭氧股份作为全球一流的空分设备制造商,公司掌握空分设备关键部机及其核心技术,装备基础为进入半导体等新兴产业领域的大宗气体业务发展提供了坚强后盾。2019年公司半导体供气项目首次落地,公司特种气体业务发展迈上新台阶。强大的设备研发及制造能力使得杭氧股份能够不断推出新的气体产品,满足用户个性化需求。目前,公司的设备制造业务和工业气体业务相互支持、协同发展,使得特种气体业务具有更强的竞争力。

我们认为杭氧的气体业务目前主要集中在一般工业用气,公司增速已趋于稳定,而国内气体行业还处于快速发展阶段,行业增速和公司增速均高于海外企业,受益于工业气体行业发展稳定,以及供气模式所带来的长期稳健的现金流和利润,未来业绩有望实现稳定增长。同时,随着公司切入特种气体领域,杭氧股份未来发展空间巨大。

我们预计杭氧股份2020---2022年归母净利润分别为7.6亿元、9.5亿元、11.3亿元;每股收益分别为0.79元、0.99元、1.17元;对应的市盈率分别为为23倍、18倍、15倍。未来对应合理估值的股价应为22---24元附近。

未来影响公司业绩的主要因素在于虽然公司与客户一般签订10至15年的长期供气合同,但假如客户由于各种因素无法正常运营,则会给公司带来变现风险;气体市场向好,可能会引来更多气体厂商进入,尤其是外资企业向中国市场拓展,若因此导致零售气体价格如果大幅下跌,则会直接导致气体业务毛利率下滑。