人民币升值的原因是什么?人民币升值概念股可关注 业内人士接受记者采访时指出,今年5月份横空出世的“逆周期因子”是人民币走强的长期因素,美元走弱是推动人民币的主因,今年内人民币兑美元仍有一定的补涨空间。

人民币大幅升值为哪般?

业内人士指出,“逆周期因子”调控和美元走弱是推动人民币走强的主因

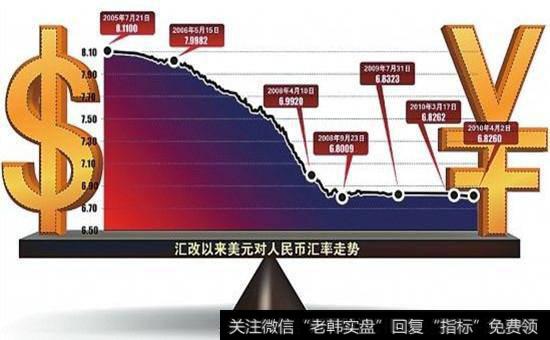

如果说5月底开始人民币的反弹让市场看到了希望,那么8月份人民币的走势可谓激荡人心,离岸人民币与在岸人民币兑美元即期汇率均涨近1400基点,后者更是连续升值4个月。今年来看,离岸人民币和在岸人民币即期汇率上涨近4000基点或者超过5.6%,人民币中间价升值4.98%。

业内人士接受记者采访时指出,今年5月份横空出世的“逆周期因子”是人民币走强的长期因素,美元走弱是推动人民币的主因,今年内人民币兑美元仍有一定的补涨空间。在无法形成稳定的单边预期的情况下,很难再次形成一窝蜂的结汇或售汇浪潮,这是未来人民币中长期维持稳定的基础因素。

人民币今年已经升值逾5.6%

8月初,尽管美国劳工部数据利好支撑美元指数出现大涨,但是很快离岸人民币和在岸人民币出现快速冲高。离岸人民币兑美元汇率从6.7373的8月份低点开始一路升值,其中8月16日至月底连涨14个交易日,整个8月份升值1357基点或者2.02%;在岸人民币即期汇率8月份升值1352基点或者2.01%。人民币8月份涨幅是2005年汇改以来最大单月涨幅。当月人民币兑美元中间价从6.7283上调1273基点至6.6010,升值幅度1.89%。

9月1日,因美国公布的经济数据不佳令美元承压,而继隔夜公布良好的中国8月官方制造业PMI后,中国8月财新制造业PMI也表现强劲,共同助推人民币强势走势。当天在岸人民币兑美元即期汇率官方收盘价报6.5679,升上6.57关口,为2016年6月6日以来官方收盘价新高,较上一交易日夜盘收盘涨290基点。收盘后在岸人民币加速飙升,升破6.57关口,最高飙升至6.5627,创下2016年6月8日以来盘中最高。离岸人民币升值313基点,收报6.5605。当天中国外汇交易中心的数据显示,人民币对美元中间价报6.5909,上调101点,连续五天调升,继续创2016年6月来新高。

而从今年来看,人民币对美元中间价已经从6.9370升值3461基点或者4.99%,至最新的6.5909,远离6.70关口,进而突破6.60关口。离岸人民币与在岸人民币即期汇率的升值幅度更大,均超过了5.6%。

多因素导致人民币大幅升值

美元走弱是推动今年人民币对美元升值的主要原因。美元指数较年初高点已回调超过10%。华安证券(11.21 -1.23%)首席宏观分析师徐阳指出,今年以来欧元走强、特朗普改革受阻、特朗普“通俄门”的发酵等一系列原因导致美元长期疲软;短期因素来讲,特朗普内阁不确定增加,中印洞朗对峙结束有利于人民币的走势。

FXTM富拓中国市场分析师钟越指出,此前受益于亮丽的美国第二季度GDP和ADP就业数据,美元指数收复93关口,并在周四清淡的亚市和欧市早盘延续涨势。但是美元指数的短线反弹行情在周四北美时段再次戛然而止,美联储青睐的核心PCE物价指数年率录得2015年以来最低水平,且美国财长再次发声表示弱势美元更有利于美国贸易,导致美元兑一篮子货币全面收跌,原本反弹的信号再次落空。今年迄今美元跌幅已超过10%,未来数周美元还将面临美国政治风险的打压,包括美国债务上限谈判以及特朗普税改政策能否获得国会批准也存在巨大的不确定性,尤其是受飓风哈维冲击,市场开始怀疑美联储能否如计划推进其政策正常化之路。

事实上,从今年5月份,央行在中间价的形成中引入逆周期因子后,人民币开始出现一波较大的反弹。徐阳指出,除了美元疲软的短期因素外,在岸、离岸人民币不断创年内新高,其背后的驱动因素中,长期因素有人民币中间价形成机制引入“逆周期因子”,保证了人民币汇率有效调节。

外汇分析师韩会师指出,“参考一篮子货币”定价规则赋予了人民币跟随美元大幅波动的制度基础,但监管部门对于“参考一篮子货币”究竟能在多大程度上决定人民币中间价的波动是有很强影响力的。因为通过引导(或调整)即期汇率收盘价以及今年横空出世的“逆周期因子”,完全可以反向抵消或者正向增强“一篮子货币”波动对中间价的影响。从近期中间价的走势看,美元指数下跌一定会导致次日人民币中间价升值,这说明“参考一篮子货币”目前完全发挥着定价主导作用。这很可能也说明,监管部门对于当前人民币的强势局面至少态度是中性的,目前无意主动终止人民币跟随美元波动的行情。

人民币涨幅不及欧元日元

尽管人民币兑美元已经上涨超过5%,但与美元及一些主要非美货币乃至不少新兴市场货币相比,其涨幅仍然不及欧元、澳元、日元兑美元,业内认为人民币兑美元仍存在一定补涨空间。

徐阳指出,从目前来看,人民币汇率应该还有进一步上涨的空间,主要基于欧元区经济复苏强劲,欧元有望继续上涨,即使美联储实现缩表,也较难大幅提振美元走势,因此,人民币应该还可以有小幅上涨。

东亚银行高级市场分析师赖春梅表示,近期人民币中间价持续偏强,反映人民银行想维持人民币偏强为主。人民币会继续维持强势,在岸和离岸人民币兑美元,预期有机会上试6.55附近,甚至测试6.5的水平。

值得注意的是,人民币连续强势,但境内购汇力量并未因人民币的走强而趁机雄起。外汇分析师韩会师指出,当市场相信“参考一篮子货币”在发挥主导作用时,美元波动的不确定性就决定了市场无法对人民币后市走势形成趋同的单边预期,这是人民币双向波动格局的微观基础。在无法形成稳定的单边预期的情况下,结售汇市场很难再次形成一窝蜂的结汇或售汇浪潮,这将是未来人民币能够中长期维持基本稳定的基础性因素之一。

据香港金融管理局最新数据,今年7月香港人民币存款为5347亿元,环比上升86.5亿元,升幅1.6%,为今年来最高水平,是连续2个月上升,连同人民币存款证香港整体人民币存款资金池,环比轻微上升0.78%,达到5933亿元,为3个月以来首次回升,市场普遍预期香港人民币存款将会持续向上。而在此前,受到人民币大跌影响,自2015年以来香港人民币资金池大幅萎缩,人民币存款由2014年底的逾1万亿元高峰水平,急跌至2016底的不足6000亿元,今年3月更一度低见接近5000亿元水平。

可关注人民币升值概念股

人民币大幅升值对于A股有哪些启示呢?华创证券研报指出,人民币升值受益标的,大致可以分为航空、航运、供应链三大板块以及个别有美元贷款的高速公路公司。

国金证券(12.19 -1.06%)研报指出,人民币升值,出境游或将受益。人民币兑美元的汇率变动将影响出境游的价格指数,在经济企稳的大背景下,出境游将受益于人民币升值,尤其是价格敏感性较大的出境游市场。2017年上半年出境游增速5%,剔除港澳台游客人次后的出境游增速为10%,增速相对于去年同期有所放缓。若下半年继续保持国内经济水平和人民币升值,出境游将有望表现超预期。重点关注中国国旅(31.82 +6.14%)等。