随着新能源汽车产销两旺,高压快充技术逐渐成为很多车型的标配,渗透率越来越高。2023年以来,国内有小鹏G6、极氪X、智己LS6、华为智界S7全系等多款20-25万元价格段车型标配碳化硅,全球大部分主流车企均已有碳化硅车型上市。一方面是因为碳化硅功率器件在高压快充等场景具备明显的性能优势,另一方面也是因为碳化硅功率器件在广大购车人心中形成了一定的产品认知,成为好车的体现。

那么,碳化硅为何有这么好的性能优势呢?

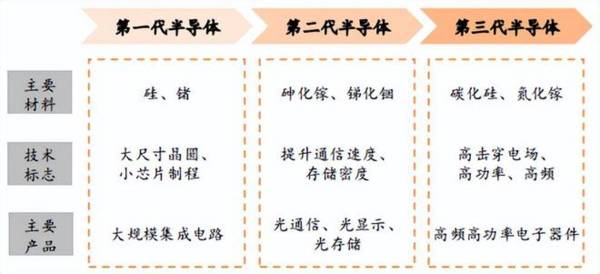

碳化硅(Silicone Carbide, SiC)是第三代半导体材料。与前两代半导体材料相比,SiC有着良好的耐热性、导热性和耐高压性。

相比第一代半导体,以碳化硅和氮化镓为代表的第三代半导体从材料端至器件端的性能优势突出,具备高频、高效、高功率、耐高压、耐高温等特点,是未来半导体产业发展的重要方向。

用碳化硅制成的电子元器件,具有高效率、开关速度快等性能优势,能大幅降低产品能耗、提升能量转换效率,而且明显缩小产品体积,是制造高压功率器件的理想材料。

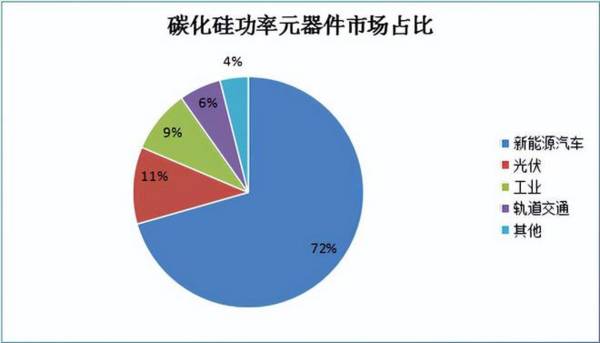

目前碳化硅元器件被广泛运用于新能源汽车、充电桩、智能电网、光伏逆变器和风力发电等领域。

新能源汽车是碳化硅元器件最大的下游应用市场,小体积、高能量密度、稳定性、支持高平台电压等优异性能,都有利于解决新能源车“里程焦虑”问题。

相比400V充电平台用的硅基元器件,800V高压充电平台的碳化硅元器件,碳化硅系统在新能源车中,能提升约4%的车辆续航能力,降低约20%的电能转换系统成本。

同时,碳化硅元器件尺寸仅为前者的1/10,而且散热能力强,更容易小型化,因此碳化硅的普及是大势所趋。

可以说碳化硅是新能源汽车高压快充模式的标配产品,这是华为、特斯拉、比亚迪等众多车企的必由之路。

那么,碳化硅未来市场规模又如何呢?

碳化硅应用广泛,我们重点看新能源汽车相关的功率碳化硅市场。

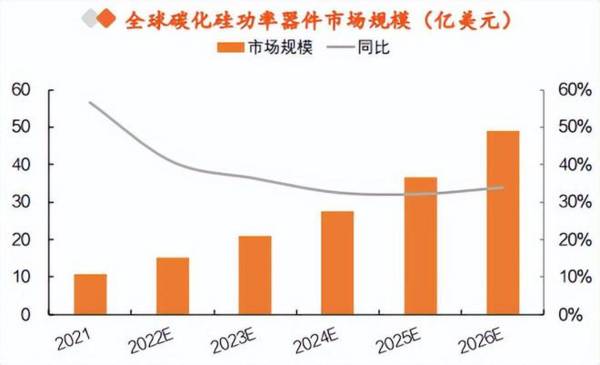

全球范围内,2022年碳化硅功率器件市场规模为18亿美元,2028年有望达到89亿美元,22-28年年均复合增长率CAGR高达31%。

新能源汽车用途占据主导地位,市场规模占比超过七成。2022年市场规模为13亿美元,2028年有望达到66亿美元,行业占比进一步上升。

预计到2035年,我国大概有1亿辆左右的汽车要更换成电动汽车,每年6英寸衬底的需求都在千万片级,这是一个巨大的蓝海市场。

当前,碳化硅衬底供需颇为紧张,产能供不应求。

那么,国内都有哪些碳化硅公司呢?

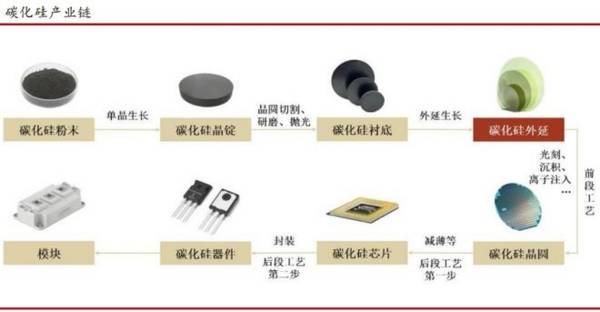

碳化硅产业链主要包括衬底、外延、器件制造(设计、制造、封测)三大环节。

整个产业链70%的价值量集中在衬底和外延环节,衬底、外延成本分别占据总价值量的47%、23%,也是产业链中价值量最大的两个环节。

全球碳化硅衬底市场中,美日三家企业由于早期投入和技术研发等优势,合计占据全球70%以上的市场份额。

国际大厂产能加速扩张,积极布局8寸碳化硅晶圆产能,不过目前8英寸晶圆良品率不够好,综合成本并不优于6英寸晶圆,预计实际大规模量产仍然需要几年时间。

因此,对于国内碳化硅产业链来说,晶圆制造的产能扩张,是国内产业链突破的关键因素。

对于国内来说,碳化硅下游应用市场庞大,新能源汽车、光伏太阳能都具备领先优势,在市场需求快速爆发的背景下,国内企业暂时无需担心市场空间不足的问题。

从碳化硅衬底的生产流程来看,最为关键的核心设备就是长晶炉,国内的碳化硅单晶炉设备供应商主要有北方华创和晶升股份,两者在国内市场占有率超过70%,晶盛机电设备自产自用,国产化程度较高。

虽然国内扩产规模及速度较快,但能够规模化量产出货的公司不多。其中天岳先进、天科合达两家产能优势明显,2022年市场占有率15%,已成功供应英飞凌、博世等国际大厂。

天岳先进,公司已经全面掌握设备设计、粉料合成、衬底生长、衬底加工等环节的核心关键技术,实现从2英寸到8英寸碳化硅产品全覆盖。目前公司已具备全球最大尺寸8英寸碳化硅衬底小批量生产能力。

作为技术密集型行业,公司特别重视研发投入,2023年前三季度研发费用1.23亿元,同比增加41.15%,全面掌握碳化硅单晶制备全流程关键技术。

作为碳化硅行业的国内优秀公司,华为旗下哈勃投资直接持股6.34%,这也是看好公司碳化硅相关产品的优势,前瞻性布局用于保障下游产品的需求。

公司已经发布业绩预告,预计2023年全年实现营收12.3亿元至 12.8亿元,同比增加近200%;归母净利润同比减亏1.2亿元到1.4亿元。

尤其是2023年第四季度,公司预计实现归母净利润1425.34万元至3225.34万元,环比增长274.86%-748.26%。业绩的增长主要受益于公司临港工厂交付后产能爬坡顺利,后期也将持续为公司贡献业绩。

2023年4月,天岳先进披露其与全球汽车电子知名企业博世集团签署了导电型碳化硅衬底的长期供应协议。

2023年5月,公司与英飞凌签订衬底和晶棒供应协议,产品占比超过10%。

2023年8月,公司与客户签订框架协议,预计三年合计金额为8亿元,接近公司2023年前三季度营收金额。公司前三季度合同负债1.19亿元,充分说明公司产品供不应求,在上下游产业链中具备话语权。

整体来说,国内碳化硅产业链正在逐步完善过程中,依靠新能源汽车和光伏行业的快速发展,行业市场前景毋庸置疑。