汽车新技术的变革,仍在持续。

目前传统消费赛道基本上都到了一定的成长瓶颈,不论是贵州茅台还是海天味业,甚至传统消费大白马格力电器、美的集团等,在经济周期大环境下,都面临行业成熟度和渗透率瓶颈的问题,以至于体现在业绩上的成长乏力。

但是汽车行业却成了消费中独特的景象,尤其是新能源汽车销量仍在呈现大幅增长的状态,这一方面得益于新能源汽车促进措施的强化,一方面得益于新能源汽车新技术的不断进步,满足了消费者的需求。

比如智能驾驶、汽车互联、空气悬架、电子后视镜等等的加速渗透。

新问界M7的首销大定超过了5万辆,远远超过市场预期,就是有赖于多个新技术的加速融合。

其中,提供液晶显示产品的华阳集团,会充分受益于问界M7等的放量。

那么,华阳集团是做什么的?

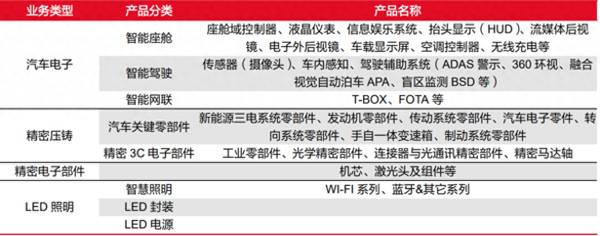

公司也是汽配小龙头,但有别于传统的硬件,华阳集团专攻汽车电子,产品主要有液晶仪表、屏显示类、座舱域控制器、电子内外后视镜、手机无线充电等。

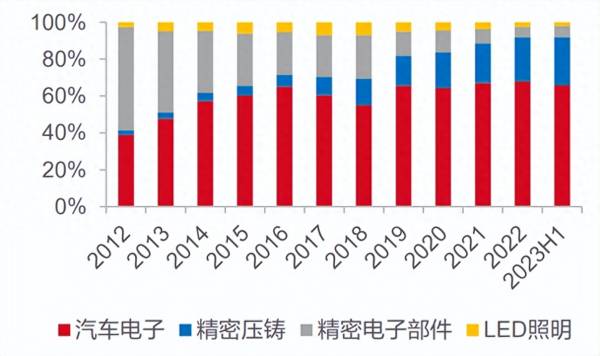

从营收结构看,2023年上半年,公司汽车电子和精密压铸业务营收分别为18.56 亿和7.40亿,营收占比分别为64.7%和25.8%。可见,汽车电子和精密压铸是公司的最核心两块业务,尤其是汽车电子最为重。

那么,华阳集团盈利能力如何?

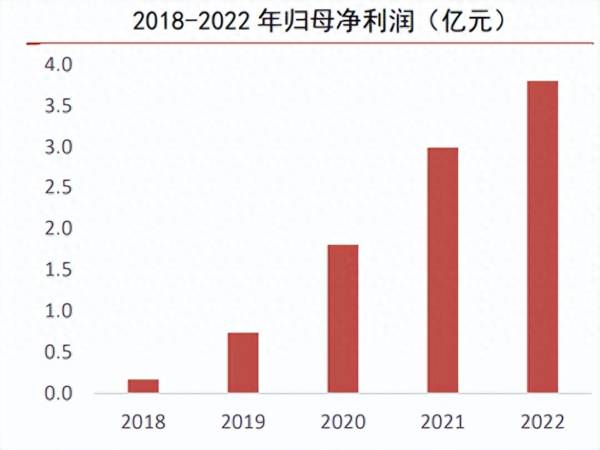

数据显示,公司在2018年经历了阵痛后,就迎来了利润的持续爆发,2018年还不到2000万,2022年公司净利润直接到了3.8亿,增速非常强劲。

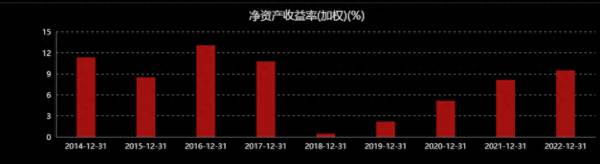

而从关键的净资产收益率ROE指标看,ROE的表现也基本上和净利润同步,在2022年达到了9%附近,这样的ROE水平,在低毛利的制造业中是非常难的的,要知道高毛利的恒瑞ROE才10%左右。

通过进一步的ROE杜邦拆解分析,影响ROE的三个因素总资产周转率、净利率和权益乘数来看。

总资产周转率近些年来公司是维持不变的,而净利率和权益乘数却有明显的变化。

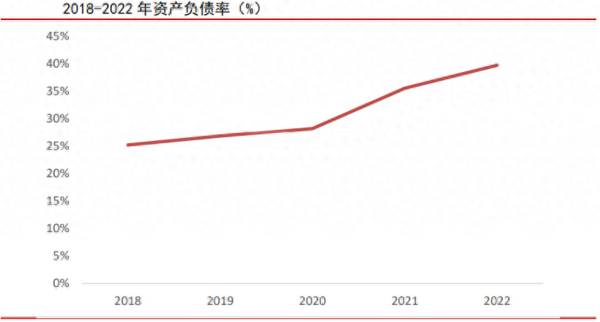

权益乘数方面,也可以看做资产负债率,2018年以来华阳集团资产负债率一直维持上升的趋势,2022年达到了40%。可见公司开始意识到增强债务来增强盈利能力的重要性了。并且公司的流动比率等偿债能力指标依然很好,不担心债务问题。

净利率方面,华阳集团从2018年依赖,净利率就持续上升,2022年上涨到了6.8%,直接带动了ROE的持续上涨。

净利率之所以增长这么快,一方面得益于公司收入体量的增加,带动了整体利润的增长。

另一方面我们发现,近些面来华阳集团毛利率基本上维持20%附近不变,那么导致净利率持续上涨的因素就是在费用端了。

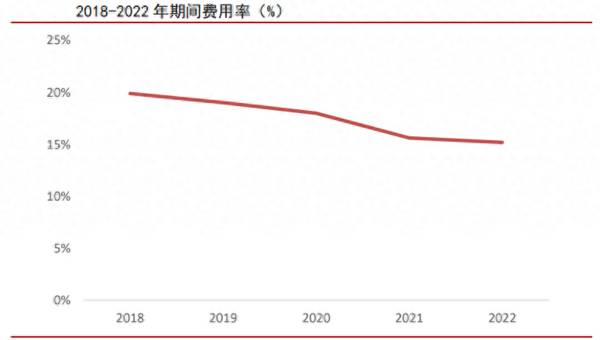

通过数据我们发现,公司从2018年以来,期间费用率就呈现了持续下滑的状态,带动了净利率的攀升。

而期间费用率的下滑,一方面体现了公司强大的费用管控能力,另一方面也体现了公司产品的品牌优势。

从经营数看,公司盈利能力在增强,保持非常稳健的状态。

那么,华阳集团未来看点在哪?

提到公司的看点,依然离不开公司的产品。

第一,汽车电子。

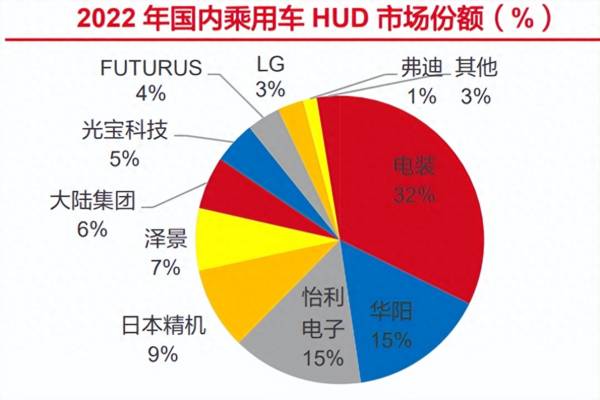

这是公司营收最大的地方,而汽车电子中,公司是国内HUD头部供应商,2022年国内市场占有率达到15.36%,市场份额排名第二,仅次于电装,是国产第一的品牌,打破了国外产品垄断。

HUD产品就是抬头显示,就是把车辆运行信息投射到平视的玻璃上,避免驾驶员低头等。

目前,公司的多媒体HUD出货量累计已经突破100万套,成为国内首家出货量突破百万套的HUD供应商。客户涵盖大众、丰田、上汽、蔚来、长安新能源、广汽埃安、长城、比亚迪、问界等,并且与华为合作基于LCoS技术的AR HUD项目已投入开发。

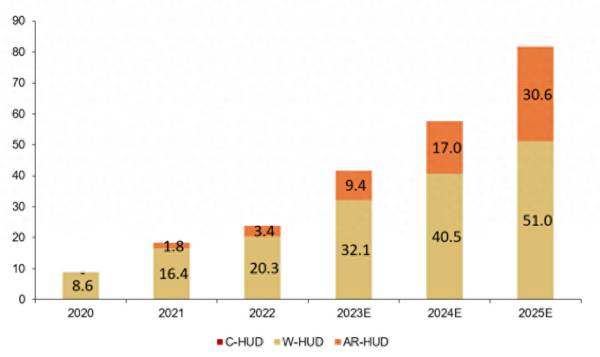

而且非常关键的一点是,HUD才刚开始面临加速渗透阶段,2021年我国HUD前装量为116.7万台套,市场渗透率仅为5.4%。随着新能源汽车的加速渗透,HUD的需求会加速爆发。

预计到2025年,我国HUD装机量有望突破600万台,渗透率接近25%%,市场规模接近100亿元

所以,华阳集团凭借着龙头产品和客户优势,会充分享受HUD加速渗透带来的行业红利。

第二,精密压铸业务。

这是公司的第二大营收来源,目前也面临加速释放阶段。

去年以来,得益于特斯拉一体化压铸的强大优势,各大车企纷纷布局一体化压铸,行业渗透才刚开始。

而华阳集团的精密压铸件产品涵盖新能源三电系统、动力系统、智能驾驶系统、转向系统、汽车电子及制动系统等等,已经导入采埃孚、博世、大陆等客户。并且已经获得比亚迪的定点项目。

从数据看,2018年以来,华阳集团的精密压铸业务占比呈现了持续上升的趋势,占比提升非常快,有望成为公司的第二增长曲线。

第三,电子后视镜。

就在今年,电子后视镜被正式商业化应用,而电子后视镜的优势非常明显,具备包括扩大视野范围减少盲区、抗灯光反射、降低风噪风阻等,目前已经是众多新能源车企的标配。

而华阳集团已先行布局电子外后视镜多年,并且在2022年初,推出了华阳电子外后视镜,目前也已经和造车新势力等达成合作。

所以,从成长的角度看,华阳集团目前布局的业务产品,均处于汽车新技术加速渗透和开始加速渗透的领域,都具备单独非常大的行业空间,作为行业龙头,将充分受益于新技术带来的订单释放红利。

目前包括易方达、人寿的超过160家机构持有。