理解净资产收益率

(一)ROE的重要性及拆分

如果只用一个财务指标来衡量公司的基本面,那么这个指标非净资产五理解净资产收益率莫属,净资产收益率=净利润+净资产。为什么ROE是最重要的指标,因为它衡量的是公司的赚钱效率,这是投资人最为关心的问题。假设有2家公司,A公司10亿元净资产赚2亿元,ROE20%,B公司50亿元净资产赚5亿元,ROE10%,虽然B公司利润规模大,但是却基于更高的资本投入,反倒A公司赚钱效率更高。ROE能够衡量公司是否真的赚钱。若某公司该指标低于银行存款利率,即便它是盈利的,同样不值得投资,因为经营这样的公司都不如将钱存银行赚得多。事实上,股权成本或者股东要求的报酬是10%,ROE长期低于10%的公司都不合格,都在减损股东价值,10%左右是一般公司,20%以上是杰出公司!净资产收益率也是后续公司价值评估中的最重要录入参数。

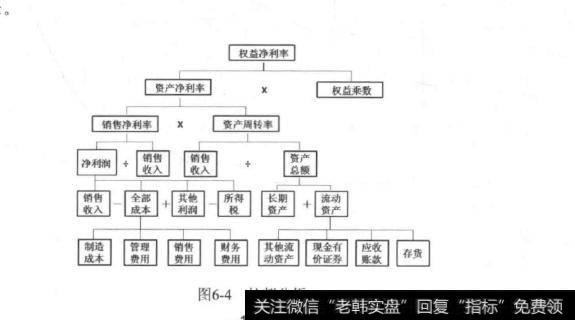

我们分析ROE最常见的方法是将它进行分解,拆分后的ROE反映了公司三方面的财务能力,通过拆分,能够深入分析及比较公司的经营业绩,并为今后采取的改进措施提供了方向。

ROE拆分的过程也称杜邦分析,可见ROE和三个财务比例密切相关:①销售净利率,反映盈利能力:②资产周转率,反映资产使用效率(可再细分为几个指标:存货、应收账款周转率等),资产构成存量是否有问题:③权益乘数的高低,反映负债程度。

再进一步细化拆分,可以涉及资产负债表和利润表的各个科目,如图6-4所示。

如何提升公司的ROE呢?巴菲特指出了五种具体的办法:①提高周转率,也就是销售额与总资产的比:②廉价的债务杠杆:③更高的债务杠杆:④更低的所得税;⑤更高的运营利润率。值得注意的是,高ROE的基础最好不是通过极高的财务杠杆取得,即借了很高比例的有息负债(可以是很高比例的无息负债)。我们投资除了金融业以外的公司时,最好规避高有息负债公司,因为价值投资者是保守的投资者,不喜欢激进风格的公:司,以避免承担过高的风险

(二)ROE背后的商业模式(高利润或高周转或高杠杆

ROE背后其实是公司之间商业模式的较量,要想取得高ROE,就必须是高周转模式、高利润率模式、高债务杠杆模式中的一种,或者是两三种的结合。公司需要在这三种模式之间做出平衡,依据自身的资源和能力,在合适的外部环境中,将它们的合力发挥到最大。

地产行业很好地阐述了ROE背后的商业模式。社会大众可能觉得房地产是暴利行业,每平方米一两千元拿的地可能卖到每平方米一两万元,这就是地产模式中的高利润率模式(净利率高),但是要取得高利润率,可能是地产商屯了很久的地才开发,也可能是地产商寻找到一个高利润率的项目并不容易,或者要建的项目非常庞大,需要耗费很长时间反复论证、设计,建设大量配套才能够使房产增值,卖出高价。地产是暴利,但却是花了很多年时间才卖出的暴利,平摊到每一年投资回报率就未必真的高了。地产模式里还有一种快速开发模式,不求价格卖到最高,但求现金快速收回后,继续开发新的楼盘,这样虽然净利率不是很高,但是资金周转快,投资回报在单位时问内收益最大化。可见高周转和高利润率有一定冲突。在高杠杆模式中,有的地产商依靠的是高有息负债,通过从海外借到利率低的资金,而高有息负债和高利率模式可能又有冲突,地屯久了可能增值不少,但利息花费也高:有的地产商依靠的是高的无息负债,例如结合快速周转模式,利用顾客的预收款进行地产开发;还有的地产商和别人合作开发,以较少的自有资金,撬动和控制庞大的地产资产。各种商业模式还需结合外部环境选择,例如在房价上涨阶段,高利润率低周转模式可能更优,房价滯涨阶段,高周转低利润率模式可能更优,此外金融市场利率、汇率变动也会影响到商业模式选择。

图6-5所示为2014年港股市场国内前20名地产商净利率和周转率情况,处于曲线边缘的公司是将利润率和周转率关系平衡得最好、最具效率的公司。

(三)ROE关注的三个角度

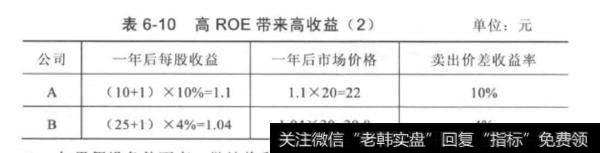

ROE需要关注的三个角度:ROE的高度与提升、ROE的持续性、ROE的扩张性。 1.ROE的高度与提升 高ROE是公司利润增长的前提。高ROE是如何推动利润增长,继而推动股价,上涨呢?我们假设存在A、B两家公司,它们最初的每股收益都是I元,股票的市场交易价格均是每股收益的20倍,即为20元,所不同的是A公司是用10元的每股净资产创造1元的每股利润,而B公司是用25元的每股净资产创造1元的每股利润,那么A的ROE(10%)大于B的ROE(4%),如表6-9所示。

假设两家公司均把每股I元利润留存在公司内部继续发展,而留存后的A、B公司的净资产就分别为11元和26元,如果它们各自ROE仍然保持不变,则A、B公司一年后的每股收益分别为1.1元和1.04元,市场价格仍为每股收益的20倍,则A、B公司股价变为22元和20.8元,A公司的股价上涨幅度超过B公司,如表6-10所示。

如果假设条件不变,继续将利润留存,那么两年后A公司的股价上涨;更多。久而久之,具备超强的盈利能力(高ROE)的公司能够长期为投资者带来更丰厚的股息或者股价上涨的收益。一个公司目前ROE低不是问题,关键是未来ROE能否提升并稳定在一个相当的高度。

2.ROE的持久性 公司一两年的ROE高并不困难,难在能够持续保持高ROE,如不能维持,股价会随着ROE的下滑而下跌。公司未来是否存在能够维持长期高ROE的因素,又或者这些因素会消失。举两个例子。武钢股份2008年ROE处于较高水平,但随着钢铁黄金周期的结束,ROE逐步下滑到0左右(如图6-6所示),股价也随之大幅下降,如图6-7所示。

对于大部分没有壁垒的行业,ROE有个均值回归的定律,即太高的ROE日后会下降,太低的ROE日后会上升。德邦证券曾经做过研究:选取A股2000年之前上市的857家上市公司。根据它们2001年的ROE进行排序,将前285家公司、中间286家公司和后286家公司作为三个目标群,长期跟踪。到2011;年,发现三个目标群的ROE已经没有明显差异,如图6-10

ROE均值回归背后的道理是浅显的,对于没有壁垒的公司或者行业,拥有超额收益必然会吸引对手竞争,从而收益下降,如图6-11所示。这一规律世界通用,美国股市的相关研究也表明,ROE和其他收益率指标往往趋向于回归到平均水半,拥有高于或低于平均水平收益率的公司往往会在不超过10年的时间内回复到平均水平(美国公司ROE的历史水平为10%~15%)。

然而,我们仍然要看到一些公司或者行业因为此前论述的波特五力模型或者经济护城河等因素,能够使得ROE长期高于平均水平,这也正是这些公司或者行业股价持续跑赢大盘的根本原因。

3.ROE的扩张性

影片《人在囧途之泰囧》主演徐峥和王宝强之间有段非常有意思的对

徐峥:你卖葱油饼一天赚800多元,一个月就是两万六千元!在北京开100家分店,每家加盟费5000元,每月加盟费50万元,1年就是600万元。如果全国有5000家连锁店,每年就可以赚3亿元。不出两年就可以在主板上市!你把秘方卖给我。

王宝强:秘方就是必须我亲自做,不能请人,不能速冻,必须新鲜出炉。

徐峥:所以你一辈子只能做葱油饼!

上述场景讨论的就是ROE的扩张性。一个小摊可能ROE高达成百上千元,但是却无法在更大规模内复制,容纳更多的资本进入,盈利规模是有限的。而优秀股份制公司的优越之处在于能够将生意进行复制扩张,加上处于良好的产业结构,盈利再投资,不断扩大规模和业务范围,盈利不断增长,形成复利增长,当然,扩张到一定规模后仍然会面临边际报酬递减,ROE的下降。

(四)可持续增长率

可持续增长率是和ROE的扩张性密切相关的指标。可持续增长率是指不增发新股并保持目前经营效率和财务政策条件下公司销售可以实现的最高增长率。此处的经营效率指的是销售净利率和资产周转率。财务政策指的是股利支付率和资本结构。可持续增长率可用如下公式表达。 G(可持续增长率)=ROEX(1现金派息率)或者ROEX利润留存率

案例

A公司100元净资产,第一年盈利20元,ROE20%,把利润全部留存,第二年期初净资产120元,假设ROE20%不变,第二年盈利24元,增长20%。G=20%X100%=20%。

如果市场没那么大,只需留存一半的利润,即10元,那么第年期初净资产110元,假设ROE20%不变,第二年盈利22元,增长10%。G-20%X(1-50%)=10%。

因此,ROE和利润留存是利润增长的关键,净利润不会永远保持高增长,最终必然受到ROE的限制。如果不想费精力预测公司的利润增长,可以通过预测ROE与利润留存率来粗略估算利润增长速度。

当实际增长率大于可持续增长率,公司首先通过提升经营效率来满足实际增长需求,这时需要提高利润率、周转率:其次,公司通过投入更多.的资本来满足增长需求,可借钱提高财务杠杆,以及股权融资。

当实际增长小于可持续增长率,如果想要保持ROE不变,需要提高现金分红率,否则越来越多不能创造利润的现金保留,ROE将会降低。

(五)警惕有害增长

我们常常看到一些公司ROE并不高(10%以下),按照理论,其可持续增长率应该不高,但现实中却可能连续-段时间实现利润的高速增长,依靠的就是不断的巨额资本和资源的投入。举个极端的例子,假设某公司一年净利润为1亿元,但是却是以使用100亿元的净资产为前提,公司ROE极低,这时公司说服股东继续投入100亿元的净资产,仍然保持1%ROE,那么公司第二年的净利润就会变成2亿元,较前年增长100%,这样的高增长有意义吗?虽然公司利润在增加,但股东价值却是减损的,因为股东把100亿元存银行,拿到的利息都比那新增的1亿多元。现实中许多公司发行新股进行收购,只要能融来钱买公司,净利润就能够立刻增长,这和我们假设的例子是一样的,新投资或收购项目的投资收益率不能超过股东股权成本(10%左右),所带来的增长都是有害增长,管理层越积极追求有害增长,他们毁掉的公司价值就越大。

(六)利润留存标准

究竟上市公司应该分多少比例的现金红利给股东,留下多少利润用了再投资才能使得股东的价值最大化呢?这个比例应该以什么为标准呢?很显然,公司的再投资项目收益率大于股东权益成本时,这时候应该将更多的现金留在公司内部,使得股东价值最大化。高投资收益率的项目是稀缺的,并不会消耗所有的留存收益,如果项目要求收益率降低,可投资的项目就越来越多,也就是说更多的投资资金将被满足。凡是公司能够找到超过股东权益成本的项目都是可投资的,对应的利润可以留在公司内部作为再投资资金。当公司再也找不到超过股权成本的项目时,对应的剩余利润则要以现金方式发放给股东,由股东自行寻找收益率更高的投资项目,这样方能做到股东价值最大化。