A股估值已经处于历史底部区域

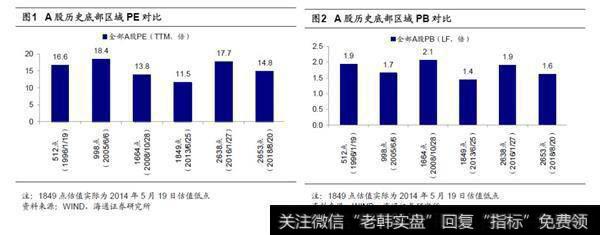

目前全部A股PE14.8倍处于历史底部区域。1990年以来A股经历了五轮牛熊周期,用上证综指刻画,前几次市场底部分别是1996年1月19日512点、2005年6月6日的998点、2008年10月28日的1664点、2013年6月25日的1849点。从PE/PB看,A股目前估值已与前几次市场底部相似。回顾前四次市场底部时期的特征:第一轮的低点(1996/1/19日的512点),这轮下跌始于1993/2/16日的1558点,累计跌幅-67%,历时3年,全部A股PE(TTM,下同)降至16.6倍,PB(LF,下同)为1.9倍;第二轮低点(2005/6/6日的998点),下跌始于2001年6月15日的2245点,累计跌幅-56%,历时4年,全部A股的PE降至18.4倍,PB为1.7倍;第三轮低点(2008/10/28的1664点),下跌始于2007年10月16日6124点,一路下跌1年,累计跌幅-73%,全部A股的PE最低降至13.8倍,PB为2.1倍;第四轮低点(2013/6/25的1849点),下跌始于2009年8月4日3487点,累计跌幅-47%,历时近4年,全部A股的PE在14年5月最低降至11.5倍,PB最低为1.4倍。2016年1月底上证综指2638点以来市场再次进入中长期圆弧底阶段,这轮调整从15/6/12高点5178点以来最大跌幅-49%,截至目前已持续约3年,全部A股PE、PB也分别降至最低14.8倍、1.6倍,较前四次市场底PE11.5~18.4倍、PB1.4~2.1倍,已基本接近。

目前市场估值结构与2013年上证综指1849点类似。市场对估值底的一个疑虑是整体估值虽低,但结构不好。首先从全部A股剔除银行PEPB看,2005/6/6的998点PE18.6倍/PB1.6倍,2008/10/28的1664点16.0倍/2.1倍,2013/6/25的1849点19.0倍/1.8倍,2016/1/27的2638点29.8倍/2.4倍,目前(08/20)全部A股剔除银行PE20.5倍、PB 2.0倍已基本接近底部水平。从全部A股估值中位数看,前四次PE/PB分别为20.6倍/1.6倍、16.4倍/1.7倍、27.6倍/2.1倍、44.7倍/3.7倍,目前中位数PE 28.3倍、PB 2.3倍也基本接近,若按照2013年6月2445只股票进行单独统计,目前PB中位数1.9倍已低于当时估值水平。从估值分布看,目前估值结构比2638点更合理,与1849点类似,全部A股PE处在0-10倍的家数占比目前为6%(1849点5%,下同),10-20倍为20%(17%),20-30倍为19%(19%),30-40倍为14%(12%),40倍以上为33%(34%),0倍以下为8%(12%)。这样的估值结构意味着市场里有45%的股票PE位于0-30倍区间,比较前几轮市场底部,2005/6/6的998点PE位于0-30倍区间的股票有49%,2008/10/28的1664点有63%,2013/6/25的1849点有41%,2016/1/27的2638点有20%。这样的估值结构使得市场有一个相对稳定扎实的底部。

A股估值已经处于历史底部区域