所谓股权质押,是股权质押融资的一个简称,是指股权所有人使用自己手中的股权作为质押担保,从其它金融机构(比如银行等)借入资本的行为。当质押期间如果没有发生违约行为,出质的一方可以解除质押收回股权。从这个角度来说,质押对于股权所有方来说,是一个有效的融资手段,在维持自己股东地位的同时(这一点对于大股东来说尤其重要),还能获得短期内灵活的流动性。

但是质押融资本身,对市场来说又是一个不太好的信号。首先,股东尤其是大股东的股权质押融资行为,实际上向市场表明其资金的短缺,尤其是当这种质押是被动时,即通过股权质押来缓解运营资金的紧张,市场会对企业的未来盈利进行负面预期,即便最近一期的报表中可能并没有类似的负面迹象。其次,在财务问题之外,质押问题也给企业的股权结构带来了不确定的风险。因为质押企业存在违约的风险,如果在质押期结束后企业无法赎回股权,就意味着股东对这部分企业控制权的丧失。此外,股东的可流通股份用于质押,本身也意味着这只股票市场可流动份额的下降,对股票流动性造成影响。

两者结合在一起,也是这次质押问题被严重关切的出发点,在于质押可能导致的过度杠杆化。由于对于股权质押有着质押股票市值/质押融资额的红线(一般为140%),当市场处于连续下跌时,上述比率会不断下降,直至跌破平仓线,继而导致股权的强制平仓,这在恶化企业控制权变更风险的同时,又进一步加深了市场对企业的悲观预期,企业也更难通过类似的方式融资来缓解经营压力,最后导致股价的进一步下降。而这也是促使我们对A股股权质押问题进一步地研究的出发点。

A股的股权质押现状

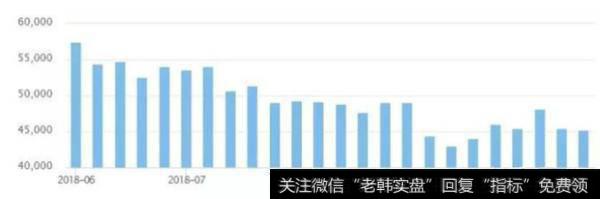

截止2018年12月6日,A股质押市值为45262.19亿元,质押股份占A股总股本的9.97%,相较6月份57427.43亿元的峰值,已经有了显著的下降。

图1 A股市场股权质押总市值(单位:亿元)

另一方面,以强制平仓线为140%进行计算,我们从下表中可以看到,大股东疑似触及平仓线的A股总市值由6月份的30061.94亿元下降到29210.14亿元,而大股东未平仓总市值(用待解押股票总市值减去疑似触及平仓线的总市值)则有了显著的下降,由6月的26274亿元下降到了13924.81亿元,可以说这半年来各界对股权质押的治理还是有了一定的成效。

图2 大股东股权质押市值变动情况

由于行业的质押行为也存在差异,我们在倍发系统中,根据申万一级行业分类,考察了各个行业股权质押的情况。质押股本占总股本的比例(后文简称质押比例)最高的三个行业分别是农林牧渔、轻工制造和医药生物行业,而从绝对量上,未来质押股本赎回压力最大的三个行业分别为房地产、医药生物和化工业。总体来看,医药生物行业是运用股权质押方法更为“娴熟”的行业。另一方面,以A股9.97%的平均质押水平来看,其实大部分行业的质押比例都要高于这一水平(只有7个行业低于这个值),之前的总体平均数据对刻画A股的实际质押水平其实不够精准,原因在于市值巨大的银行业质押水平很低,拉低了平均数。如果我们只关注中位数,质押比例则为11.26%。