手机充电经历了小功率到大功率演变过程。

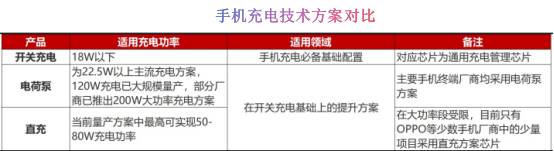

在小功率充电时代,手机充电技术主要采用的是开关充电方案,这也是手机充电的必要配置,但它只能满足18W以下的充电需求。

要是想要达到更大功率的快充,就需要增加电荷泵或者直冲。电荷泵是把电容器作为储能元件,可以产生比输入电压更大的输出电压,这个功能相当于一个电压放大器。同时它又能产生负的输出电压,这也就实现了放电功能。

相比较直充,电荷泵方案在充电效率、线材和接口成本等方面的优势更突出,它成为了手机大功率充电的主流方案。目前华为、小米、OPPO、VIVO的充电功率大多在33W和67W,一些旗舰机型也有120W和200W的充电功率。

南芯科技是电荷泵充电管理芯片方面的集大成者,在2021年,公司的电荷泵芯片市占率达到24%,位列全球第一,我们今天就来了解一下这家公司。

八大产品线,覆盖三大领域

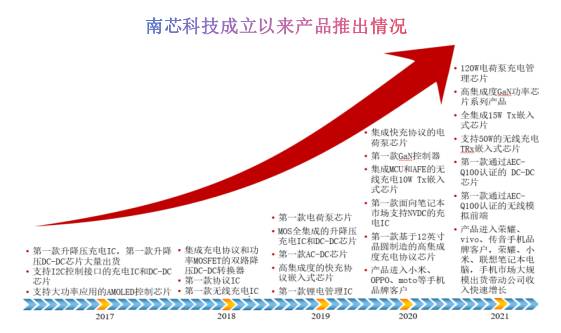

南芯科技的业务是围绕着锂电池充电管理进行的,最开始将USB PD作为切入口,推出了通用充电管理芯片和DC-DC芯片。在电荷泵逐渐被用于手机大功率充电的趋势下,公司展开了电荷泵充电管理芯片的研究,并实现了量产。

目前南芯科技的产品线逐步扩展到无线充电、快充协议、汽车电子、锂电保护等八大产品线,覆盖消费电子、汽车以及工业控制三大领域。并且,公司的产品也进入了荣耀、小米、大疆、海康威视、沃尔沃等厂商的产业链,产品力十分强。

上下游企业持股,红杉资本看好

俗话说得好,酒香不怕巷子深。南芯科技凭借着优秀的产品力,自然受到不少明星资本的追捧。

从南芯科技的股权结构上看,沈南鹏红杉资本旗下的红杉瀚辰直接持有6.59%的股权,可见资本圈十分看好公司的未来。

除了红杉资本,南芯科技的客户黏性非常强。不仅产业链上游的供应商中芯国际通过聚源聚芯和聚源铸芯间接持有公司的股权,下游的客户英特尔、小米、OPPO通信、华勤技术等也都在不同程度上持有公司的股权。

资本圈和产业链上下游客户的持股,不仅说明它们对南芯科技的发展充满信心,还透露出供应商和下游客户的稳定性很高的信号,这为公司的业绩也提供了保障。

电荷泵芯片量产,助力业绩快速增长

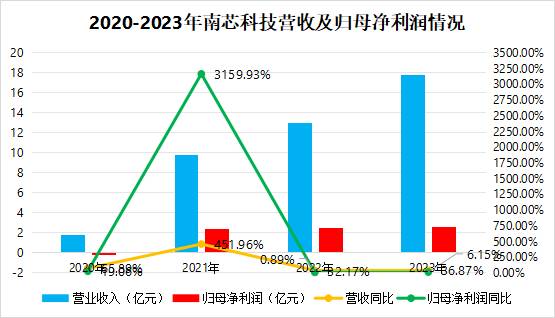

在2020-2023年期间,南芯科技的业绩有了大幅度增长。在营收方面,从2020年的1.78亿元增长至2023年的17.8亿元,增长接近十倍;归母净利润在2020年还亏损了0.08亿元,在第二年就实现扭亏为盈,在2023年已经达到了2.6亿元。

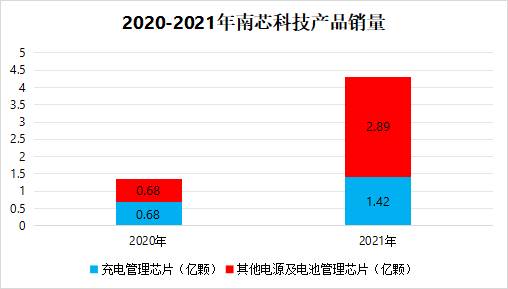

可以发现,南芯科技在2021年营收及归母净利润实现了大幅度的增长。这是因为公司在2020年实现了电荷泵芯片的量产,在2021年,搭载公司电荷泵芯片的各款手机陆续上市,手机厂商的采购需求大幅增长,这带动了公司芯片出货量的提升。

同时,与南芯科技合作的手机厂商数量也在增长,在这样的双重作用下,公司的充电管理芯片出货量达到2.89亿颗,同比增长超过260%。结合着公司产品的营收结构来看,充电管理芯片营收占比超过90%,业绩自然有巨大提升。

但在2021年之后,南芯科技的营收虽然保持较快的增长,但是归母净利润却变化不大。并且,非经常性损益的占比很小,所以不是非经常性损益的影响。

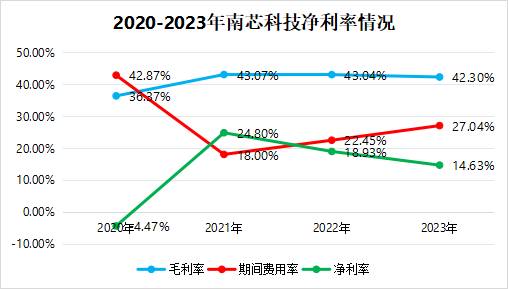

那么就是净利率的影响,而影响净利率的无非就是毛利率和期间费用率。

从毛利率水平来看,南芯科技的毛利率水平在2021年之后,基本稳定43%上下,所以归母净利润增长有限和毛利率变化并无多大关系,而是期间费用率的影响。

随着南芯科技的规模扩大,研发、运营管理等费用增加,期间费用率明显提升,导致净利率下滑明显,从而归母净利润增长有限。但未来伴随着管理能力的提升,南芯科技的净利率还有上升的空间。

基本盘稳固,着手打造第二曲线

凭借着在充电管理芯片中的龙头地位,南芯科技在消费电子市场中如鱼得水,消费电子业务也是公司的基本盘。

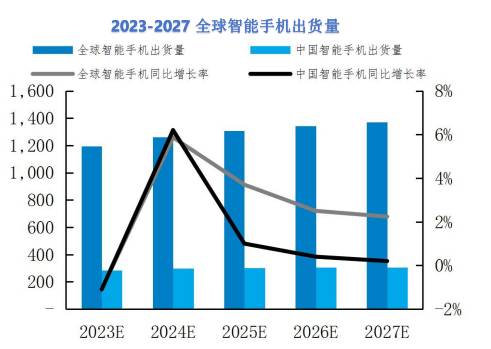

以手机市场为例,在2023年,全球智能手机出货量预计为1193百万台,中国出货量预计达到283百万台。随着经济形势好转,手机市场也有望回暖,而快充在智能手机中的渗透率已经超过80%,这为南芯科技营收增长提供了广阔的空间。

目前,南芯科技已经和荣耀、OPPO、小米、vivo、moto等手机厂商达成了合作,并有不少厂商成为公司股东,客户稳定性非常强。

在其他消费电子领域,像是笔记本电脑和平板,它们对低功耗长待机的要求也在提升,因此公司的电池管理芯片和适配器的销量可能会有进一步的提升。

此外,新能源汽车行业如火如荼,南芯科技没有故步自封,而是紧跟趋势,不断拓展业务范围。

目前,南芯科技已经推出了多款车规级产品,主要用在有线/无线充电、信息娱乐系统和远程信息处理等领域,并顺利进入现代、比亚迪的供应链。

在2023年上半年,南芯科技的汽车电子营收同比增速超过100%,前瞻性布局初见成效。并且,公司针对智能座舱、语音娱乐系统也有规划,未来公司的汽车电子业务的营收贡献度会进一步提升。

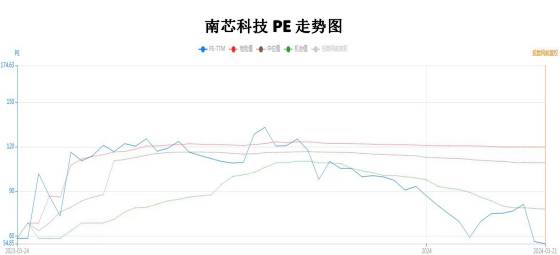

估值相对处于底部空间

南芯科技自上市之后,PE维持在50倍到130倍之间,平均值在100倍左右。

按照2023年2.61亿元的利润,南芯科技的PE在55倍左右,处于上市后的估值区间底部。而半导体行业的整体市盈率大概在100倍,因此这个估值还是相对合适的。

结语

南芯科技作为电荷泵充电管理芯片的龙头,凭借着八大产品线,实现了营收和归母净利润的快速增长,但是随着规模扩大,公司也有期间费用率上升的隐患。除了在传统的消费电子领域,南芯科技还站在了新能源汽车的风口上,进行积极布局,目前处在估值相对低的区间,未来还是值得期待的。

以上分析不构成具体投资建议。股市有风险,投资需谨慎。