重研发,是技术类企业的根本。

正是因为对研发投入的重视,华为才能在众多领域突破了核心技术,而这些突破也确实能落脚到需求端上,有了需求就能贡献利润,这样就能带来一个正向循环。

比如2023年下半年以来华为汽车带动了新能源汽车的热潮,像塞力斯、拓普集团、江淮汽车、北汽蓝谷等产业链公司一样被提振起来。

而华为手机也直接加速了消费电子行业的回暖,蓝思科技、卓盛微、韦尔股份、歌尔股份甚至欧菲光等传统消费电子龙头也感受到了订单的回暖。这就是技术研发的正向循环。

除了半导体、芯片等科技类企业需要高研发,还有一个领域同样也需要,那就是医药和医疗。

医药行业的研发,风险可能会更高一些,极少数企业能走出来,像恒瑞医药、迈瑞医疗等都是长时间的积累才行。

但是医药企业一旦实现技术突破,带来的将会是长时间的技术红利,比如医疗小龙头澳华内镜,就已经初露锋芒,熬过了最艰难的时候,10月底有超过400家机构进行了调研。

那么,澳华内镜是做什么的?

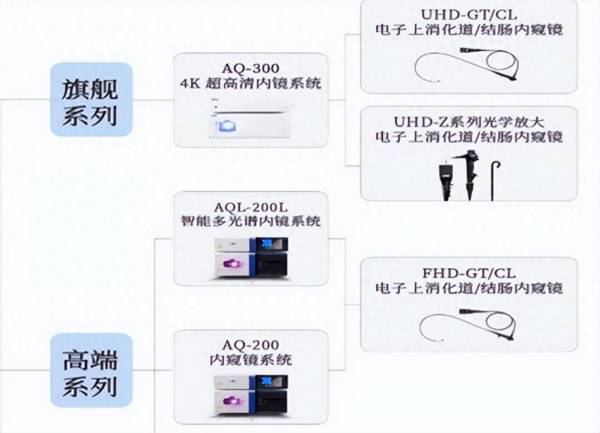

公司主要是做电子内窥镜设备和内窥镜诊疗手术耗材的企业,主要用在消化科、呼吸科、耳鼻喉科、妇科、急诊科等,用来辅助检查和手术,并且公司已经做到了行业领先的位置。

从2023年上半年公司营收结构看,内窥镜设备营收2.77亿元,营收占比高达95.8%,也就是说内窥镜设备是澳华内镜的核心产品和收入来源。

那么,澳华内镜为何受到机构重视?

第一,技术优势。

内窥镜是把集图像传感器、光学镜头、镜体等整合为一体的医疗设备,具备极强的技术壁垒。

而内窥镜又分为硬管内窥镜和软性内窥镜两大类。其中,软镜由于进入食道、肠道等能随意弯曲,需求量是最大的,技术壁垒也是最高的。目前内窥镜软镜占整个内窥镜份额为27.6%,是最大的。

而澳华内镜掌握了高清图像处理、内窥镜设计等核心技术,涵盖了软性内窥镜方面几乎所有的技术范围。

公司在高端产品AQL-200L系列基础上,开发出了AQ-300超高清内窥镜系统,也让公司成为国内首家正式发布4K软性内窥镜系统的厂商,并在2022年11月上市,订单释放非常快。

AQ-300系统从图像、染色、智能化等步骤进行了明显优化,打破了海外企业像奥斯巴林、富士等在软性内窥镜的垄断低位,比国内企业开立医疗的产品还有优势,产品已经出口海外。

第二,利润开始释放。

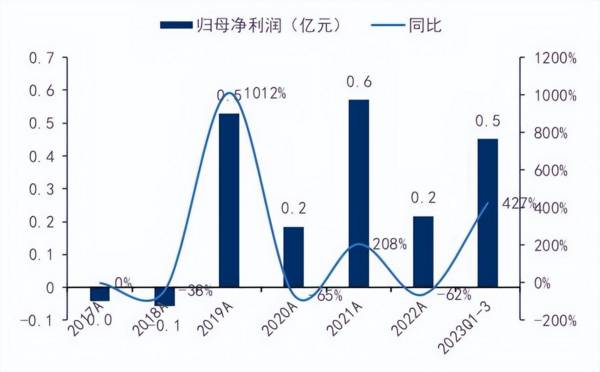

得益于市场需求释放,和公司AQ-300产品的上市,澳华内镜的业绩出现了明显的提振,2023年前三季度,公司实现净利润4518万元,同比增长426.53%。这说明公司技术突破带来的红利正在加速释放。

第三,盈利能力增强。

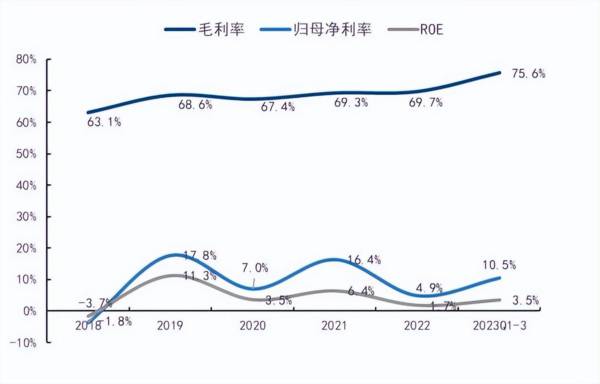

在利润走强的同时,澳华内镜毛利率出现了持续增长,2023年三季度毛利率提升到了75.6%,显示了盈利能力的走强,这也是因为公司高端产品AQ-300加速释放带来的。

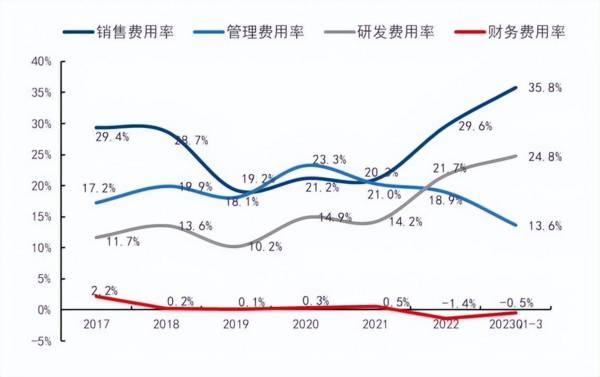

毛利率持续上涨的同时,我们发现2023年三季度公司的净利率也出现了上涨。但是销售费用率和研发费用率也在大幅增长,这说明公司的费用端增长并没有侵蚀掉利润,反而公司通过增强毛利率还保持了利润增长,这在医疗器械企业中是很少见的。

并且销售费用的大幅增加主要是阶段推动AQ-300高端产品,一旦稳定住这块费用就降下来了。而研发费用的高增长,对公司也是利好,2023年前三个季度,澳华内镜研发费用高达1.06 亿元,同比增长78.31%,这个在医疗器械中是极其罕见的,要知道前三季度总营收才4亿多。

销售费用和研发费用目前的大幅增长对公司接下来都是有利的,后面费用端一旦控制下来,对利润又是一个释放。

那么,澳华内镜未来成长的看点在哪?

澳华内镜的未来成长,主要来自两个方面。

一个是行业自身的增长。

由于内窥镜主要用于肠胃、气管等方面的诊断和治疗,而这些领域在我国的发病率却持续高发,数据显示,早在2016年我国新发恶性肿瘤人数就高达406.4 万人,其中食道、胃癌居多。2021年我国单单公立医院里消化系统疾病人数就高达900万人。

这导致近些年全球包括我国对内窥镜的需求是稳步增长的。2022年全球内窥镜市场规模高达251亿美元,从2017年以来年复合增速高达6.29%。而我国2022年内窥镜市场规模达到了320亿元,从2017年以来年复合增速高达10%,要大幅高于全球增速,看见我国需求的旺盛。

尤其是在内窥镜的软镜领域,增速更快,2017年以来年复合增速高达17%,这在成长赛道中是很难得的。

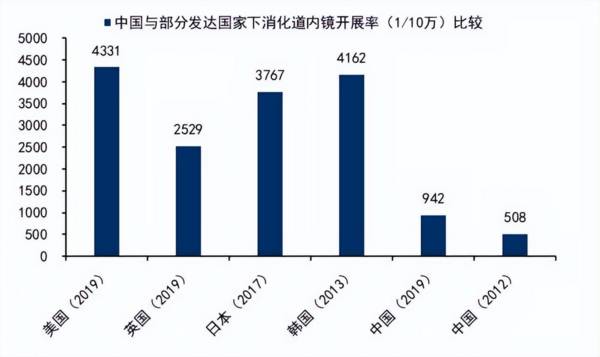

从人均开展率上,我国的渗透率依然要远远低于海外,和海外相差能到6倍,这个提升空间是相当大的。

一个是国产替代的加速。

由于内窥镜尤其是软镜方面,具备极强的技术壁垒,目前全球基本上被奥林巴斯、富士胶片和宾得医疗3家企业垄断,在我国的市场份额高达95%,基本形成了长期垄断的局面。

目前澳华内镜实现了技术突破,已经开始突围,在国内市场份额达到2.5%,国产替代正在加速。

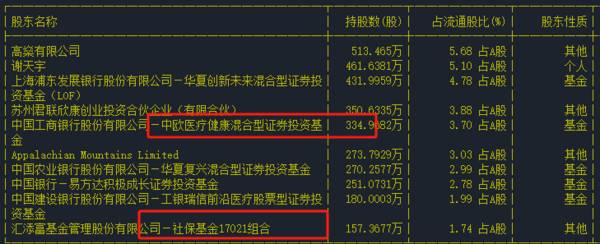

正是具备这样的成长逻辑,2023年三季度葛兰的中欧医疗以及社保的机构纷纷抢筹。

所以,相对于通策医疗、爱尔眼科、迈瑞医疗、鱼跃医疗等这些龙头企业来说,澳华内镜专注细分领域,并且实现了技术和份额的突破,充分受益于行业增长和国产替代的逻辑,业绩弹性更好。

当然,投资是跟踪的过程,逻辑最重要,不做投资意见。