减肥药的爆火起源于国外重磅减肥药商业化的顺利进展,不仅业绩持续刷新历史新高,企业股价也不断刷新历史。

诺和诺德的“司美格鲁肽”减肥药适应症于2021年上市,2022年便带领此药物销售额突破了百亿美元,其中减肥药适应症销售额于今年上半年再度增长363%;

礼来虽已有两款多肽药物“度拉糖肽和利拉鲁肽”,但当前其备受关注的“替尔泊肽”作为GLP1R和GIPR的双激动剂,其市场潜力甚至有望超过GLP-1单受体激动剂司美格鲁肽,2022年其上市的糖尿病适应症便已经证明了这一点(替尔泊肽上市后的放量速度要快于司美格鲁肽)。

(全球减肥、抗糖类多肽药物销售排名,GLP-1多肽药物已超越胰岛素类药物)

在此基础上,礼来和诺德诺德于2023年初至今股价双双一路上涨,到现在市值分别达到了5549亿美元、4305亿美元,分列美股医药行业市值一二名,滚动市盈率分别为85.42、43.67倍。

(美股诺和诺德2022年初至今股价走势图)

减肥+抗糖的GLP-1类多肽药物成为医药行业不可多得的重磅潜力赛道。

相关机构预测,到2030年,美国GLP-1用于减重的市场规模将达500-550亿美元,GLP-1药物整体市场潜力将超过千亿美元,其中或将形成诺和诺德和礼来的双寡头垄断局面;

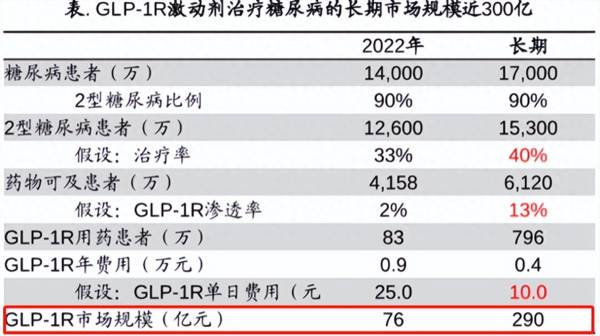

除此之外,国内亦有较大的市场空间,据Frost&Sullivan预测,2030年我国GLP-1类药物市场规模将达515亿元,而我国当前减肥和GLP-1药物整体市场规模加起来不超过百亿元,未来市场空间有望随着GLP-1药物的研发上市而被拓展出来。

那么无论是对于国外还是国内来说,减肥药仍是一片蓝海,爆火过后虽然会降温,但不改其长期发展潜力。

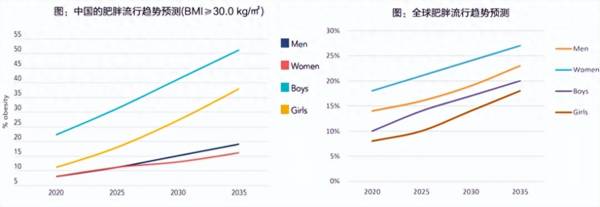

作为慢性病主要危险因素,全球肥胖问题日益严峻,我国成人超重/肥胖率实际已过半。

那么在此背景下,国内减肥药赛道便有两条投资逻辑:

一个是药物研发端,谁的药物更好,谁越有预期潜力;

一个是原料药生产端,谁有望和大客户合作,抢到大订单,谁越有潜力。

今天要说的常山药业和信达生物便属于药物研发端,而翰宇药业和诺泰生物便属于原料药生产端,我们分别来看一下。

1、常山药业

常山药业的原研创新药“艾本那肽”对标司美格鲁肽,已经在6月27日进行了艾本那肽三期数据揭盲,公司称目前进展顺利,预计在今年年底前进行上市申报。

虽然此药物获批临床的适应症是治疗2型糖尿病,但据司美格鲁肽在国内销售数据,其糖尿病适应症于2021年4月份于中国上市,2022年便获得约3.13亿美元的销售收入,占到了诺和诺德旗下GLP1RA整体销售额的近60%。

由此可见,常山药业的研发进展还是比较快的,并且糖尿病预期也不弱;

当前,GLP-1药物在我国糖尿病市场的占比虽然要小于胰岛素药物,但对标全球市场来说,GLP-1药物的市场潜力并不小于胰岛素药物,GLP-1在糖尿病市场也有着几十亿甚至上百亿的市场潜力。

2、其他减肥药研发企业?信达生物等

博瑞医药的多肽类降糖药“BGM0504注射液”目前还没有名字,侧面反映出这款药的研发进展要慢于常山药业的“艾本那肽”,10月12日的调研报告显示,BGM0504注射液刚刚完成了I期临床试验;

而由II期试验再到III期试验,再到上市,怕是还需要4年左右的时间。

BGM0504注射液虽有亮点,如对标的是礼来的替尔泊肽,为GLP-1和GIP受体双重激动剂,糖尿病和减重适应症临床同时推进等;

但关注博瑞医药不如关注信达生物,信达生物的“玛仕度肽”是国内研发进度最快的双靶点GLP1RA,其一个减肥适应症3期临床预计将在今年读出数据,并在2024年底到2025年初获批上市。

双鹭药业研发最快的管线是利拉鲁肽,据悉目前正在三期临床数据整理阶段,预期明年可提交注册申请;

进展虽然不算慢,但因为利拉鲁肽身为第一代GLP-1药物,不仅疗效和使用上要差于司美格鲁肽,而且随着利拉鲁肽专利到期,其竞争格局可能也会差一些,所以预计将不如司美格鲁肽和替尔泊肽的对标药物。

(国内利拉鲁肽布局,包括仿制药和创新药)3、翰宇药业

身为多肽原料药公司,翰宇药业率先坐实了承接国外原料药的预期,在10月12日的调研报告中,企业提到其是为数不多的A股多肽上市公司里,最终能获得美国大药企认可,将商业批的GLP-1多肽原料药销往美国,签署的合同累计金额3,000万美元(约合人民币2.19亿元(含税)),占2022年经审计总收入的31.11%,占2022年经审计原料药业务的244.23%。

虽然这款原料药大概率是利拉鲁肽(为GLP-1第一代日剂药物,原研厂商为诺和诺德),但如果客户真是诺和诺德,其未来的司美格鲁肽原料药预计也有希望产生大订单(仅是推测)。

翰宇药业在今年6月份公告,司美格鲁肽原料药获得美国食品药品监督管理局(FDA)的审批受理,目前还未审批通过。

4、其他原料药企业?诺泰生物等

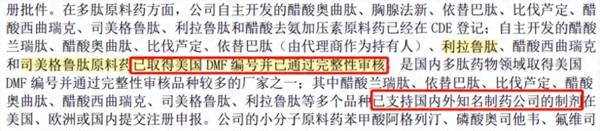

原料药企业目前收到的订单不多,所以整体还有些未知,但还有一家值得一提的企业是诺泰生物,其订单签署情况虽不明确,但已知的是其利拉鲁肽和司美格鲁肽原料药均已通过了美国审核。

诺泰生物当前虽公开表示,诺和诺德和礼来目前不是公司的客户,但不可否认公司的多肽原料药已销往美国、欧洲、印度、韩国等海外市场,身为多肽原料药的领军企业,诺泰生物仍然有希望享受到全球多肽药物发展的红利。

圣诺生物也是一家多肽原料药供应企业,但目前来看其虽有利拉鲁肽原料药供应能力,但没有一些相关大订单数据,且尚没有实现司美格鲁肽原料药的供应能力,所以在此基础上,其潜力就相对弱于诺泰生物。

5、总结一下

整体看下来,我认为常山药业和信达生物作为GLP-1药物研发端企业,预期还是比较好的;另外,翰宇药业和诺泰生物作为GLP-1药物原料药供应商来说,也有潜力。它们都属于减肥药赛道的龙头企业。

如果非要对比长期潜力的话,常山药业和信达生物就要看未来产品的III期临床数据以及上市后的放量情况了,常山药业可以说是糖尿病GLP-1龙头,信达生物属于减肥药GLP-1龙头;

翰宇药业和诺泰生物则要看未来订单的获取情况,尚无法定论,需要持续跟踪。