李国飞前辈在2012年12月演讲里面的有一段话,印象十分深刻:

投资者的情绪总是从极度悲观到极度乐观,股市因此总是大幅波动。股市的波动性恰如一个钟摆,总是从一个极端走向另一个极端。有波动,就有机会,有大的波动,就有大的暴利的机会。一方面我推崇价值投资,但另一方面,我认为选时远比选股更重要。

李国飞前辈,十分明确的指出,选时远比选股更重要

当然,这是建立'价值投资'的基础之上。

无独有偶,在《投资最重要的事》里面,Howard Marks这么说道:

构成我们所寻找的杰出投资的要素是什么?归根到底,价格是主要因素。我们的目标不在于'买好的',而在于'买的好'。换句话说,关键不在于你买什么,而在于你用多少钱买。

我想,Howard Marks应该也对 '选时远比选股更重要' 赞同。

很多人近来问我,为什么不看消费品而去看光伏了?我想,'选时远比选股更重要' 就是背后最主要的原因,即反应的是一个择时问题。

当2016年我们看消费的时候,其实那时候的估值是偏低的,而经过这一年,尤其是现在,很多人一致看好漂亮50,尤其是其中的消费,认为稳定有增长,而在我看来,其股价已经充分反应了其估值,从投资的价值来说,已经不是很大了。

这里以海天味业为例,毫无疑问,海天是中国调味品上市公司里面最优秀的,目前其2017年PE为32倍。正因为海天是消费品,其未来的增长的预期是比较确定的(相比其他有爆发性的行业),而在我看到,未来三年海天味业的复合增长在20%左右,这意味着其PEG远大于了1。从择时的角度看,估值并不诱人。

如果很多消费公司的估值已经充分反应了其基本面,未来会怎样呢?

其实,我在 1988年的可口可乐 已经给出了答案。在1998年的时候,可口可乐的股价到达了一个巅峰,而1998年的高点价格是在2012年才再次突破,这意味着如果你在1998年买入可口可乐,你除了每年能拿到不到1%的分红,资产都没有增值,当然,中途还要经历一次资产缩水50%的短暂经历。

那下一个问题就是如何择时?

在我看来,可以分为两类情况:

雪中送炭:就是在好行业,好公司遇到困难时,去买入公司。

锦上添花:好公司有新的业务产生,或者有新的变化。

对于雪中送炭这一类的案例就是,塑化剂时的白酒行业中的茅台,三聚氰胺事件的伊利股份,我在 塑化剂:一堂活生生的投资课 里面也曾经分析过。

对于锦上添花这一类的案例就是腾讯在2011年1月推出微信,或者陌陌在2015年第三季度推出直播。

腾讯自2010年的股价

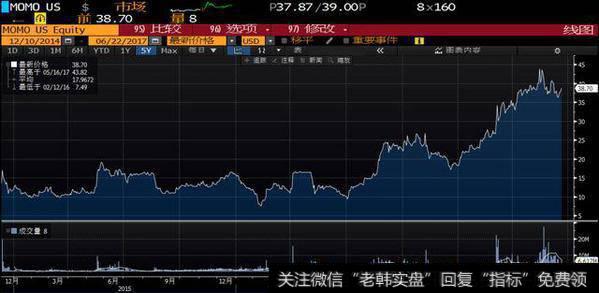

陌陌自2015年的股价

总结历史其实是一件不难的事情,而展望未来才是需要有洞察力的。

在我看来,现在的光伏行业也处在这么一个可以择时的时候,其原因我在 为什么光伏行业里会有十倍,甚至百倍股?中有详细的分析,总结来看就是:

整个光伏行业的未来发展是确定性的增长,而由于过去光伏行业的几起几落,让无数投资人蒙受损失,同时由于整个行业产业链由欧美转向中国,使得拥有定价权的欧美投资人对中国光伏企业不了解,才产生了目前极低的估值,也产生了未来可能的十倍,甚至百倍的投资机会。

当然,上文所说的十倍机会大概率是存在在被欧美投资人误解的美股市场,而在A股市场,光伏也是一个大家可以关注的行业。我以之前谈到的隆基股份为例(隆基股份:50万创业,押注单晶,匠人之心,终成单项冠军), 公司质地优秀,其2017年的PE为16倍,对应的是未来三年25%的复合增长,PEG明显小于1。

对于消费品公司,我也会持续的跟踪,等待时机,比如今年出现的永辉超市推出一个新业务的超级物种(如果还不知道超级物种,你可能就错过了新零售的未来),就属于'锦上添花'的机会。

最后,我再请大家想一想,为什么巴菲特会在关注可口可乐20多年后的1988年才买入?他做得难道不就是建立在价值投资上的择时吗?