核心结论:①借鉴历史,牛市孕育期资金入市较少,爆发期资金入市加速,一直延续到泡沫期。当前市场已进入牛市爆发期,即3浪上涨。②今年增量资金的最大来源是居民,资产配置偏向权益的趋势力量强大,且买基的比例明显上升并超过买股。③下半年宏观流动性偏松格局没变,微观资金入市继续,预计全年资金净流入超1.5万亿。

有多少水可以进来?

——再论资金入市

过去我们曾在《以史为鉴:牛市的资金入市节奏-20190703》中探讨过历次牛熊周期中股市资金面的情况,并且我们在《增量资金望过万亿——2020年股市资金供求分析-20191125》中提出了2020年将有万亿资金进入股市,然而2020年上半年已经有超6000亿资金流入股市,市场也因此进入了牛市3浪。本文对今年以来的股市资金面情况进行回顾,并上调去年11月的预测值,今年全年我们预计将有超1.5万亿流动性可以进入股市。

1、历史上股市资金面的特征

自然年角度:上涨年份流入,下跌年份流出。我们测算股市资金面的情况主要测算流入流出两方面,流入股市的资金主要有4个来源:散户资金(银证转账)、杠杆资金(融资余额)、国内机构资金(基金、保险、社保等)、海外资金(QFII与陆港通)。流出股市的资金主要有3个去向:IPO融资、产业资本净减持、交易费用(融资费用、印花税和交易佣金)。定增资金由于退出的主要渠道就是产业资本减持,因此不做单独统计。具体统计指标上,散户资金2017/06以前我们用中国证券投资者保护基金公司公布的“证券市场交易结算资金:银证转账变动净额”来衡量,17/06后由于前述指标停止更新,改用中国证券业协会每季度公布的“证券公司客户交易结算资金”;公募基金我们使用股票型基金与混合型基金的月度份额变化量×上月基金单位净值×上月基金仓位来近似获取当月公募基金流入股市的资金量;险资等其他资管资金用资金规模×估测仓位来代表持股市值,并用持股市值作差来代表资金变动;外资高频数据我们用陆股通每日净买入来监测,低频数据我们用央行每季度公布的国际收支平衡表中流量科目来衡量。根据上述口径我们测算了历年股市资金面的情况,由于大部分指标都在2013年之后才出现,我们主要回顾2013年以后股市资金面的供求关系。将资金特征与上证综指历年涨幅作对比,我们可以发现资金流入与股市涨跌正相关,2014-19年每年资金分别流入与上证综指涨幅分别为22032(+53%)、48241(+9%)、-4130(-12%)、2510(+7%)、-13255(-25%)与8459(+22%)亿元,其中15年由于上半年牛市下半年熊市,指数涨跌幅和资金面出现了较大差异。我们将15年这个特殊情况剔除后,将剩下五年指数涨跌幅与当年的资金规模做一个比值,可以大约得出上证综指每涨(跌)一个百分点对应400亿资金流入(流出),或者说每千亿资金的变动将带来指数2.5个百分点的变动。当然,这种400亿拉动1个百分点的对应关系并不是恒定不变的,在市场上涨的初期少量资金即能撬动指数向上,而在牛市的中后期,由于整体股市市值也较高,指数上涨1个百分点将需要更多的资金来推动。

牛熊周期角度:牛市资金大幅流入,熊市资金大幅流出,震荡市资金紧平衡。根据我们在《穿越黑暗迎黎明——2019年A股投资策略-20181209》、《“牛”转乾坤——2020年A股投资策略-20191117》等多篇报告中的分析,1990年以来A股已经经历了五轮“牛市-熊市-震荡市”周期不断交替的过程。第一轮牛市是1991/01-1993/02,之后在93/02-94/07进入熊市,94/07-96/01震荡筑底。第二轮牛市是1996/01-2001/06,01/06-02/01是熊市,02/01-05/06震荡筑底。第三轮牛市是2005/6-2007/10,随后07/10-08/10进入熊市。第四轮牛市是2008/10-2011/11,2011/11之后市场进入熊市。如前所述,资金面的数据13年以来才有完整的指标,因此我们重点分析下13年以来牛熊周期中股市资金的供求关系。第五轮牛市以创业板指刻画从12年12月开始,以上证综指刻画从13年6月开始,市场一路走牛直至15/06上证综指的5178点,12/12-15/06期间股市资金整体大幅净流入9.5万亿元,月均约3200亿元,其中散户资金月均净流入约1400亿元,杠杆资金流入约650亿元,公募基金约流入约450亿元。5178点后,上证综指一路下跌至2016/1/27的2638点,期间股市资金由前期的大幅流入转为大幅流出1.9万亿元,月均流出约2500亿元,散户资金月均净流出500亿元,杠杆资金流出约1500亿元,公募基金流出约1300亿元。上证综指2638点至2019/01/04的2440点,市场整体维持震荡,资金净流出1.6万亿,月均净流出约460亿元,散户资金月均净流出约150亿元,杠杆资金月均流出44亿元,公募基金月均流入18亿元。我们认为,上证综指19年1月4日的2440点是第六轮牛市的起点,至今市场走势虽有波折,但整体处在中枢向上的牛市中。从资金面上看,19年初至今股市资金净流入1.7万亿,月均流入近千亿元,散户资金月均净流入约350亿元,杠杆资金月均流入330亿元,公募基金月均流入650亿元。与在年度资金测算中一样,我们将指数的涨跌幅与资金量做一个比值,12/12-15/06牛市中上证综指每上涨1个百分点对应约700亿资金流入,15/06-16/01熊市中上证综指每下跌1个百分点对应约400亿资金流出,19年1月以来上证综指上涨超过30%(截至20200731),同时有1.7万亿资金入市,指数1个百分点的涨幅对应约600亿的资金,因此从资金面上看19年以来市场进入了牛市。

2、资金面特征显示市场已进入牛市3浪爆发期

牛市各阶段的资金入市特征:孕育期存量资金活跃,爆发期增量资金入场。我们在前期报告《牛市有三个阶段——20190303》以及《以史为鉴:牛市的资金入市节奏-20190703》中将牛市分为孕育期(包括牛市1浪上涨+2浪回调)、爆发期(3浪上涨+4浪回调)、泡沫期(5浪冲顶)三个阶段,并回顾了历次牛市中各个阶段资金面的特征,得出的结论是,在牛市孕育期,场外的增量资金尚在观望,指数的上涨主要由场内资金的高换手来推动,如12-15年牛市中,以创业板指来划分的牛市孕育期为12/12-13/04,以上证综指来划分的孕育期为13/06-14/03,我们统计整个12/12-14/03期间的资金情况,期间银证转账资金月均净流入200亿元左右,散户并未大幅入场,股票型与混合型基金也未流入,月均资金流出100亿元,杠杆资金月均流入也只有200亿元。场外资金真正入场要等到爆发期后期,还是以12-15年牛市为例,爆发期和泡沫期对应的时间分别为14/03-15/02与15/03-15/06,银证转账在两个阶段的月均净流入分别为700亿与7600亿元,股票型基金与混合型基金月均净流入分别为60、3500亿元。此外,12-15年我国金融创新兴起,表现为场外结构化产品大量发行,场内杠杆资金迅速发展。场外的数据我们无法监测,场内杠杆看融资余额,融资余额在牛市后两个阶段分别月均增加700、2200亿元。险资运用余额中股票和基金的占比从孕育期末的10.3%先上升至爆发期的12%,然后在泡沫期达到最高的16%。同样的规律也在05-07年以及08-10年牛市中出现,由于当时资金面指标尚不完整,我们用别的指标进行替代,资金面的特征在这两年较早的牛市依旧存在,详细分析见前述报告《以史为鉴:牛市的资金入市节奏-20190703》。

资金面特征显示本轮牛市已进入爆发期。我们从去年以来就一直指出19年1月4日上证综指2440点是新一轮牛市的起点,2440点至19年4月的3288点为牛市1浪上涨,3288点后市场进入牛市2浪回调,疫情冲击下2浪被拉长,今年3月上证综指的2646点是牛市2浪底部,参考历史,市场进入牛市3浪需要基本面数据回升支持。如果没有疫情,19年3季度末4季度初进入补库存周期,宏微观基本面数据见底回升。但是,疫情冲击使得基本面形态由19Q3-Q4的圆弧底变成了20Q1再砸深坑,20Q1全部A股归属母公司净利同比-24%。现在国内疫情已经得到控制,经济活动将逐步向正常水平靠拢,叠加两会开完后积极的财政货币政策逐步落地,我们预计Q3基本面将迎来明显回升,Q2/Q3/Q4三个季度单季同比增速分别为-3%、13%、20%,全年A股净利同比有望达到0-5%。往后展望,20Q3-21Q2宏微观基本面数据有望都比较靓丽,企业利润同比或均在两位数以上,将是牛市3浪上涨的窗口期。7月以来市场大幅上涨,牛市3浪已经展开,往回看3月底上证综指2646点即是此次牛市3浪的起点,而3月底以来股市资金面的情况也佐证了我们的观点。从偏股型公募基金的发行数据来看,4-7月这四个月基金发行份额依次提升,四个月分别为500亿份、1200亿份、1600亿份、3200亿份,其中7月发行量占今年以来全年发行量的1/3,公募资金入市速度明显提升。杠杆资金的情况也一样,4-7月四个月融资余额增量分别为-260、300、800、2400亿元,7月单月净流入量占全年比重超过了一半。北上资金在3月大幅流出近700亿后在4-7月再度回归流入,四个月合计流入近1500亿元。

3、下半年资金面依旧保持充裕

上半年最大的资金来源于居民,下半年居民资产配置将继续偏向权益。从我们测算的股市资金面情况看,无论是牛熊周期视角下还是自然年视角下,居民都是推动行情最重要的资金来源:比如14年全年股市资金面流入项合计为2.6万亿元,其中居民项(银证转账+公募基金)为7000亿,居民项占比近1/3,15年这一比例为55%,19/20年分别约为40%和60%,居民均为绝对的大头。与此同时,近年来居民入市的方式也在改变,以往居民喜欢自己炒股,如12-15年牛市中银证转账与公募基金入市规模的比例约为3比1,但是19年以来居民开始通过买基金间接入市,19年以来这轮牛市中银证转账与公募基金的比值为1比1.5。当前居民储蓄存款规模约为70万亿元,居民潜在入市的资金规模还很大。展望下半年,我们认为居民资金入市的趋势并不会改变。在《大浪潮:居民从购房到配股-20200213》中我们指出,借鉴美日经验,居民资产配置结构受到国家产业结构和股市制度影响。工业发达的社会融资方式以银行信贷为主,居民资产配置也是高配地产和现金固收类,低配权益;服务业发达的社会股权融资发达,因此居民会高配权益资产。过去20年由于工业化和城镇化发展,我国居民的资产配置结构是高配地产、低配权益。截止2019年我国居民资产中地产、股票+基金、其他三类的比重为59%、2%和39%,美国为24%、34%和41%。但是向后展望,我们认为居民资产配置的方向将从房产转向权益资产,原因一是经济由工业化时代走向信息化时代,地产在经济中的重要性会下降,新兴产业将加大股权融资的需求;二是金融供给侧改革后权益资产的性价比上升。类似1980年代美国,未来居民资金将会大幅入市,现在小荷才露尖尖角。

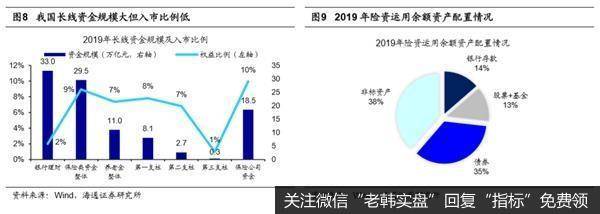

长线大钱也将持续流入。除了上述居民资金入市以外,今年下半年另一值得关注的是以外资、险资为代表的长线资金。外资方面,我们曾在《今年外资还会再流入吗?-20200407》中指出,虽然短期外资会因外盘扰动或汇率波动而流出(如今年3-4月疫情在海外蔓延引发外资大幅流出A股),但是长期看我国基本面良好且A股与国际股市相关性相对较低,因此外资长期对A股有配置需求。过去三年外资年度净流入均在3000亿上下,今年至今(截至2020/07/31)外资流入约为1600亿元,下半年我们预计外资还将流入1000亿上下。除了外资,另一长线资金是以险资和理财资金为代表的国内居民长钱。截至2019年,银行理财规模约为30万亿,保险类资金(养老金三大支柱+保险公司资金运用余额)规模也约为30万亿元,这些资金规模很大,但是投向权益的比例很低,如银行理财投资二级市场股票的比例不到2%,保险类资金整体投资权益的比例也不到10%,详细测算见我们前期报告《险资-“资产荒”再现-20191021》。这些长线资金在资产配置时低配权益的原因是刚兑的存在使得我国非标资产性价比畸高,同时我国股市虽然长期收益率不错,但是波动性也高,相比非标权益资产没有太大吸引力。展望未来,刚兑信仰打破是必然的趋势,刚兑打破后无风险收益率下行,权益资产的性价比将凸显,详见《打破刚兑是股权投资成人礼-20190830》。此外,近期政策也在力推长线资金入市,7月17日银保监会制定了《关于优化保险公司权益类资产配置监管有关事项的通知》,将设置差异化的权益类资产投资监管比例,上限将从当前的30%提高至最高45%。7月8日,21世纪经济报道,有大行表示旗下理财产品目前仅有2%不到的资产用于配置股票,目标是未来能提升到5%左右。因此下半年长线资金也将继续保持流入。整体来看,我们去年预计2020年将有1.1万亿增量资金入市,然而实际上在疫情的冲击下,今年宏观流动性保持宽松,基本面也在逐步修复,市场整体表现有韧性,因此我们上调前期预测值。我们预计2020年全年银证转账净流入7000亿元,公募基金+ETF入市10000亿元,杠杆资金入市5000亿元,保险类资金入市5000亿元,外资2500亿元,考虑IPO、产业资本减持及交易税费等流出项后全年资金净流入将超1.5万亿元。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加。

(文章来源:股市荀策)