我们知道2024年开年以来,光伏行业趋势向好,行业周期反转迹象明显。

作为高景气周期的伙伴,宁德时代、天齐锂业、赣锋锂业这些锂电池行业龙头在两年多的时间里,也已经跌去了60%的市值。

我们大家都想知道锂电池行业何时重新进入上行周期,锂价走势无疑是非常好的跟踪目标。

那么,我们先看锂为何在锂电池中如此重要?

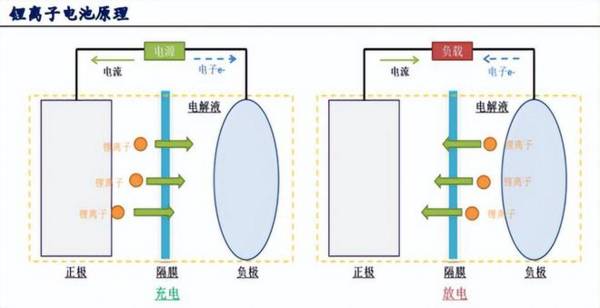

锂离子电池的本质是利用锂离子参与的化学反应产生电流,在电能和化学能的相互转换过程中,锂离子在电池正负极之间流动实现电池的充电和放电。

充电时,锂离子从正极材料的晶格中脱出,经过电解质后插入到负极材料的晶格中,使得负极富锂,正极贫锂,电池处于存电状态。

放电时,锂离子从负极材料的晶格中脱出,经过电解质后插入到正极材料的晶格中,使得正极富锂,负极贫锂。此时电池放电完成,等待重新充电。

对于商业化成熟的锂电池来说,正极材料除了传统的钴酸锂(LiCoO2)之外,还发展出三元锂电池(NCM、NCA等)和磷酸铁锂(LiFePO4)等常用正极材料。负极材料多为天然石墨和人造石墨。

除了这些成熟商用技术路线以外,行业也在研究高镍电池、锂硫电池,锂空气电池、全固态电池、钠离子电池等多个技术方向,但距离规模化商用还有一段相当长的路要走。

除了钠离子电池是以钠离子取代锂离子以外,其他几种技术路线依然属于锂电池范畴,原理相同,并不会导致锂产业链的彻底颠覆。

那么,锂电池的市场规模有多大呢?

锂电池商用市场非常早,消费电子行业早有大量应用,不过更大规模的增长还是在新能源汽车时代的来临。

2022年,全球锂电池总体出货量957.7GWh,中国锂离子电池出货量达到660.8GWh,在全球锂离子电池总体出货量的占比达到69.0%。

2023年,全球锂离子电池总体出货量1202.6GWh,其中,2023年中国锂离子电池出货量达到887.4GWh,在全球锂离子电池总体出货量的占比达到73.8%。

预计全球锂离子电池出货量在2025年和2030年将分别达到1926.0GWh和5004.3GWh,来源于新能源汽车和储能两大方向的需求还在增加,市场规模增长趋势明显。

因此,在接下来相当长的时间内,我们不用担心市场需求出现下滑。锂价大跌的主要原因在于产能过剩导致。

那么,锂价处于行业周期的哪个阶段?

现在碳酸锂价格又到了9万的关键关口,现在大家都想知道:碳酸锂价格会继续下跌吗?

作为资源市场的新宠,碳酸锂行业只经历两轮完整的周期,市场对价格及产业趋势的判断都需要借助上一轮周期的经验。

上一轮周期,四家澳大利亚锂精矿企业对标碳酸锂完全成本(含税)在4.9-6.2万元之间。中国市场碳酸锂价格自2019年底跌破4.8万元,后续价格在2020年全年持续低位震荡,一年后才重新回到成本之上。

现在碳酸锂价格再次接近澳企成本,接下来全球矿企能否减产,将重新定义市场对24年碳酸锂价格底部的预期。

所以,即便现在碳酸锂价格虽然很低,如果我们短期看不到矿企破产、行业产能出清,锂价预计仍然会有在底部蛰伏相当长时间的风险。

那么,如果价格复苏,哪些公司受益最大呢?

锂产业链上下游环节非常清晰,上游锂资源开发、中游锂盐冶炼深加工、下游终端应用。上游锂资源主要有三大来源:盐湖提锂、矿石提锂、废旧电池回收提锂,谁家成本低、产能高,谁将会周期反转后最受益。

目前锂辉石提锂成本最低,其次是盐湖提锂,最后是锂云母提锂。锂辉石产能主要集中在澳大利亚,矿石锂含量也最高。

天齐锂业,公司是国内唯一锂精矿100%自给自足的大型生产商。公司深耕锂行业上游多年,通过国内外布局锂资源,已经建立了强大、充足的资源储备,权益资源量合计1400多万吨碳酸锂当量(LCE),实现锂矿原材料完全自给,也使得公司成本优势突出,在市场中极具竞争优势。但2023年前三季度净利润增速也下滑近50%,抗压能力也这么差。

赣锋锂业,公司在锂辉石、盐湖提锂、锂云母等三大提锂类型都有布局,不过资源总量不如天齐锂业,处于国内第二。

另外,公司锂电池相关业务占比逐年提升,2023年上半年营收占比22.51%。公司后期的业绩表现,也需要参考锂电池市场的复苏情况,这点不如天齐锂业那么纯粹。

中矿资源,公司在海外有矿石开采权,目前产能合计不到每年600万吨。不过反过来说,毕竟是小公司,市场弹性也相对较大。

融捷股份,子公司有锂辉石矿高品质锂矿资源,现有105万吨露天开采产能,后期逐步推进250万吨/年锂矿精选项目,也是行业内小参与者。

川能动力,主营风电和光伏,控股子公司在李家沟锂辉石矿105万吨/年采选项目建设,锂电业务只占公司营收的25%。

雅化集团,公司之前主营民爆业务,最近几年通过参股矿山进入锂电行业,现在已经成为公司主营业务。由于前期有高价锂精矿原料库存的影响,公司三季度利润出现一定程度的亏损。

我们再看盐湖提锂,提锂价格要高些,不过主要在青海和西藏两地,产能更容易控制。

西藏矿业,旗下拥有西藏扎布耶盐湖探矿权,该盐湖是亚洲第一大盐湖,含锂世界排名第二,锂矿品位相当高。

盐湖股份,公司矿区位于察尔汗盐湖,主要是氯化锂,提锂难度较大,所以成本也相对较高,这是在市场竞争中有点吃亏的地方。

藏格矿业,旗下西藏阿里麻木错盐湖,也是氯化钾为主,情况和盐湖股份类似,不过没有盐湖股份那么大。

西藏珠峰,公司控股子公司在阿根廷锂盐项目有204万吨碳酸锂当量产能。

华南一带还有锂云母矿,但是提锂成本最大,也是碳酸锂价格下跌阶段影响最大。

江特电机,锂云母精矿在江西宜春,300万吨锂矿采选产能。

永兴材料,公司控股子公司氧化锂含量161万吨,公司自己生产碳酸锂,产能3万吨/年。

总的来说,资源行业都有自己的周期,行业上升周期没有完全确认之前,我们更多是默默关注,等待时机到来。