所有投资者都有一个共同的强烈愿望:拥有一只表现不俗的股票。不妨可以想象一下,假如你在1990年年初购买了价值1000美元的微软公司股票,那么你现在的生活会是怎样一个水平?因为这些同等数量的股票10年后的市场价值已经高达966000美元了。仔细想想吧。

那么,如何才能找到属于你自己的“微软公司股票”呢?

当然,在华尔街成功赚钱的途径有很多种,这就如同在资本市场上输钱的模式也有很多种一样。备受推崇的投资策略主要包括净收益法、分散投资、加速周转、分拆抛售、周期操作、短线卖出、资产变现、并购重组、合并套利和利用杠杆操作等。

不过,最受欢迎的投资策略应该要算购买一家“成长型”公司的股票了。通俗地讲,所谓成长型公司就是你平时经常听到的,那些随着时间的推移其盈利水平也在逐年增长的企业。

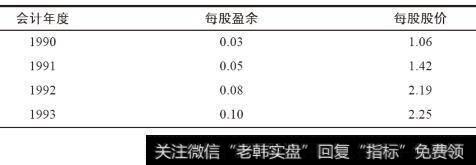

在20世纪90年代,微软公司就是一家典型的成长型企业。该公司的每股盈余(EPS)从最初的0.03美元增长到0.70美元。投资者注意到了位于华盛顿州雷德蒙德市的微软总部业绩的成长变化,他们竞价购买比尔·盖茨公司的股票,使该公司股价上涨了4150%,即从1990年股票增发时的每股1.06美元增长到了1999年的每股45.10美元(见表1-1)。这期间公司共进行了72次股票分割。虽然微软公司的股价已经从其高位有所下滑,这其中的原因我们会在后文中提到,但即便如此,它依然为众多长期持有该公司股份的投资者带来了丰厚回报。

表1-1 微软公司:10年间的非凡业绩

注:表中的每股股价为每一会计年度终止日6月30日时的股价。

如果一家公司在很长一段时期中都能够持续各年盈利,且盈利的年增长率如同微软公司在1990~1999年的业绩那样稳步增长的话,那绝对称得上是非凡的成就!如果你足够幸运或有先见之明,持有了这样一家公司的股票,那么恭喜你!你将会获得如下包括金钱和其他方面的回报。

1、持续的巨额财富。你从购买并持有一家成长型公司股票中所获得的资本利得,可以让你有能力购买一套更大的房子、支付孩子上大学的学费、照顾你所爱的人以及提早几年退休去阳光明媚的旅游胜地,或者慷慨解囊捐赠给有需要的机构等。1961年,唐纳德和米尔德丽德·奥思默夫妇效仿米尔德丽德母亲和姐姐的做法,将50000美元资金投入到由沃伦·巴菲特负责运作的合伙企业中,巴菲特是他们在奥马哈家乡的世交。这对夫妇没有孩子,过着平静低调的生活。在他们离世前,他们所持有的这些投资的价值已达8亿美元,这些财产几乎都捐给了慈善机构。

2、为经济繁荣作贡献。当你持有一家成长型公司的股票时,意味着你在为该公司的经营活动提供资金,用以生产或提供满足人们需求的产品或服务。相应地,这些经营活动又会为社会提供工作岗位,在社会事务中发挥积极作用,并且缴纳税款,从而为国防、医保和教育事业等公共服务提供资金。

3、获得精神上的满足。作为一家蓬勃发展的公司的股东,会从公司发展中获得深深的满足感,就如同你在自家后院栽下小树,然后看着它不断成长的那种感觉。许多成长型公司的投资者在很长一段时间都会为自己持有这家公司的股票而感到骄傲。

4、降低交易成本。持续不断地买进、卖出股票会因券商的价差和佣金而产生昂贵的交易费用。价差就是卖出价和买入价之间的差额。纽约证交所交易名录中的公司股票价差平均为每股5美分。佣金则是为买卖股票而支付给代理人的金额,一般为每股3美分,这些都增加了交易代价。综合起来,平均每股股票的交易成本约为8美分。

为了更具体地说明高昂的交易成本,我们不妨看看GAP公司的股票。根据雅虎财经网上关于这家公司的资料,早在2003年,GAP公司共计发行在外的流通股有8.89亿股,平均日交易量为614万股。按照每年252个交易日计算,这家坐落于旧金山的服装零售商的年股票交易量高达15亿股。如果我们假设交易成本为上面估测的每股8美分,则这家公司一年所有的股票交易成本为1.24亿美元,这就是一年内投资者为买卖GAP公司股票所支付的价差和佣金总额。把这个数字放到当时的背景来看,在截至2003年2月1日的一个会计年度中,GAP公司共计盈利4.77亿美元。也就是说,GAP公司每赚1美元,投资者的交易成本就有0.26美元,这还不包括买入股票的成本。这是多大的浪费啊!

5、推迟缴纳资本利得税。买卖股票越多,所支付的资本利得税就越多(当然这是假设你持有的股票是上涨的)。无论你是购买股票还是投资共同基金,资本利得税的存在使得财富的积累变得相对困难。但如果你是一家成长型公司股票的投资者,在售出你所持有的公司股票之前,是无须为(股票价值增长而带来的)资本利得缴税的。这样一来,原本(经常买卖股票所要)支付税款的那部分资金就会节约下来用以继续产生盈利,其中一部分就属于投资者。如此将资本利得税控制在最小水平,会比频繁交易而不断向美国政府缴税这种行为更快捷地积攒财富。

下面我们举例说明尽可能向后推迟缴纳资本利得税所具有的好处。1950年,沃尔特·奥马利花70万美元购买了布鲁克林道奇队这一职业棒球队的股票。48年之后,也就是1997年,奥马利的继承人将这些股票以3.5亿美元的报价卖给了鲁珀特·默多克的新闻集团,由此获得的年均税前收益率为13.8%。假定长期的资本利得税税率为20%,那么奥马利的继承人需要支付7000万美元的税款,其余2.8亿美元即为他所得到的税后财富。

我们再假设另一个家族,奥沙利文家族,也在1950年购买了布鲁克林道奇队的股票,而且也和奥马利家族一样获得了13.8%的年均税前收益率。和奥马利家族一样,奥沙利文在1957年将布鲁克林道奇队迁移至洛杉矶并四次赢得世界大赛冠军。实际上,奥沙利文家族和奥马利家族对于这只股票的其他方面处理都基本一致,唯一不同的做法是:奥沙利文家族每个季度末都卖出该球队的股票,获得收益后需要扣除20%的资本利得税;第二天他们再买进这只股票。每年他们都重复这一操作,直到最终将该股票彻底出售。从税后收益来看:狂热的奥沙利文获得的税后净利润为1.08亿美元,远远低于奥马利执行“买进并长期持有”策略而得到的税后利润2.8亿美元。

奥马利是如何比奥沙利文多赚这么多钱的呢?其实就是采用最后一次性纳税而非每年纳税的模式[1]。所以虽然奥马利在1997年最终出售股票时要一次性支付7000万美元的税款,但其整体收益仍然是奥沙利文的2.6倍。

这看起来似乎很容易:你想要在华尔街获得成功,需要做的只有一件事,那就是买进像微软公司这样的成长型股票,然后一直持有,直到它的增速开始减缓时再卖出。但实际上,选择成长型股票进行投资是非常复杂的,如果你不清楚自己在做什么,你也有可能迅速地亏损输钱。投资成长型股票的人输钱的原因之一就是他们买入的时机不当,比如在股价长时间上涨之后,别人都认为股价已经到顶而希望获利了结时,他们却买入了股票;此外,多数成长型公司的示范效应会吸引更多的行业竞争者加入,从而使公司的市场竞争优势受到侵蚀和威胁;最后,一家公司以往的盈利和利润增长并不代表它以后就一定具有真实的盈利能力。

我们来看看价值高估、竞争优势缺乏和盈利质量低下等因素如何迫使成长型股票投资者面临重重挑战。

公司估值:下一个微软会很昂贵

成长型公司的股票往往股价较高,为什么?因为人人都想拥有“下一个微软公司”的股票。因此,如果一家公司连年出现增长趋势,就会促使我们愿意为其每股利润多付一点资金成本。如果公司能够持续保持利润增长水平,那就更好了。但现实中常常发生的是:一家公司的市盈率被抬得很高以至于投资者推测股价再无上升空间;之后,一旦公司出现业绩波动、盈利下降(这种情况其实一直都在上演),股价便会遭到重创,人们便会转而投向下一个有丰富题材的公司。

戴维·德瑞曼在其著作《逆向投资策略》中陈述了他的一项研究结果,即一些成长型公司并非总是股价表现最好的。基于德瑞曼的研究结论,弗朗西斯·尼科尔森和费城公积金国家银行一起对18个行业共189只蓝筹股在1937~1962年这25年间的表现进行了统计分析。尼科尔森按照这些公司1到7年一组的市盈率排名将这些公司平均分成5组。研究发现,在每年的市盈率排名中,有约1/5的公司虽然不被投资者看好(表现为很低的市盈率水平),但其公司业绩的年均增长率却很高,远远超过那些受投资者追捧的股票(表现为很高的市盈率水平)。这一现象证实了尼科尔森的观点,即有些不受投资者关注的低价股票(所对应公司的业绩)反而会比一些被众多投资者热炒的高价股票(所对应公司的业绩)表现得更好。

最近的股市行情也显示了一些受人追捧的股票是如何让投资者(尤其是后来参与的投资者)亏得一败涂地。如表1-2所示,思科公司在1999年中期时的市盈率为184倍,这意味着购买这家位于加利福尼亚州圣何塞市的公司股票的投资者,需要支付184美元来获取(每年)每股1美元盈利的权利。如此之高的市盈率倍数,使得公司一旦运营出现问题,业绩下滑,投资者的利益将很难得到保障。而这种不利的事情经常都会发生。2001年年初,市场上对思科公司的网络服务器和路由器需求大幅度下跌,导致公司价值25亿美元的存货滞销报废,这一情况震惊了管理当局。而曾经在2000年一度被炒到每股80美元以上的公司股票,也因此最终跌到了每股10美元以下。

表1-2 曾经暴涨的公司的股价对比表