跨期套利交易的种类和应用举例

跨期套利交易方式又可以具体分为三种:牛市套利(买空套利)、熊市套利(卖空套利)和蝶式套利。

(一)牛市套利

在金融期货的牛市套利交易中,通常的操作方式是:套利者在同一个期货市场上,买进近期的期货合约,同时卖出远期的同种金融商品的期货合约。

假如某套利者在对长期国债市场观察一段时间后发现,在3月中旬,6月份到期的国债期货价格为70—10,9月份到期的国债期货价格为70—03,价差为00—07。

该套利者预计,由于经济增长速度放缓,信贷需求压力减小,6月与9月期货价格之间的正向价差有可能进一步扩大。换句话说,套利者预计6月份期货价格的上涨幅度将可能大于9月份期货价格的上涨幅度。因此,在3月14日他买入3张6月份的期货合约,同时卖出3张9月份的期货合约。

到5月9日,6月份期货合约的价格上涨至75—16,9月份期货的价格上涨至74—10,价差扩大至1一06。在此价格水平,他卖出6月份期货合约,同时买进9月份期货合约,平掉了在手的原有期货合约。

要求:计算该套利者的盈亏总额。

套利者的盈亏计算过程及计算结果。见表8.1。

表8.1套利者盈亏总额的计算过程和计算结果表

盈亏总额=15562.50-12656.25=2906.25(美元)

(二)熊市套利

熊市套利的做法与牛市套利相反。在做金融期货的熊市套利交易中,通常的操作方式是:套利者在同一个期货市场上,卖出近期的期货合约,同时买进远期的同种金融商品的期货合约。

例如,某套利者注意到,在5月份至8月份期间,利率相当平稳,短期利率低于长期利率。然而,到8月底,市场突变为短期利率高于长期利率。受此影响,近期期货(12月份)交易价格低于远期期货(3月份)价格,价差为负00—14。在10月份时,价差缩小为负00—05。

该套利者预计,由于经济看好,对短期信贷需求增加,近期期货与远期期货之间的负向价差将会进一步扩大。换句话说,近期期货合约价格的下跌幅度会大于远期期货合约价格的下跌幅度。

因此,在10月17日,他做了熊市跨期套利交易,以72-13的价格水平买进2张3月份(远期)交割的美国长期国债期货合约,同时以72-08的价格水平卖出2张12月份(近期)交割的美国长期国债期货。

在10月17日至11月21日之间,债券价格果然下跌。在11月21日,12月份期货与3月份期货价格之间的差距达到负1一01。在此价格水平,该套利者结束了跨期套利交易,即他卖出3月份期货合约,同时买进12月份期货合约,平掉了在手的原有期货合约。

要求:计算该套利者的盈亏总额。

计算过程及计算结果。见表8.2。

表8.2套利者盈亏总额的计算过程和计算结果表

在本例中,套利者对市场的预测是正确的,因为近期期货(12月份合约)价格的下跌幅度大于远期期货(3月份合约)价格的下跌幅度,持仓费用进一步扩大。套利者进行这种期货交易因此而获得差价收益。

(三)蝶式套利

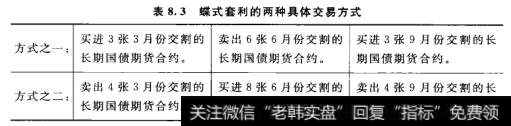

在做金融期货的蝶式套利交易中,通常的操作方式是:套利者在同一个期

货市扬上,买进N张“近期"期货合约和N张"远期”期货合约,同时卖出2N张"居中期"的同种金融商品的期货合约(见表8.3中的方式之~)。或者,套利者在同一个期货市场上,卖出N张“近期"期货合约和N张“远期”期货合约,同时

买进2N张“居中期”的同种金融商品的期货合约(见表8.3中的方式之二)。

表8.3蝶式套利的两种具体交易方式

(注:每种交易方式在将来都要作对冲交易,以达到平仓之效果B)

实际上,蝶式套利交易方式是由两个跨期套利(牛市跨期套利和熊市跨期套利)交易方式组成的。例如,方式之一中,买进3张3月份合约,卖出3张6月份合约,可视为买空套利(牛市跨期套利)交易方式;而卖出3张6月份合约,买进3张9月份合约,可视为卖空套利(熊市跨期套利)交易方式。套利者采用这种方式,是因为他认为“中间交割月份(居中期)”的期货合约价格与两边交割月份的期货合约价格之间存在差异。按这种方式进行交易,不仅增加了盈利机会,而且减少了单一操作的风险。

对此种交易方式中,套利者交易盈亏的计算,可参照“牛市套利交易”和“熊市套利交易”的盈亏计算来进行。在这里不再予以举例。