期权被誉为金融衍生品皇冠上的明珠,是一种最高级别、最复杂的金融工具,也是一种国际上非常流行的风险管理工具,之所以会流行,是因为它有它的魅力所在,接下来我们将向大家一一介绍它的魅力。

第三篇跟大家介绍的魅力是:多样化的策略,因为期权有几个影响因素,并且是非线性对冲的,所以自然就有多样化的策略,从简单的四个策略,到2腿的组合策略,到多腿的复杂策略,组合出来有几百种,哪怕最常用的也有70种那么多,所以它能满足各种各样风险偏好的投资者,从低风险到高风险都可以,换句话说,你有什么预期,就有一种期权策略可以满足你,这样就注定它是交易量非常大的品种。

从上图我们可以看到期权有多少大类的策略,每个大类又有很多种策略,接下来我们简单介绍一些比较常用的策略。

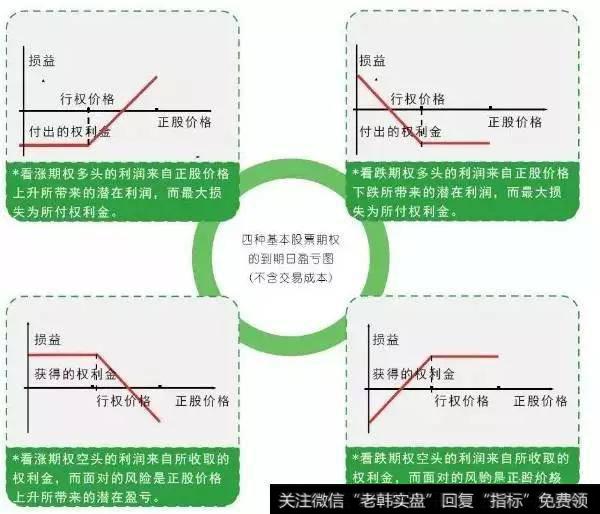

简单策略:买入认购期权、买入认沽期权、卖出认购期权、卖出认沽期权。

组合策略:牛市价差策略、熊市价差策略、买入跨式策略、卖出跨式策略、日历价差策略、比率组合策略等等。

复杂策略:领口策略、蝶式套利策略、铁鹰嘴策略等等。

所以,期权时代的市场,你必须懂期权!

如何利用金融期权为投资组合进行保险?

投资组合保险是在投资组合管理中,通过改变无风险资产与风险资产的比例规避投资风险的一种方式,其能够确保最低收益但是同时也限制了市场上升带来的获利机会。在投资者持有高度分散化投资组合的情况下,他可以通过多种方式来规避那些由于非预期的系统性风险造成的损失。

第一种方法就是通过利用股指期货改变投资组合的β系数的方法来规避风险,在将β系数调整到0的情况下,投资者甚至可以将风险完全规避。但是这种方法存在一个固有的缺陷,就是在规避组合风险的同时,也失去了获取超额利润的机会,投资者只能获得无风险收益。

在市场为有效市场的前提下,如果行情发生有力变化,投资组合也不会产生比较好的收益。因此,投资者不禁要问:如何给予自己的投资以不对称保护?即在市场发生不利变化时保证一定的收益,而同时在市场运行条件较好的时候,投资组合的价值也会获得上升。在这里就需要用到组合保险。

期权,由于其具有的单边风险的特征,当仁不让的成为了组合保险的有效工具。

保护性看跌期权策略

保护性看跌期权指的是那种,在持有某一特定资产的时候,通过买入以该资产为标的的看跌期权可以在一定期限内保障资产的价值不会低于某一限定值而在市场价格上涨的时候,组合的价值又可以随之上升的一种期权。

简单的来看:假设投资者有一风险投资组合(S0),市场上有该资产组合的看跌期权,期权的到期日假设为T,执行价格为K,期权的价格为P(S0,K,T)。在0时刻,投资者买进该看跌期权,即可实现组合保险,将组合的价值保护在K以上。其在T时刻(美式期权是在T时刻以前)的价值变化见表(1)

保护性股票组合终值(一)

表(1)表明,该有保护组合的价值不会低于看跌期权的执行价格K。当市场价格上升时,也不妨碍组合价值的提升。下面给出一个假设的例子。

假设在某年的2月10日,某机构投资者持有上证ETF50份额100万份,当前基金价格为2.360元/份,投资者持有基金的价值为236万元。

该投资者希望保障其资产价值在一个月后不低于230万元,就可以通过使用保护性看跌期权策略来达到。假设市场上存在2月份到期执行价格为2.3元的看跌期权,价格为0.1539。由于每张上证ETF50期权份额为1万份,投资者买入100万份上述看跌期权,支付期权费为15.39万元。如果到期时上证ETF50的价格低于2.3元,投资者可以以2.3元的价格出售基金,因此,组合价值为230万元;如果到期时上证ETF50价格高于2.3元,投资者不行权,资产价值即是其市场价值。这就起到了组合保险的目的。

不过这一保险不是免费的,成本就是购买看跌期权的权利金。期权的执行价格越高,保障程度越高,因为保险成本越高。

利用看涨期权进行投资组合保险

看涨期权同样可以被用来实施投资组合保险,假设在0时刻,为了构建一个有保护的投资组合,即等价于一单位的风险资产S0加上一个相应的保险。可以购买一个与该风险资产相对应的看涨期权。该期权的到期日为T,执行价格为K,而K等于到期资产组合价值要求的下限。将该期权的价格表示为C(S0,K,T)。另外,将价值等于资产价值下限的现值的资产PV(K)投资于零息票债券,债券的到期日也是T。在T时刻,上述投资组合的价值可以保障在要求的下限K之上,如表(2)所示。

保护性股票组合终值(二)

到期时股票的价格在看涨期权的执行价格以下,投资组合的价值恒等于K。看涨期权加上一个债券可被看成是风险资产加上一份保单(K),其最终受益都与有保护的看跌期权相同。

例如,某投资者拥有价值100万美元的资产,他希望获得与市场指数相同的受益,并且在一年后其投资组合的价值不低于Φ=97.27万美元。假设该市场指数的当前价格S0=100美元,一年期执行价格为K=100美元的看跌期权的价格为2.81美元,看涨期权的价格为7.69美元,一年期无风险年利率为5%。

如果投资者想购买保护性看跌期权,则:

l 将资产的100/(100+2.81)×100%=97.27%投资于指数现货资产,即购买约9727份股指现货。

l 将资产的2.81/(100+2.81)×100%=2.73%投资于看跌期权,购买看跌期权也是9727份。

一年后,投资组合的收益模式见表(3)

投资组合收益模式(一)

投资组合最低的价值是97.27万美元,最高是9727倍的股指价值。

如果改用看涨期权保护模式,则可能的投资策略是:

l 92.64万美元投资于无风险零息债券,以确保一年以后实现最低的收益Φ=97.27万美元,即92.64×(1+5%)=97.27万美元。

l 7.36万美元投资于看涨期权(购买7.36×10000/7.69=9570份看涨期权)。

一年后,投资组合的收益模式见表(4)

投资组合收益模式(二)

考虑到计算误差,收益模式与有保护的看跌期权策略是一样的。

期权作为金融衍生品之王,因为其对于购买者来说具有风险有限,而收益无限的显著特点,使其成为最佳的风险对冲和低风险投机工具被国际市场所广泛采用。