私募多以估值论英雄,这些追求绝对收益的基金经理们大多无心恋战;而公募中也百花齐放,比如上述银行系基金的投资总监说,“哪一天开户数突然降下来了,就说明傻子越来越少了,说不定哪天就是最后一个傻子来了”。

私募基金经理何若灵认为,忘记风险才是最大的风险。忘记了风险使得投资变得不那么理性,一旦风险来临,遭遇到的损失将不可收拾。

中国股市的畅旺显然和流动性过剩有关。国务院发展研究中心研究员吴敬琏教授在出席香港中文大学“当代中国”研讨会上称,中国境内目前的流动性过剩已到了相当严重的地步,中国目前外汇储备超过1万亿美元,约合8万亿元人民币,而央行只发行了2万亿元央行票据冲销,还有6万亿元资金留在了市场,在乘数效应下,等于起码有30万亿元人民币的热钱在市场中兴风作浪,这导致了2005年之前的房地产热和2006年至今的股市狂潮。

银河证券首席经济学家左小蕾认为,流动性过剩造成的结果是全球的金融大爆炸,全球的资本市场膨胀,包括黄金、石油、期货都呈现出历史最高价格,包括外汇交易量,衍生产品交易量都呈现出历史最高水平的增长速度。

美国的共同基金,2006年已经管理的基金达到10万亿元以上,但还有迅速向全球扩大的趋势。

这些境外资本还是在赌人民币升值。只要这个因素不解决,境外资本还将源源不断地进来。在越来越明确的人民币升值预期下,境外资本开始大量涌人中国,希望能分食人民币升值带来的利润。目前,中国阻止热钱流人所采取的方式是在汇率上增加更大的灵活性,使人民币缓慢升值。但是这样做不但阻止不了国际热钱,反而会让国际热钱更加放心大胆地涌入中国。

“假如外资的预期是人民币最终会升值百分之三四十,如果你每年升值5%,对外资来说,这种做法等于是固定了它的投资风险,确保它在六七年之内都没有收益风险。因为你每年都要增长5%,它至少可以有这5%的收益保底。有这等好事为什么不进来呢?”左小蕾说。

境外资本人境后,中国并没有那么多的好项目可以投资,房地产业又正在经历宏观调控。刚刚经历过股改,正在向上发展的中国股市自然就成了国际热钱眼中的香饽饽。他们希望能借助自己的资金和经验优势,在赌人民币升值的同时,再在中国股市上狠捞一把。

“而眼下,中国管理层与境外资本的对决还远没有开始,管理层对境外资本进入中国目前还是睁一只眼闭一只眼。”上海证券交易所一位副总分析,2007年是中国股市真正的大扩容年,如果没有境外资金大胆地拉升股市,就没有办法吸引国内那么多资金进入股市,保证大扩容在2007年的延续。而国内机构也希望境外资金能继续拉升股市,直到股指期货推出后再做策略调整。

一份某券商监控股市资金的报告显示,在2006年年中,除去各个层面上可能流入股市的资金,至少有净流入股市的3000亿元人民币完全无法获悉来源。报告称,这部分资金中大部分可能是来自欧美及日本。

公开数据显示,已获批的QFII(合格的境外机构投资者)总投资额仅90.45亿美元(合700亿元人民币),而目前A股市场的流通市值是2.4万亿元人民币。仅凭QFII这点外资根本没能力这样拉动大盘上扬。但一位QFII项目负责人说,“QFII的背后有很大数额的境外资金在跟进,我个人根据市场表现判断,地下外资的规模可能在800亿美元左右”。他认为,A股市场目前正面临与泰国股市类似的局面,热钱已经大量涌入。

“肯定有大量热钱进人股市,有多少我们无法确切统计,但原则上说我们现有的管理体系是无法堵住它的,境外资本有很多途径可以进来。”左小蕾的另一个身份是银河证券QFII研究小组负责人,她对境外资本在中国的活动有长期的关注。她也认为,除了经过国家审批认可的QFII资金外,还应当有大量的境外资金涌人国内并进入到了股市。不过她强调说,热钱涌入将不是一个短期行为,今后数年内,中国经济都要面对这一问题的考验。

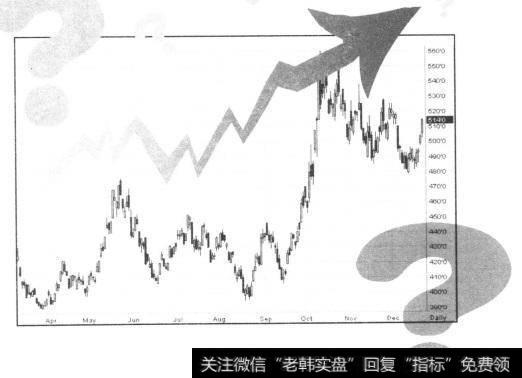

汹涌而至的国际热钱在拉高中国股市的同时,也在累积着巨大的金融风险。虽然短期内,基本不可能发生很大的变化,但中国的资本市场却在非常迅速地膨胀,也就半年不到的时间,就从3万亿元人民币发展到10万亿元人民币,甚至出现一天膨胀1万亿元人民币的情况,一天的交易量达到1千多亿元人民币、2千多亿元人民币,创造了世界记录。还有新股发行冻结的资金,出现从七八千亿元人民币到1.2万亿元人民币的膨胀。

资金推动价格上涨,而短期内价值又不可能发生这么大的增长,于是就出现了价格和价值严重背离的现象。这就是我们对于“泡沫”的定义。现在我们看到的只是股市繁荣,但这个风险是在累积的。或许一年没问题,或许两年没问题,但风险却在越积越大。

泰国的金融危机也不是一天形成的。1997年5月8日那一天泰国关掉了58家银行,难道说风险就是那一天形成的?不是的。它在此前几年的时间里都在把外资放进来,经济在外资推动下显得空前繁荣,于是到了一定时候,当外资获利撤离时,危机就会爆发。

市场是有规律的。如果出现市场不理性,不按规律办事的情况,那就是金融危机将至,真正的资产价格泡沫要破裂的时候也就到了。

中国当前出现人民币升值、资本快速流入、资本市场市值一天1万亿元人民币的增长态势以及房地产价格久调不下,这种现象恍若日本历史的重现。日本已经在以资产泡沫为特征的经济危机上栽了一个大跟斗。日元过度升值、资产泡沫破灭、多年零增长、十年经济衰退……日本经济自“广场协议”以来所经历的这一切为我们提供了沉痛的教训。日本金融市场数十年来的经验和教训值得中国借鉴,中国付不起十年经济停滞的代价。“2.27”暴跌也对我们市场整体、监管部门发出了一个警告:一定要关注以资产价格泡沫为特征的金融危机。

境外资本想在中国股市上做长做短我们不知道,但它如果要跑一定会跑得很快。全世界有很多经验都可以借鉴,除泰国引发的那场经济危机,日本、中国台湾地区都经历过股市和经济的大起大伏,主要都是国际热钱在推动。

这种为利而策动的资本流动,在全球化背景下已经出现过好几个来回。20世纪90年代初,美国经济低迷,国际热钱就流到了亚洲,亚洲出现了四小龙、四小虎的经济奇迹;当亚洲出现1997年金融危机后,热钱又回到了华尔街。在20世纪90年代末,高科技产业出现,纳斯达克股指随之暴涨,两三年后风险累积起来,纳斯达克股指又从5000多点降到1000多点。之后这部分热钱就又重新解放出来。与此同时,日本、美国等又提出了“振兴经济”的口号,开始加大货币发行量,导致更多的热钱在全世界游动。

内生性资本金融危机,很可能与外生性国际危机相耦合。经济学家谢国忠强调,2006年,全球大多数资产市场表现都不好――美国房地产已经进入熊市;大宗商品市场也处于熊市中;债券市场也没有表现出明显的趋势;主要货币的汇率都只在一定范围内波动;大多数国家的股市的涨幅都已偏高。

但对于中国股市“泡沫论”,近期在北京恩必特(新智库:NewBrainTrust,NBT)经济咨询中心组织的“2007年金融沙龙II”上,来自全国政协、中央政策研究室、国务院研究室、发改委、国资委、财政部、人民银行、证监会、国务院发展研究中心、社科院等部委、研究机构以及金融业界近50名专家学者,却有不同的话要说。专家们指出,现在类似泡沫的情况刚刚在中国出现,应该给予积极关注,但同时也要高度关注目前国外研究者和研究机构的中国股市“崩溃论”对中国市场的误导。中国资本市场刚刚走上健康发展道路,重要的是要保证其在健康的环境和道路上继续前进。

专家们认为,当前中国资本市场的主要问题关键不在于有没有泡沫,而主要在于供求的严重失衡。资本市场是虚拟市场,判断其状况不能像判断实物市场那样。资本市场的运作特点应该是像体育比赛马拉松那样的长跑状态,而不能是百米冲刺。从这个角度来看,判断当前中国股市的状况,重点不在于有没有泡沫或者泡沫的大小,而在于其“跑”得是不是适合资本市场发展轨迹的要求。从这个角度来讲,目前的股市确实“跑”得有点太快。比如工商银行上市以后,股价在很短的时间内几乎上涨了1倍。

从世界经济发展的规律和理论总结来看,在实物市场上,理想的状态或者说成熟市场的状态是供大于求,但在虚拟市场上必然是求大于供。资本市场不是一个“零和游戏”,在净值状态下必然是有得就有失,只有保持求大于供的状态,不断有新的资金进人资本市场,才能保证一个完善的虚拟市场的正常运行和发展。显而易见,资本市场的价格规律和实物经济的价格规律是不一样的。所以,在这种情况下出现泡沫等问题也容易解释。比如目前的资本市场状况,由于中国股市多年的低迷,以及当前流动性的过剩,导致大量资金的闲置、缺乏投资的投向等等问题。这决定了必然有远远超过正常情况下的供求格局的大量的资金进入到了股市,从而在一定程度上导致股市不可避免地增长较快。

在专家看来,目前中国经济基本面对于资本市场支撑力这一条判断应当站得住脚,尽管中国股市未来可能还会有较为频繁甚至较为激烈的调整,但投资者若真正想从股市中获得较高的投资回报,就一定要有对大势的判断和对基本面的坚定信心。