2023年,一直都存在光伏业产能过剩的争议。

尤其是最近,又到了A股的期末大考。随着光伏公司的业绩预告新鲜出炉,更是让人体会到了去产能化的残酷。

光伏组件产业链的上下游公司受到的影响最大,出现了不同程度的利润下滑。比如晶科能源第四季度扣非归母净利润环比下滑52%-80%,京运通扣非归母净利润亏损1.29-2.01亿元,大全能源2023年归母净利润同比下降69.67%-70.19%,弘元绿能预计归母净利润同比减少73.62%-75.93%。

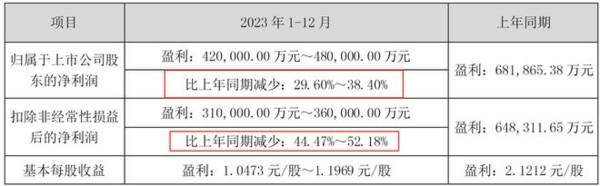

其中,光伏硅片巨头TCL中环的业绩更是“炸裂”。1月26日,TCL中环发布公告,预计全年净利42亿-48亿元,同比下降29.6%-38.4%;扣非净利31亿-36亿元,同比下降44.47%-52.18%。

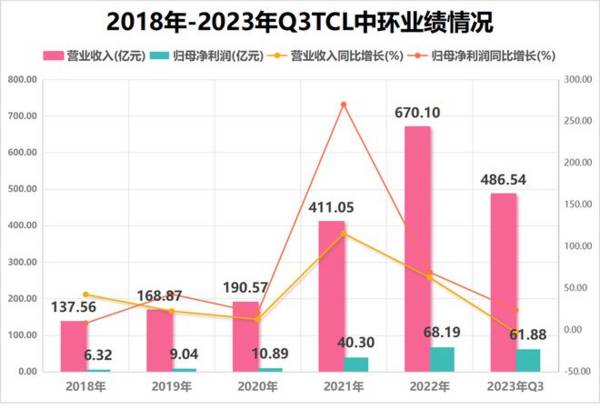

业绩暴雷这个事情,发生在单晶帝TCL中环身上,还是十分让人感到意外和震惊。TCL中环在巅峰时市值超2000亿,而如今市值不到500亿,蒸发了1500多亿。

2023前三季度,TCL中环实现归母净利润61.88亿元。可以算出,在第四季度亏额13.88亿-19.88亿元,亏损幅度很大。而且,在上一次TCL中环出现单季度业绩亏损,那还是在2012年的四季度,而且当时只亏损了1亿元。

那么,TCL中环为什么在2023年前三季度业绩表现还不错,第四季度突然就不行了呢?

这需要结合行业以及公司自身的经营情况进行分析。

第一,光伏周期下行

光伏是个周期性很强的行业,我们谈中环,一定不能脱离了光伏的行业周期。

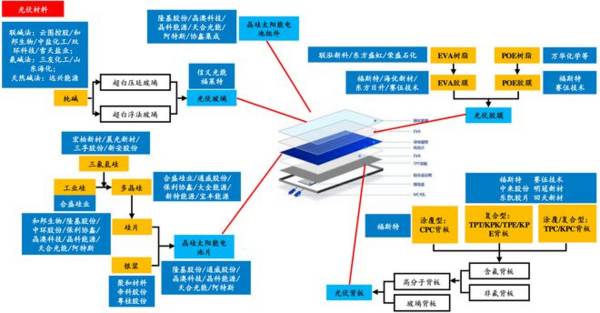

光伏产业链以硅为主线,主要可分为主材产业链和辅材产业链。光伏产业链以硅料为起点,涵盖上游硅片加工环节、中游电池片及组件合成环节以及下游光伏电站运营环节。

如今的光伏行业已经到了下行周期。前些年,供应链产能持续扩大,产能过剩现象显著。

截至2023年底,硅片环节的产能为801GW,预计电池、组件的产能分别为886GW和853GW,各环节约50%的产能利用率即可满足全球的装机需求,整体产能过剩现象较为明显,不具备效率及成本优势的落后产能将逐步出清。

而且光伏产业链价格快速下行,自2023年以来,光伏各环节价格都出现了不同程度的下跌。例如单晶硅片,2023年年底,P型M10单晶硅片成交均价为1.92元/片,2022年年底,P型M10硅片的价格为5.41元/片,一年的时间P型M10单晶硅片成交均价下跌了超过60%。

第二,TCL中环主动优化资产结构,轻松上阵

TCL中环作为行业龙头,自然不会没有意识到行业周期下行的风险。

TCL中环转让新疆戈恩斯27%股权,对落后的产能进行了处理。

新疆戈恩斯主要是生产棒状硅,棒状硅未来会被更具成本优势的颗粒硅替代。

2023年四季度,TCL中环对新疆戈恩斯持有股权的处置正式结束。根据估算,计提资产减值及处置股权损失,合计将为TCL中环带来约12亿元-14亿元的亏损。所以,TCL中环四季度业绩下滑,更多是受到了非主营业务因素的影响。

其实,对于TCL中环来说,无论是风控出清还是资产结构的优化,这都是一次价值重塑,看起来的业绩暴雷也是为市场带来了一次“报表底”。

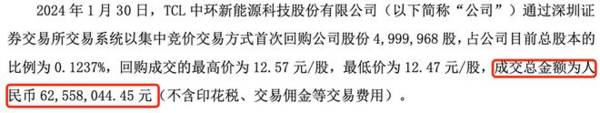

TCL中环更是拿出了真金白银,向市场展示了对公司未来发展的信心以及对公司前景的认可。

业绩预告发布后没几天,TCL中环再次发布公告已回购近500万股股票,成交总金额达6256万元。

那么,TCL中环在这种行业背景下,未来还有机会吗?

其实,中环作为光环龙头,常年的优等生,还是有几个自己的杀手锏的。

首先,产能规模全球第一。

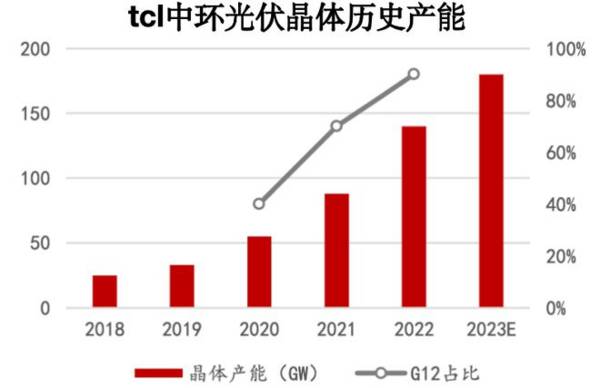

目前,硅片环节的竞争格局相对集中,形成了隆基绿能、TCL中环两大龙头。截至2022年底,公司的晶体产能已有140GW,已达全球第一,G12先进产能占比约90%,到2023年底预计达到180GW。

以硅片外销的角度看,隆基绿能、晶科能源、晶澳科技的硅片产品主要为自用,作为其电池组件生产的原材料;而TCL中环、双良节能、弘元绿能、高景太阳能的硅片则以外销为主;整体来看,公司2022年硅片外销规模达68GW,远超其他硅片企业,位列全球第一。

其次,引领行业技术变革。

目前,大尺寸、薄片化和N型(TOPCon),是光伏行业的共识,有望成为下一代主流路线。

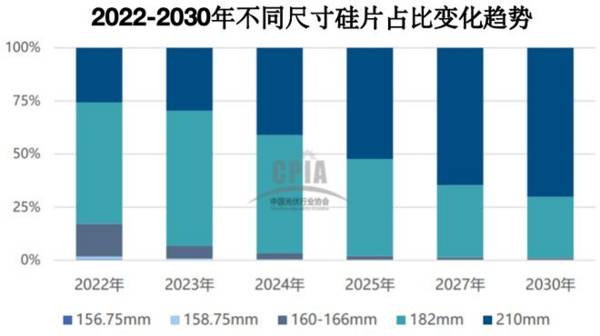

TCL中环早在2019年底基于半导体硅片生产经验,就推出“夸父系列”210mm(G12)光伏硅片,引发行业大尺寸化浪潮。

根据数据,2022年210mm硅片市占率约25%,预计未来其市场份额将逐步提升,2025年市场份额过半,2030年市场份额有望超七成。

以TOPCon、异质结、IBC为代表的N型电池逐渐取代主流的PERC电池成为下一代的电池技术。中环深耕半导体单晶硅技术,降维进入光伏N型硅片环节,公司晶体、晶片全产能兼容N型硅片,N型硅片全球外销市占率多年保持第一。

另外,与中环硅片深度捆绑的还有一项神秘技术,那就是工业4.0。

中环独有的工业4.0生产模式,是独属于中环的护城河。采用柔性制造方式,打造自主协同、高效运转的黑灯工厂,工业4.0生产效率改善显著,公司竞争力全面提升。

G12技术平台与工业4.0生产线深度融合,提升了公司生产制造效率、工艺技术水平和满足客户高质量、差异化、客制化需求的能力,较大程度保障公司盈利能力。

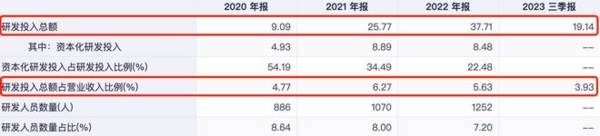

TCL中环能够抓住每一次技术变革的“赛点”,都是源自于对研发高度重视。

公司的研发投入占比从2021年后屡创新高。2021-2022年是公司研发投入的相对集中期,2022年公司研发投入绝对值创新高,达到37.71亿元,同比增长46.33%,占营业收入比例高达5.63%。

除了光伏业务,TCL中环的半导体业务发展的也是不错。

TCL中环的半导体材料业务发展迅速,目前实现了4-12英寸半导体硅片规模化量产,8英寸及以下主流产品全覆盖,12英寸已完成28nm以下产品的量产,具备为全球客户提供全产品系列解决方案的能力。

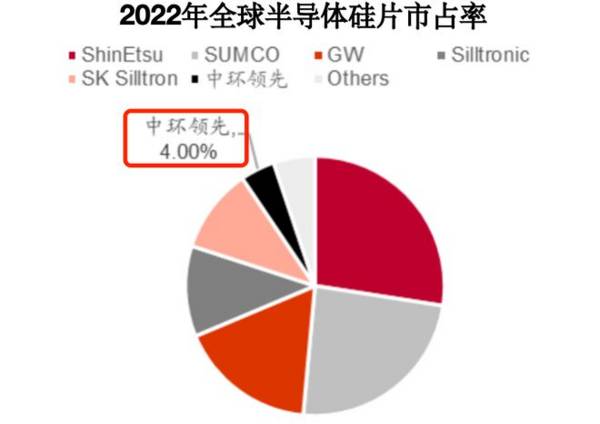

全球半导体硅片行业呈现寡头垄断局面,海外厂商占据主要份额,但占比在逐步下降。TCL中环逐步突破突破重围,在海外寡头垄断局势下2022年市占率达到4%,后续有望进一步提升。

最后总结一下,TCL中环光伏、半导体业务两开花,而且都属于全球行业龙头,极具竞争力。虽然,目前属于周期下行的阶段,但是光伏是个“剩者为王”的行业,如果熬过了周期,市场自然也会给难以想象的回报。

毕竟,冬天都已经到了,春天还会远吗?