2023年是载入科技史册的一年,人工智能ChatGPT的出现改变了科技周期。标志着互联网从信息化,到联网化再到智能化的转变。

正如地球的四季更迭一般,每个季节都会有新的事物出现。如今智能化的季节来临,将带动新一轮“科技硬件”的更新换代。

其中存储行业被人工智能推上风口,头部厂商纷纷推出AI存储新品。

那么AI与存储芯片有啥关系,为什么头部厂商如此重视?

目前AI算力芯片与AI高端存储芯片属于共生关系。

首先ChatGPT的出现,标志智能化时代的来临,也预示着新巨头的诞生。先是AI算力芯片GPU的崛起,随后带来了存储芯片新的增量市场。

从B端看“互联网大厂”想要在人工智能赛道占有一席之地,先要大量使用GPU芯片。

但“传统存储芯片”严重制约了GPU的处理速度,而使用了HBM(高带宽内存)的GPU突破了内存带宽及功耗瓶颈。

使GPU的推理速度提高了2倍,处理应用程序上有20%以上的提升。因此HBM等高端存储芯片的需求爆炸式增长。

而在C端来看,AI应用的出现,大大提高了高办公效率。目前PC成为AI落脚C端的最佳载体。

与传统PC相比,AI处理器除了提升GPU之外,存储芯片也必须升级。

当前普通服务器DRAM(动态随即存储芯片)的普遍配置约为500至600GB,而AI服务器DRAM(动态随即存储芯片)配置可达1.2至1.7TB,是普通服务器的二到三倍。

而未来在AI模型逐渐复杂化的趋势下,将刺激更多的存储器用量,并同步带动DRAM(动态随即存储芯片)与SSD(固态硬盘)以及 HBM(高带宽内存)的需求成长。

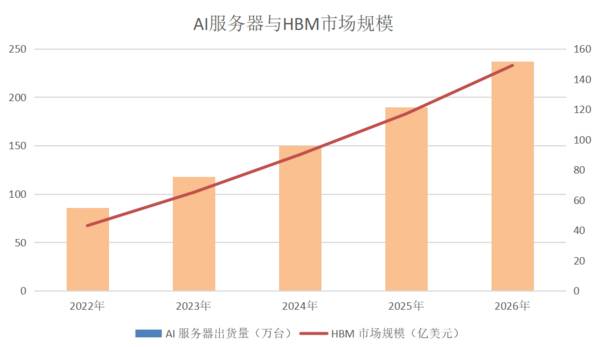

因此HBM市场规模从2022年的43亿美元到2026年149亿美元,较2022年有3倍之余的增长,年增速将达到50%。

其次,存储芯片占整个半导体行业的比重非常大,达到23%。

根据WSTS的数据,2022年全球半导体市场规模为5740.84亿美元(约4万亿人民币),其中存储芯片市场规模为1297.67亿美元(约9000亿人民币)。

这么大的市场,头部厂商肯定重视。

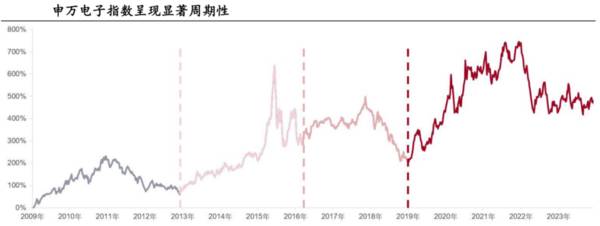

第三、从电子行业历史周期看,电子行业每4到5年经历一个周期,2009年到2013年,国内3G通信网络与智能手机的兴起;

2013到2016年,4G网络推广;2016年到2019年,高性能计算与矿机需求高速增长;

2020年之后,5G通信带来“换机潮”叠加居家办公教育需求。可以看到驱动每一轮周期前进的主要因素有技术迭代和需求升级。

2023年已进入本轮周期的第五个年头,随着AI服务器建设、汽车智能化、MR设备等技术逐渐落地,新一轮周期的大门已经加速打开。

另外,半导体库存数据也佐证了电子指数的周期性。

根据WSTS统计数据,2023年2月全球半导体销售下降至397亿美元,来到阶段性底部。2023年3月开始至10月,全球半导体销售持续回升。

这应该是手机需求复苏和人工智能对VR/AR、PC、数据中心需求的拉动,预计2024年全球半导体走出持续复苏的趋势。

那存储芯片的上下游有哪些,投资机会主要集中在哪里?

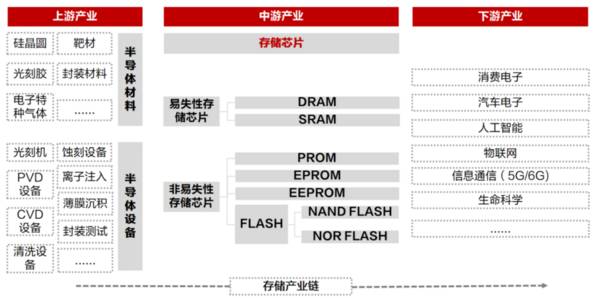

存储芯片上游包括两部分,一是半导体材料供应商,包括硅片、光刻胶、靶材、抛光材料、电子特种气体等。

二是半导体设备供应商,包括光刻机、PVD、CVD、刻蚀设备、清洗设备、封测设备等。存储芯片中游为制造商,主要负责芯片的设计、制造和封测,常见的存储芯片包括DRAM、NAND和NOR闪存芯片等。

存储芯片下游为消费电子、汽车电子、信息通信、人工智能等应用领域内的企业。简单说电子化和智能化设备都离不开存储芯片。

由于GPU带来的增量市场主要集中在“HBM存储芯片”领域,那HBM存储芯片的制造有什么不同呢?

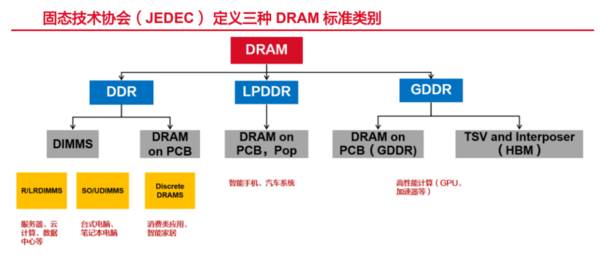

首先,HBM采用了先进封装技术,将DDR芯片垂直堆叠在一起并和GPU封装在一起,成为同一芯片。

传统封装是采用平面分布DDR芯片,相比传统封装芯片HBM最高带宽提升接近11倍。

Low-α球形硅微粉及球形氧化铝为HBM封装关键材料。目前Low-α球铝生产技术门槛极高。全球范围内的主要供应商为日本雅都玛。

国内方面,联瑞新材(投资建设25200吨/年电子级功能粉体材料,15000吨/年高端芯片封装用球形粉体生产线于2022年四季度顺利调试)。

壹石通(规划新建的年产200吨高端芯片封装用Low-α球形氧化铝项目,有望在2023年下半年实现投产,目前日韩客户已陆续送样验证,客户初步反馈良好)。

其次,受益于存储芯片头部厂商的产能扩建,香农芯创、雅克科技或将受益。

香农芯创,头部厂商的独家经销商。第一大供应商为SK海力士,并获得了SK海力士、MTK等原厂的授权代理权。

雅克科技,海力士重要供应商。公司半导体材料包括前驱体、光刻胶及辅助化学品、电子特气、硅微粉等。

客户包括台积电、三星电子、Intel、中芯国际、海力士、京东方等国际头部企业,是国内唯一拥有相关技术的本土供应商。

第三,数据中心升级换代+AI元年驱动DDR5加速渗透,内存接口芯片正处于高速增长期。

美光表示,一台人工智能服务器DRAM使用量是普通服务器的6到8倍,NAND(闪存)是普通服务器的3倍。因此DDR5配套接口芯片厂商均有望受益。

全球只有三家供应商可提供DDR5第一子代的量产产品,分别是国内厂商澜起科技、日本瑞萨电子和美国Rambus。澜起科技有望充分受益快速成长。

从澜起科技的财务报表中可以看到,“销售毛利”稳定在50%以上,这是典型的高科技公司。

其实HBM存储芯片国内参与度较低,国产化迫在眉睫。目前国内存储芯片主要受益于“数据中心”与“手机”市场。

简单说,高端HBM存储芯片目前咱们生产不了,即使AI服务器迅速扩建,对国内存储芯片市场带动也有限。

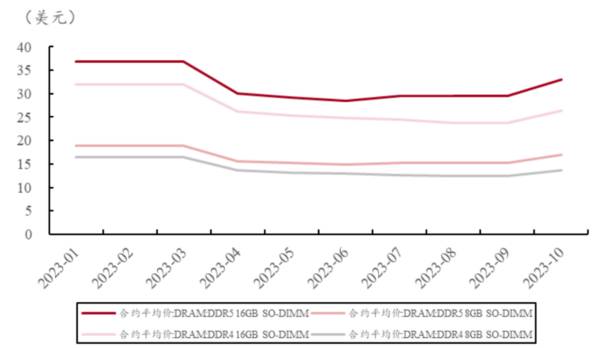

不过受益于DRAM库存水平较低。DRAM与NAND(闪存)在2023年9月价格开始向上,环比增加13到18%。存储行业周期筑底完成,产品涨价趋势持续。

存储芯片涨价的受益公司有:

存储模组:江波龙(进军企业级&信创市场)、佰维存储(研发封测一体化)、朗科科技(韶关数据中心逐步落地)、德明利(NAND主控+模组)等;

存储芯片:兆易创新(NOR+DRAM龙头)、东芯股份、普冉股份;

DDR5配套:澜起科技、聚辰股份等;