价值与趋势

(注:本文发表于2012年11月21日雪球博客)

一切都源自我的一个认识,证券市场既有效又无效,它既强得不可战胜,又蠢得不可理喻。

为什么说市场是非常有效的呢?举个例子,金融危机还没来,股票指数已经跌了,经济还未正式确认复苏,股价已经涨了。套用巴菲特的话“如;果你想等到知更鸟报春,那春天就快结束了”。我们分析的各种基本面因素无论多齐备都是片面的,而市场价格本身才知道全部的信息。所以股价走势往往走在财报披露前,更走在分析师评级之前。在信息传递的灵敏度上,市场比谁都有效。那么市场的无效之处在哪里呢?它的无效之处在于变动的绝对额经常是出问题的,在我们理智地知道了大部分基本面信息的条件下仍然出现了过度高估和过度低估的情况。市场悲观时认为萧条会永远持续,而乐观时则认为繁荣是水恒的,这就出现了错误定价。例如2007年的中国股市和2012年11月的中国股市,60倍PE和10倍PE,理智的人都知道要干些什么。

我的价值趋势交易体系就是建立在上述认识之上。证券价格终将会向价值回归,而价格趋势本身很可能告诉了一些我们不知道或者从未想到的信息。公开的基本面信息很重要,可惜它不够快。趋势信息够快,可惜它最终无法摆脱基本面的牵引。因此,价值趋势交易体系由投资组合+基本面+估值+趋势组成。

一投资组合

二基本面与估值

基本面与估值的关系我已经在《估值五要素》一文阐述过,影响估值的五大要素,即增长空间、增长速度、增长效率、ROE(净资产收益率)、风险。其实估值五要系既是价值评估的具体方法,义是基本面的分析框架。

不过价值本身不是PE、PB、DCF之类的评估办法,价值的体现有很多种,例如清算价值、账面价值、重置价值、收益价值、成长价值。在不同收购者、持有者眼中的价值更不一致。常规的价值投资手法是投资以往业绩优秀的企业,此所谓白马股投资,再深入可以投资业绩平平甚至亏损的企业,但这种企业会变革,换股东、换管理、换战略就有变好的趋势,此所谓黑马股投资。再来就是特殊事件投资了,投资相当于已经动外科手术的企业了,例如拆分、资本重组的企业。三种价值投资层层递进,一切都那么顺其自然。

价值投资还有一不可少的条件是安全边际,之所以需要安全边际因为估值并不是精确的,而且可能判断错误,安全边际同时也是超额收益的空间。在我看来,如果价格是价值的70%~80%就可以买入,如果价格更低,只有价值的50%就值得重仓。

价值投资之所以困难除了大多数的人没有上述系统的价值观以及未留有足够的安全边际外,最大的难点在于价值随着时间、企业的变动也在变动。我们常常依赖过去的信息去预测未来,去判断价值,这都是基于未来是过去的延续这一简单假设上的。可借世界远非是线性运动,一些因素在悄无声息地积累,积累到一定数量就发生了质的变化,成了意料之外的黑天鹅事件。这些悄无声息的因素并不能被我们觉察,但很可能就体现在了市场价格变动的趋势里。这也是价值趋势能够定程度上克服价值投资的弱点,但是价值趋势始终是立足于对价值的深刻理解的基础之上的。

三趋势

在我看来,市场价格趋势,既代表着已公开信息,又代表着未知的信息,还代表着市场情绪。而均线是跟着趋势的绝佳指标。我喜欢选择的均线有60日均线及120日均线,它们都属于中长期趋势,如果股价持续在60日或120日上方运行就是向上趋势,反之亦然。趋势涵盖的信息同样不言而喻。当我们觉得某些股票估值偏高,不敢买入时,股价趋势仍然向上,结果财报披露时好得超出我们预期,贵原来有贵的道理。同样,我们觉得某些股票历史数据很好估值也很便宜,但股价趋势是向下的,结果过了段时间财报披露,业绩差了好多。

可是趋势的弱点是什么呢?当基本面估值可能互相很匹配,又不存在某些重大的未知变化,趋势不明,均线反复震荡,按照趋势指引我们会反复无谓的交易。这就需要基本面的配合,如果选择了优秀的公司业绩在不断上涨,最终会刺激到股价上升,重新形成向.上趋势。也就是说好的基本面可以使得我们在较短时间摆脱震荡趋势,避免了持久的反复交易。

价值投资与价值趋势有着明显的不同。如果投资者看上了某只股票,信奉价值投资的话会越跌越买,仓位随着价格逐步变重,也就是左侧交易。但是价值趋势不会越跌越买,而是在股价已经从低点反弹了百分之十几或.者二十几突破了中长期均线后才会买入,也就是右侧交易。为什么我会选择价值趋势?假设一只股票合理估值为15倍PE,价值投资者会选择在10倍PE开始建仓,7倍PE左右就重仓了。但会存在两种情况,一个是低估了市场恐慌的情绪或者股票基本面变坏的程度,股价有可能最低跌到静态的4倍市盈率,然后反弹,价值趋势这时可以5倍市盈率买入。另一种情况,股价从15倍PE下跌,但没有跌到10倍PE,市场就隐含变好的预期,12倍PE就止跌了,然后伴随业绩上涨股价也在.上涨。在这种情况下价值投资者可能很难买到这只股票,但是价值趋势却有可能在14倍PE时买入。

四基本面、估值与趋势

价值趋势最大获胜概率是在基本面优质+低估值+中长期均线开始向上这一时候,可以说这是三方面的同一方向的共同合力。同理,如果存在基本面优或者变差+商估值+中长期均线向下的情况,那么这样的股票日后有很大概率是大幅下挫的。当然,上述是两种比较极端的情况。更多的时候市场处于价值与价格的模糊区间,即看不出股价是明显偏贵或者便宜。在这种情况下如果出现向上趋势,我认为应该轻仓买入,如果出现是下降趋势,那么原来持股的仓位要进行减仓,如果是振荡,很抱歉,部分仓位会因为要跟踪趋势而反复交易了,能否尽快走出振荡,就取决于所选股票的基本面是否强劲了。至于仓位究竟应该变动多少确实很难说得清楚,取决于对公司基本面的掌握程度,取决于估值水平,取决于对公司的信心了。还有一种情况运用价值趋势也非常难受,就是基本面好,估值又低,但却是下降趋势,如果没有参与还好,可以继续等待,可要是已经持有,我倾向坚持慢慢熬吧!我试图总结出一套根据各种不同的情况机械操作的方式,不过现实情况太复杂,也仅供参考,如表8-1所示。总之,价值趋势不是万能的,它仍然试图在不同的情况下,下不同的注进行大概率的赌博。

五案例

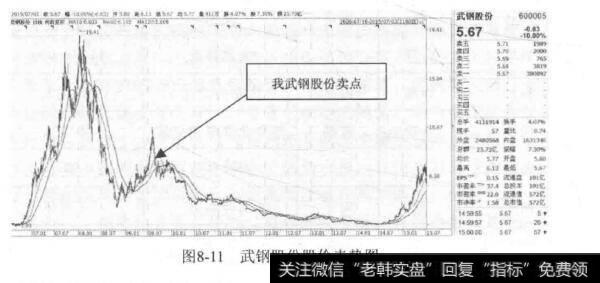

武钢股份:略微偏贵的估值+严重恶化的基本面+均线下降=大幅下跌这是我亏损最多的股票。当年武钢的取向硅钢独霸天下,ROE高达20%,净利润历史看也有百分之二三十的增长,2007年最高峰的武钢20元,4倍多市净率,参照历史数据估值并不算贵。后来铁矿石的不断涨价加需求下降最终压垮钢铁业。

张裕A股价在2011年年底就开始下穿60日与120日均线,这种信息已经值得投资者警惕。从后来的股价表现看,市场早已对张裕来年业绩低迷做出了反应。2012年4月披露的2011年报信息还是不错的,净利润有27%的增长,与历史数据相差不大,但是4月26口披露的2012年季报则显示收入下降了8%,净利润仅增长了7%,这表明张裕基本面开始走坏。张裕A股价虽然偶有向上突破60日均线,但始终被120日均线压制。“农药门”事件,进口酒冲击再加上业绩疲软(第三季度利润下滑37%>,使得张裕股价至今始终处于下降趋势。按照价值趋势的观点,如果持有张裕A2011年年底不清仓也应该进行减仓操作,而想要买入张裕A的投资者无疑可以继续等待,直到中长期均线走平股价开始向上突破再介入,如果配合基本面转好,获胜概率更高。

(注:事后来看,我当时的判断是正确的,张裕股价趋势向下代表着基本面仍然向坏,虽然此后一段时间也曾经突破长期均线,但站上均线没几天时间又跌破均线受到均线压制,如图8-12所示。) 泸州老窖:便宜的估值+向好的基本面+震荡=持有不动

泸州老窖是我的持股之一,我于2010年7月初,股价向上突破均线时31元买入,买入时的市盈率大约20倍。泸州老窖过去几年一直保持了超高40%的ROE,净利润增速为30%,分红率很高约70%,应该说当时的买入价也算是便宜的。买入后至今仍然继续保持高速增长,股价曾一度达到48元,最近一年多股价反复震荡,但仍然继续持有。白酒行业同样会存在黑天鹅事件,例如由于人口结构发生变化导致白酒消费人群减少,经济下滑和连年提价导致购买力下降,基数过大无法维持高增长等。这些因素可能暂时对白酒行业影响不大,但也说不准哪天就积累够了爆发出来。我选择继续持有的原因在于,公司2012年仍然保持了40%的高增长,估值已经降低了预期的12倍市盈率和6倍市净率,即便泸州老窖不再增长甚至略微衰退,估值也是便宜,分红率能够保持的话,股息收益率也还不错。

(注:现在看,我的这个判断显然是错误,泸州老窖经营业绩发生了严重的下滑,当时看似不贵的估值和震荡的趋势,使得我继续持有泸州老窖,遭受了损失,白酒行业恶化程度实在大大超出了我预期,如图8-13所示。)

微创医疗:偏便宜的估值+向好的基本面+均线向上=买入

微创医疗是我最近买的港股。它一直在我的股票池里,自上市后它一直跌不休,2012年9月11日股价突然上涨约6%,一举突破60、120日均线,我隔了两三天后大约在3.6元的价位买入。微创医疗主营心脏支架,上市前保持了较好的ROE和利润增速,上市后一年也有30%的增长,2012年增速放缓大概10%,估计也是股价一直下跌的原因,上市时给的预期太高。微创在我看来有点非常难得,8亿元的营业收入,就舍得投超过1亿元的研发费用,这一比例在医疗器械绝无仅有。而心脏支架应该还是很有空间的,行业结构不错,包括微创在内的行业前三占据一半的市场份额,产品毛利率都有百分之八九十。公司相比乐普医疗每天都在回购自己的股票。基于.上述原因,我的买入市盈率约12倍,市净率约2倍,个人认为还是便宜的。

(注:我后来在微创医疗跌破60日均线4.9元左右的价格卖出,盈利不多,有30%+,再后来微创医疗因为行业、并购及自身因素基本面恶化,股价低迷至今,如图8-14所示。)

(注:事后看我当初的判断,四个判断对三个,正确率还凑合,世界:上本来也不存在判断始终100%正确的投资人,关键是当判断错误时,这个错误不至于致命,而第9章将介绍的投资组合正是减轻错误判断后果的一个办法。当基本面看起来利多,但股价又呈现出向下趋势时,不妨再看看遗漏或忽略了哪些利空的因素。投资风险控制最终考验的是投资者对公司基本面是否真的了解,对估值的理解是否较为全面,又是否做了适度的投资组合分散风险。)

个人总结

价值趋势交易体系归纳起来是用基本面选股,趋势选时,基本面加估值定仓位,试图做的是在不同情况下,下不同的注进行大概率的赌博。当然,有不少价值投资者认为左手趋势右手价值是无法融合在一起的,但我却相信它们能够互补所短。这一切都源自我对市场的认识,它既有效又无效,既可知又不可知!