我们的第一个案例是生产“迪尔”牌农业机械的迪尔公司(Deere),他们]在建筑机械领域也拥有一席之地。

在表11.2中,我们可以看到,尽管1999-2002年期间迪尔公司的资本回报出现过下滑,但在过去的10年里,迪尔的资本回报率基本保持稳健。农业生产具有很强的周期性,如奶酪或啤酒,但只要对迪尔产品的需求越来越稳定,我们就没必要顾虑重重,对此,我们不妨深入研究一番。因此按数字看,迪尔应该拥有护城河。

现在,我们再来看看竞争分析――到底是什么给迪尔带来如此稳健的高资本回报率,这种高资本回报率能否持续下去?品牌当然是他们的法宝。公司已经生存了170年,农民对“迪尔”这个品牌的忠诚度是无与伦比的。但凯斯工程机械(CaseConstructionEquipment)和新荷兰(NewHolland)也不乏铁杆客户,因此,故事的背后肯定有说法。

事实证明,问题的关键在于迪尔的庞大经销商网络,他们在北美洲的渗透程度让竞争对手望尘莫及。迪尔经销商可以迅速为迪尔机械提供备件和整机维修,这就最大限度地减少了种植收割期的机械停工时间。考虑迪尔的客户对时间高度敏感一价值30万美元的联合收割机每年也许只工作几个星期,但就是在这几个星期的时间里,机器必须保持稳定的运行状态,不容许丝毫的闪失。

表11.2迪尔公司(DE)

因此,这种迅速修复故障设备和提供替换配件的能力显然是至关重要的。竞争对手完全有可能复制出这样的经销商网络,而迪尔的产品质量一旦出现问题,农民就有可能会转换品牌,所以我们很难说:迪尔拥有宽阔的护城河。但建立这样的网络需要几年的时间,

而且竞争对手是否愿意下此狠心也不得而知。由此,我认为,迪尔的护城河虽然不宽但却牢固,同时,我们也可以肯定地说:“在未来一段时间里,迪尔还将继续保持高水平的资本回报率。”

下一个例子将把我们带到汉普顿的中心区,这里有著名的玛莎斯图尔特生活全方位媒体公司(MarthaStewartLivingOmnimedia),发放玛萨斯图尔特的品牌经营许可和举办杂志及电视节目就是他们的全部业务。要知道玛莎的名气到底有多大,只要到那里转一圈,你就能够感觉到玛莎太能赚钱了。还是先看看表11.3中的数据再说吧。

什么?印象不够深刻?乍看来,的确有点令人担忧:即使是玛莎斯图尔特在触犯法律之前的最鼎盛时期,公司的权益报酬率也不到13%。尽管这样的资本回报率已经不低,但对于一个不需要太多资金的业务来说,我们完全有理由有更高的期望。玛莎斯图尔特的业务毕竟只是主办杂志、电视节目和发售品牌许可,根本就不需要建立工厂或是囤积存货。因此,尽管玛莎斯图尔特的品牌如此畅销,但我还是要得出这样的结论:该公司没有经济护城河。这可不是什么好事。

表11.3玛莎斯图尔特生活全方位媒体公司(MSO)

暂且抛开不需要太多投入资本的公司,我们来看一个投资巨大的企业:阿奇煤炭公司(ArchCoal)――美国的第二大煤炭生产公司。通常情况下,商品类企业很难挖掘自己的经济护城河,因此在开始分析的时候,连我自己也抱有怀疑的态度。但看到这些数字之后,我们才发现:尽管资本回报率还不够完美,但足以令人羡慕。我们在2004年才被阿奇煤炭所吸引,但是到了2006年和2007年,它就向我们显示了非凡的威力(见表11-4)。

我们再来深入剖析一下,阿奇煤炭过去2年的业绩到底是不是反常,高资本回报率在将来很可能会跌至整体水平以下,还是因为结构性变化为阿奇带来了实质性的好转。首先,阿奇煤炭在2005年年底卖掉一批位于阿巴拉契亚中部的赔钱煤矿,这为未来资本回报率的改善打下了基础。其次,阿奇还是控制怀俄明州粉河盆地(PowderRiverBasin)煤炭供应的4家公司之一,该地区生产的煤炭一直是市政部门的首选,因为这里的煤炭含硫量非常低,而硫又是煤炭燃烧时释放的主要污染物。

表11.4阿奇煤炭公司(ACI)

所有这一切固然都是优势,但如果只与粉河盆地的其他产煤公司展开竞争,除非阿奇能始终保持相对较低的成本,否则,它就不可能拥有护城河(顺便可以提一下,事实并非如此)。然而,粉河盆地的煤炭生产成本要远远低于美国其他地区的煤矿――即使考虑到较高的运输成本之后也一样,因为粉河盆地远离大量耗煤的高污染地区。在一个商品类行业中,只要你的成本始终低于生产同类产品的其他企业,就很有可能拥有一条宽阔的护城河。

既然如此,阿奇煤炭以往的资本回报率为什么没有体现出这种成本优势呢?事实上在几年前,阿奇就以极低的价格签订了一些长期供应协议,目前,这些协议已经陆续到期,取而代之的新协议采I用了非常高的价格。这就意味着未来的资本回报率必将出现实质性的提高。因此我们暂时可以认为,阿奇煤炭拥有一条窄经济护城河,不过我们需要随时对这条护城河保持警惕。如果粉河盆地的煤炭开采成本大幅上涨,或是政府通过实施碳化物污染税法导致煤炭不再有吸引力,就应该另当别论了。但根据迄今我们所掌握的情况,阿奇似乎还只拥有一条(非常)窄的护城河。

随后要提到的第4家公司并不像前3家这么声名显赫。不过它依然可以让我们对它的护城河有所认识。快扣公司的业务是向全美制造商和承包商经销各种维护、修理及操作工具。他们的经营模式是通过2000家商店专门经销加固件,以其专业化、速度著称――就像公司名一样。虽然这项业务听起来有点乏味,但我们还是用数字来说话吧(见表11.5)。

天哪!对这样的业务,你也许会浮想联翩,这些数字一点也不乏味。在10年的时间里保持20%以上的平均资本回报率,再加上最低的财务杠杆系数(负债的财务杠杆作用通常用财务杠杆系数来衡量,财务杠杆系数指企业权益资本收益变动相对税前利润变动率的倍数。――译者注),所有这一切都是不同寻常的。实际上,在晨星数据库中,市值超过5亿美元的公司中,只有50家的资本回报率能与此媲美。当然,问题的关键在于,快扣公司之所以能够保持如此高的资本回报率,到底是源于他们的竞争优势,还是仅仅出于运气?

通过深入分析,我们会发现,快扣公司受益于类似于水泥和集料企业所享有的以地理区域为基础的规模优势,我们在第7章讨论过这个问题。螺丝钉、锚定件和螺栓等加固件重量较大,运输费用较高,但本身成本却不高,这就意味着,快扣公司借助于众多靠近客户的商店实现了巨大的成本优势。地理位置上的优势还意味着短于竞争对手的送货时间,这同样也是一种优势:有些公司要求尽可能地缩短停工时间,而这又要求在设备出现故障时尽快提供备件。

表11.5快扣公司(FAST)

即使是最接近的竞争对手,其经销网点也只有快扣的一半,由此可见,快扣公司完全有可能保持自己的规模优势,尤其是它所控制的几百个小块市场,而这些市场根本就不足以带给竞争对手所奢求的利润。

此外,快扣公司还拥有一支内部配送车队,用于向各经销商店、客户的工作现场配送产品,这就比通过UPS等第三方物流节约了大量的运输成本。因此,要和快扣竞争,不仅需要建立一个同样规模的经销网络,还要甘愿在这个只够一个人吃饱饭的市场上,设立一大批不赚钱的经销点。听起来,这似乎是一项有点让人头疼的任务,而恰恰因为如此,我才认为:快扣公司拥有一条能为他们继续带来超级资本回报率的宽护城河。对于最后这个例子,我想说的是,在了解以往资本回报率业绩的同时,兼顾业务本身的竞争态势是非常重要的。如果你在2004年看到如下两家公司中的任何一个,你都会对他们的资本回报率垂涎欲滴。尽管公司A的历史业绩不如公司B稳定,但趋势良好(见表11.6和表11.7)。

表11.6公司A

表11.7公司B

公司A就是著名的家装用品零售商Pier1进口公司,公司B则是热点公司(HotTopic)。两家零售商从20世纪90年代末和新千年的前半段均保持着良好态势。两者都体现出强势增长――热点公司的增长率曾匪夷所思地超过40%,Pier1进口公司也保持在15%左

右,而且均实现了不可思议的资本回报率。我们还是先看看他们所在的行业属性。Pier1进口公司的业务是销售整套进口家居及配件,而热点公司则从事青少年服装零售――只要做好存货管理,紧跟消费潮流,这两项业务都会相当不错。但是,这些显然还不能就此作出两家公司都将长期保持高水平资本回报率的预测,因为他们的转换成本几乎等于零。

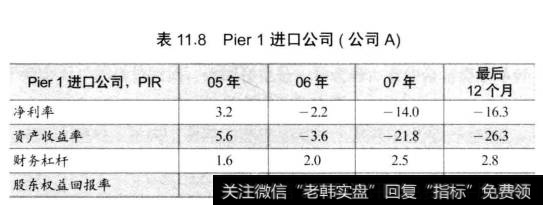

事实证明,我们]的怀疑是完全有根据的(见表11.8和表11.9)。

表11.8Pier1进口公司(公司A)

表11.9热点公司(公司B)

在随后的几年里,两家公司的资本回报率和股价均一路暴跌(从2005年年初到2007年中旬,热点公司的股价锐减了一半,而Pier1的股价则减少了75%),而且他们]的市场命运也如出一辙,随着市场潮流的转向,客户不再购买他们的产品(对Pier1来说,市场竞争也达到了白热化程度)。零售业本身就是一个艰苦的行业――来得容易去得快。

尽管我在这个问题上提到的是零售业,但小型科技企业中也绝不乏类似的例子,或者说,任何一个缺乏结构性竞争优势的企业,都有可能遇到这样的问题。除非企业拥有某些形式的经济护城河,否则无论以往的业绩多么辉煌,预测企业未来创造的股东价值都是有风险的。认识数据是一个开端,但也仅仅是开端而已。认真分析企业的竞争优势是否强大,能否继续保持这种优势,是至关重要的下一步。

在这个问题上,我们可以通过多种工具,把出类拔萃的企业与未来存在诸多不定因素的企业区分开来。但我们怎样才能知道,他们的股价是否合理?这就是我们在随后两章中将要讨论的问题。