当然,业绩最终决定股价。然而,很多时候股市并非处于常态运行中,比如从短期来看,容易让投资者觉得过分坚持价值投资赚不到钱甚至会赔钱,即便一开始能坚持,但当身边的人都赚了钱,或许就会担心自己错过了大好行情,于是还是会改变自己,将所谓的价值投资那一套抛之脑后。为了有效地应对这一情况,就需要结合实际情况,如果市场处于大牛市行情,比如1996年或者1999年,又比如2006年,在股市还没有进入全面亢奋之时,可以将自己的一部分仓位参与激进的操作,即暂时将价值投资的标准放宽一些,但请注意,只能是三分之一的仓位。

例如,在高景气周期中,能够连锁推动股价上涨的股权投资可以同步带动业绩的增长,此时在利用前面说过的动静相宜的估值时就可以更偏重于动态一些,比如当时的吉林敖东(000623)(见图2-17)、辽宁成大(600739)、亚泰集团(600881)、泰达股份(000652)就有效地推动了股价的连续上涨。但这是一荣俱荣、一损俱损的,一旦市场从牛市转向熊市,相应的股权投资就会带来资产的缩水,从而引发多米诺效应,使得股价跌得更为猛烈。这本身也是市场的一种“补偿机制”,即在市场牛的时候那些走势弱一些的股票在市场熊了之后承受的灾难相对小一些。

图2-17 吉林敖东(000623)月K线图(2004.10-2007.1)

明白了这个道理,就不会再纠结于究竟是投机还是投资。股市说到底不过是资金流动及心理变化的游戏,在每一次牛市行情中,回顾年度“十大牛股”、“十大妖股”往往是业绩不太好但却有题材涉及重组的股票。坦率地说,快速获利属于投机者的赌博游戏,如果过于严格考察上市公司的基本面及成长前景,往往会抓不住这些“暴利股”的机会。假设你也很想快速获利,也急切地想骑上这些狂奔的大黑马,那么你大可放低笔者在前面所说的估值体系标准,但残忍的结局是,即便有散户买到了这些牛股,也往往等不到真正的上涨行情到来,因为自己的心里根本没有底,涨一天比跌几天还害怕,这样只会把心态搞坏,牛股骑不到反而将自己摔成重伤。

回顾A股市场过去20余年的运行情况,当股市处于50倍市盈率以上时就说明有明显的泡沫,此时一定要控制住自己的贪欲,严格执行估值标准。当市场整体估值水平(平均市盈率及市净率)都处于历史低点而开始起涨时,则可以相对放宽估值标准,如果实体经济强劲增长,在估值方法上可侧重于动态,例如2005年上证指数在998点时的起涨。而如果实体经济依然面临重重困境仅靠政策驱动,则要及时做好“以动归静”,比如2008年上证指数在1665点时的起涨。因此,我们必须根据不同时期的行情特征来进行动静之间的平衡。

再具体到实际选择操作的股票,则要看其所在行业、所处的景气周期。假设大盘走得还算好,但上市公司所处行业走下坡路,此时你降低择股标准只会引火烧身。只有在股市强的时候适当降低那些亦处于业绩上升周期中的股票估值标准,才不至于错失跑赢大市、捕获牛股的机会,同时也免于踩中地雷。当整个股市走势不佳的时候,有些上市公司看起来似乎业绩还不错,前景也还行,看样子能挺住,但最终还是跟着大多数股票跌了个稀里哗啦,这是不可回避的风险。在大盘走熊的时候,如果上市公司所处行业衰落且自身业绩不断下滑,那身处其中便是雪上加霜,对这类股票降低标准进行投资无异于肉包子打狗。

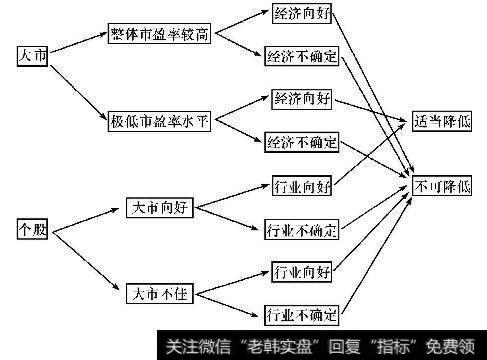

对于要不要降低估值标准的问题,笔者归纳为图2-18的模型,看上去有些复杂,其实相当简单,你只要看一下最终的箭头就会发现指向“适当降低”项的仅有两个箭头,而指向“不可降低”项的有六个箭头。因此在股市实操中,笔者建议大家还是应该更加关注风险控制。咱投进去的都是血汗钱,别说炒股赚钱不容易,这投进去的本金赚得也很艰辛。

图2-18 股市估值标准选择导向

格雷厄姆在其著作中曾说,只有那些能够经历最惨淡时期考验的品种才是真正值得投资的品种,包括低收益率的债券等。这就告诫我们,股市的风险非常大,我们一定要以最悲观实际上也是最严格的衡量标准来为自己选股,这样即使出现最坏的情况也能安然度过。谁都巴不得牛市到来,但这就像望天掉饼,可遇而不可求。我们改变不了市场,就只能提高自己,应对市场中不可捉摸的风险打击。

正因为高增长不可期待,所以我们才尽可能不要过分乐观,严控决策过程,降低投资的风险。如果一家公司预计能有连续两年20%的增长,那么我们就要做好只增长10%甚至5%的准备。而一旦当前股价已经低至未来哪怕只增长5%也能保证估值合理的程度时,那么其大多是因为系统性风险或短期上市公司不可控因素而出现的低价机会,可以称得上是绝对的价值投资,虽然未来仍面临不确定性,但此时作出买入的决策,已经在胜负的概率上占了上风,权衡得失,应当买入。

当市场中估值“便宜”的投资产品变得稀缺的时候,我们就需要多一点耐心,如果因为无法控制买入冲动而随意降低股票的估值标准,退而求其次,往往会导致投资灾难的发生。虽然有时候市场会让我们感到烦躁不安,我们不知道何时才会有机会,但只要我们能坚持自己的一套投资标准,就会明白新的机会终将出现。如果市场中少有相对安全且具明确成长的投资品种,那么保持足够的现金应该是最明智的选择。

巴菲特说过,相比投资,他持有的可用于投资的现金更多,为的就是耐心等待机会。

当然,这并不是说每次动手都必须等待市场整体价格都变得“便宜”,因为牛熊转换有周期性,我们很可能有很长时间都无法遇上牛市行情最低点的到来。价值分析应该是自上而下的分析,基于股票的基本面对自己的投资行为进行评估。在股市低迷期间、震荡区间、狂热区间,我们都必须做到不受外界的干扰,客观地对自己的投资品种进行评估,以及对自己的买卖行为进行审视。风险与机会,时时都纠缠在一起,倘若我们自己也纠缠不清,只会亏得一塌糊涂。