股权分置改革对市场分割的影响的样本来源与实证研究

一、研究的样本数据

为了能够真实地反映股权分置改革对我国A股、B股市场间信息传递的影响,本章按照以下几个标准进行样本数据的选取。

(1)在研究的样本公司选取上,双重上市公司共有85家,其中上交所43家,深交所42家。为使结果更有研究意义,剔除了ST股和停牌时间过长的公司33家(上交所16家,深交所17家),最终共有52家公司数据构成样本数据。同时本章在研究过程中将52家样本公司股改期间的停牌时间进行了删除,从而保证研究结果的有效性。

(2)在时间范围的选取方面,本次研究的数据主要包含于2002年10月10日至2010年1月20日时间段,为了客观获得股权分置改革对A股、B股市场分割状态的影响程度,本章以各个公司进入股权分置改革的时间为基准,选取该公司进入股权分置改革的前3年时间为时段一,进入股权分置改革的后3年为时段二,通过对两个时段采取 granger因果检验来分析信息流动变化情况,从而来了解A股、B股市场的分割状态。

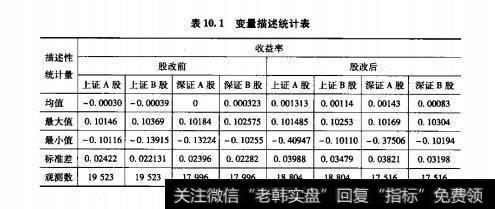

二、变量的描述性统计

表10.1给出了本研究中使用的主要指标的描述性统计。如表所示,通过股权分置改革前后两个时段将收益率数据分为上证A股、B股和深证A股、B股四种类型进行统计。从股改前后对比来看,股改之后上证A股、B股和深圳A股、B股的收益率均值分别为0.001313、0.00114、0.00143和0.00083,高于股改之前的-000030、-0.00039、0和0.000323,说明股权分置改革这一事件发生后,所有股票市场的收益大幅提高,可见股改对于证券市场产生积极的影响。但是结合最小值、最大值和标准差来看,股改之后股票市场的收益率波动相对于股改之前较为明显。戎如香(2007)研究发现股权分置在较长时期内对单个样本公司的波动性指标和流动性指标影响较为显著,并且股改对样本公司价格发现和平均超额收益率有着明显的影响,这与本章数据所推出的结论是一致的。

表10.1变量描述统计表

三、实证结果

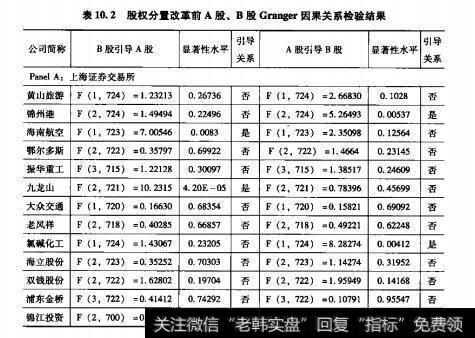

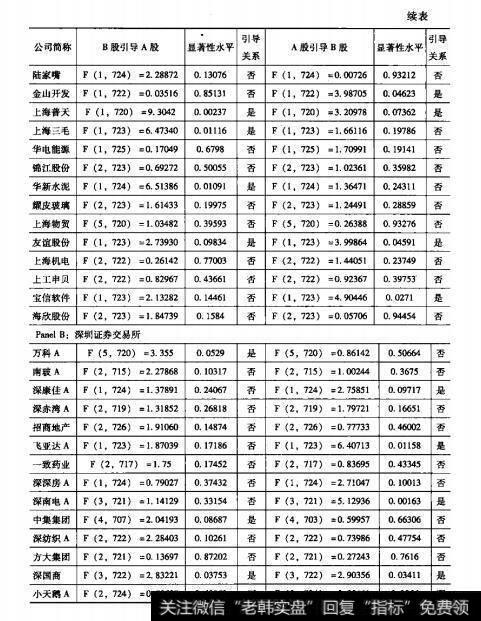

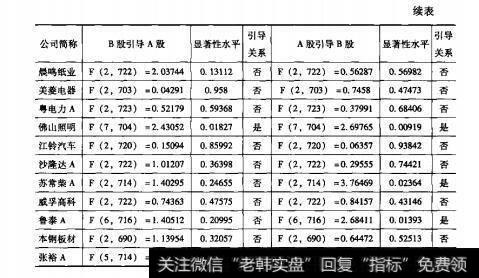

对股改前后两个时间段的数据运用 EView6.0的 Granger因果关系检验,可以分别得到A股与B股之间信息传递的实证分析结果,结果如表10.2和表10.3所示。

表10.2股权分量改革前A股、B股 Granger因果关系检验结果

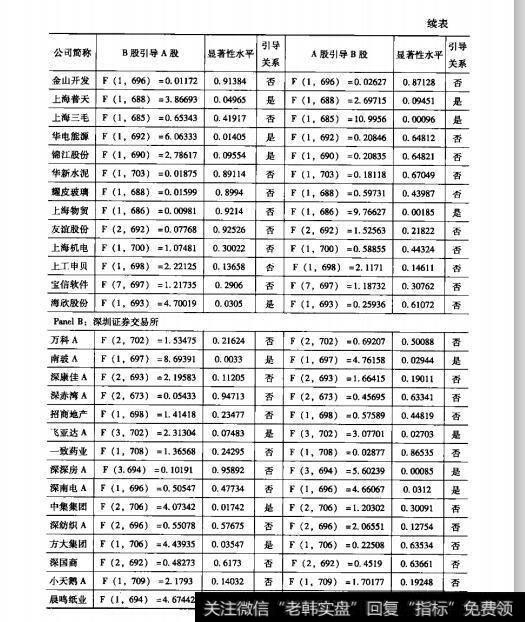

表10.3股权分置改革后A般、B般 Granger因果关系捡验结果

股权分置改革对分割市场信息传递产生的影响,我们可以通过对股改前后存在信息流动的公司数量上的变化和信息传递方向上发生改变的公司数量两个方面进行分析。

首先,在存在信息引导的双重上市公司数量上,从表10.2中可以发现,股权分置改革前的52家A股、B股双重上市公司中,有4家存在双向信息传递,16家存在单向信息传递,其中9家是A股收益率对B股收益率存在信息引导作用,有7家是B股收益率对A股收益率存在信息引导作用。

表10.3显示,股权分置改革后拥有引导关系的双重上市公司数量有所增加,总共达到了26家,存在信息双向流动的占到了7家,11家是A股收益率对B股收益率存在信息引导作用,有8家是B股收益率对A股收益率也存在信息引导作用。

其次,在信息传递方向发生改变的公司数量上,我们通过对比表102和表10.3,有29家公司发生了信息传递上的变化,其中有20家公司是从信息流动的不显著变为了显著,在这20家公司中,B股对A股引导的公司共有7家,而信息流动方向变成A股对B股引导的公司达到了10家,由不显著变为A股对B股相互引导的公司包括3家。另外9家公司是由信息传递的显著变为了不显著,有4家是由A股对B股信息引导的显著关系变为了不显著,有3家公司B股对A股信息引导的显著关系变为了不显著,而由A股对B股相互信息引导变为不具有显著性的公司共两家。

综观众多学者的研究,我们不难发现A股、B股市场的信息流动分割变化趋势一直处于一个动态的过程。H.G.Fung、W.Lee、 WK Leung(2000通过对1993-1997年的A股、B股市场数据进行实证研究发现,中国A股与B股只存在较弱的相关性。王娟花、王浣尘(2000)通过对1998~2000年上证A股指数与上证B股指数的引导关系实证研究,两者走势之间基本上独立发展,在部分时间段存在互动关系,股指大幅波动时有A指滞后引导B指的情况,而B指滞后引导A指的情况则很少发生。杨渺、杨代若(2003)利用时间序列分析中的 Granger因果关系检验法对中国证券市场A、B股的波动性传递进行分析,发现深圳市场A、B股间的波动则不存在显著可信的因果关系。但是对于上海市场的A股、B股却存在显著的双向因果关系。赵留彦等(2003)研究认为,2001年2月的B股对境内投资者开放之前A股和B股的波动相对独立,而此后则存有明显的A股向B股的波动溢出效应。王群勇和王国忠(2005)通过向量自回归模型和多元 GARCH模型对沪市A股、B股市场之间的信息传递模式和A股、B股市场指数收益之间的均值溢出效应和波动溢出效应的分析发现,从1997年至2004年的样本数据来看,A股、B股市场的信息流动是从A股市场到B股市场的单向流动。

股权分置改革让52家双重上市公司的58%发生了信息流动的改变,而在发生信息流动改变的样本公司中,接近70%的公司是有股改前信息流动的不显著变为了显著,所以股权分置改革的实施,让两个市场之间的分割状态得到了进一步缓解,但从A股与B股股票收益率相互引导的数量和方向对比,可以发现A股较B股市场存在信息优势,但不是特别的明显。原因有两点:(1)虽然QF制度等一系列措施的出台,对分割市场的一体化产生了重大的影响,但是国际资本流动仍然受到一定的限制,因此,这种半封闭的状态使得我国证券市场价格的变化更多地还是来自于国内经济、政治等信息造成的影响,A股投资者在公司信息获取的时间和方式上较B股投资者有明显的优势,所以,A股投资者的投资行为会被B股投资者参考,导致了A股市场的信息会传递给B股市场。(2)A股市场的投资者以散户居多,投资行为大多处于一个非理性的状态,而B股市场投资者主要是机构投资者,他们对宏观经济以及企业业绩的分析更为理性,所以B股市场的部分相关信息也会传递给A股市场的投资者。