封闭式基金为何会有折溢价?

封闭式基金的价格是在股市中形成的,而且只能在契约期满时才能按照净值赎回,所以常处于贴水状态,即基金单位的价格与净值不一致。当基金单位的价格低于其净值时称为基金折价;当基金单位价格高于基金单位净值时称为基金溢价。基金的溢价现象往往出现在新基金上市初期,随后就会出现长期的折价现象。

近来,投资封闭式基金的人越来越多,究其原因,主要是封闭式基金的折价率价高,有着极大的市场潜力。而要掌握市场行情,投资封闭式基金也需要掌握一定的技巧。下面为您详细介绍封闭式基金的投资技巧。

1.注意选择小盘封闭式基金,特别是要注意小盘封闭式基金的持有人结构和十大持有人所占的份额,如果基金的流通市值非常小,而且持有人非常分散,则极有可能出现部分主力为了争夺提议表决权,进行大肆收购,导致基金价格出现急速上升,从而为投资者带来短线快速盈利的机会。

2.注意选择折价率较大的基金,因为封闭转开放以后,基金的价格将向其价值回归,基金的投资收益率将在很大程度上取决于其折价率,折价率越大的基金,价值回归的空间也相应的越大。

3.要适当关注封闭式基金的分红潜力。

4.关注基金重仓股的市场表现和股市未来发展趋势。同样是因为封闭转开放以后,基金的价格将向其价值回归的原因。所以,基金的未来涨升空间将和基金重仓股的市场表现存在一定关联,如果未来市场行情继续向好,基金重仓股涨势良好,会带动基金的净值有继续增长的可能,将使得基金更具有投资价值。

5.投资封闭式基金要克服暴利思维,如果基金出现快速上涨行情,要注意获利了结。按照目前的折价率进行计算,如果封闭式转开放的话,其未来的理论上升空间应该在22%-30%,当基金上涨幅度过大,接近或到达理论涨幅时,投资者要注意获利了结。

封闭式基金为何会有折溢价?

在我国,由于证券投资基金的历史很短、数量不多,相应的研究也不多,尤其是封闭式基金贴水问题的实证研究可以说是处于空白阶段。但是,目前我国的证券投资基金都是封闭式基金,因此研究封闭式基金在我国市场上的价格行为既是目前我国证券市场研究的一个重点,也是开展我国基金实证研究的重要途径。

封闭式基金贴水的特征

我国证券市场中封闭式基金净值与交易价格不一致现象归纳起来有以下几个特征:

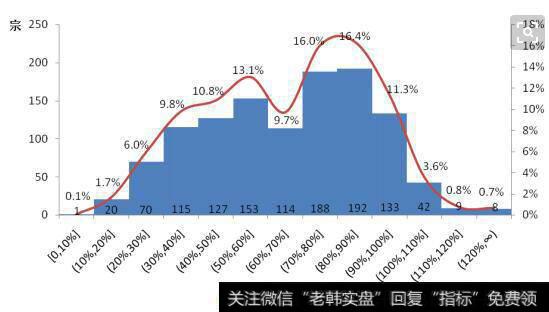

第一,封闭式基金开始时几乎都有溢价现象。在所抽查的样本中平均折扣率(折扣率=[交易市价-单位资产净值]/单位资产净值)达到了78.42%,而由于基金发行规模及上市时间的不同,各个基金折价的幅度也不同,大规模基金的平均折扣率为17.66%,规模中等的基金平均折扣率为245.21%,而小规模基金平均折扣率为33%;同时在所抽查的样本中,1999年10月份所上市的基金折扣率明显较大。

第二,封闭式基金一般均以溢价、平价开始,随着时间的推移,基金大部分为折价交易。在所抽查的样本中明显可以看到这么一个过程,在截止日为2000年9月22日的数据中显示了基金深度折价,平均折扣率达到了-21.03%。

第三,封闭式基金经历了从溢价、平价至折价后,各种基金的折扣率都不尽相同。其明显特点是规模较大的组折扣率也较大。

第四,封闭式基金的折价水平几乎都有波动,而且,波动的幅度不是稳定的。

第五,封闭式基金的折扣率与基金净值的相关。基金净值越高,则折价水平越大;基金净值越低,基金则有可能出现溢价。如在2000年9月22日的数据中,基金裕隆基金净值为1.47元,折扣率为-22.45%;基金景阳基金净值为1.317元,折扣率为-17.24%;基金兴安基金净值为0.947元,折扣率为58.39%,出现了溢价的现象。

基金在上市初期出现溢价现象,主要是由于基金上市时计算基金的净值需要减去基金的承销费和开办费等初期成本,因此基金的净值相对基金现价降低了。另外中国证券市场往往存在着这样一种现象,即在新出现的投资品种上市初期,投资者往往会由于不了解而盲目炒作,对证券投资基金也存在这种现象。比如第一个基金——开元上市时第一周的溢价就达到67%。随着基金发行的增加,基金上市第一周的溢价幅度存在逐渐降低的趋势。而特例是基金景宏上市的首周就出现折价现象,可能跟基金上市时证券市场整体处于低迷状态有关。

不同规模基金在发行时期形成了不同的溢价幅度,而在发行一段时间后折价幅度也不同,笔者认为与基金的流动性有关。至于基金净值与折扣率的关系笔者认为跟人们的预期有关,当基金净值较高时,人们觉得该基金净值增值的潜力变小了,此时供大于求,导致折价变大。