现在,我们来看一下,如何计算一个真实公司的资本成本。伊士曼化学公司是一家生产诸如软饮料包装瓶的塑料原材料的行业领先的国际化公司。该公司成立于1993年,是其母公司—伊士曼-柯达公司在剥离公司分部时成立的一家新公司。

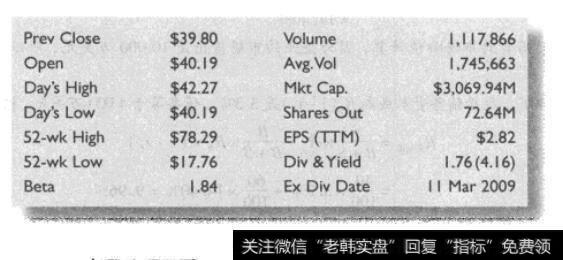

伊士曼化学公司的权益资本成本我们计算伊士曼化学公司的资本成本的第一步是登录investor.reuters.com(代码:“EMN”)网站最近提供的信息如下:

如上表所示,伊士曼拥有0.306994亿股流通股票。

为了计算伊士曼化学公司的权益资本成本,我们假设市场风险溢价为7%,与我们计算的相似Reuters给出的伊士曼化学公司的贝塔为1.84。我们以目前20年期国债收益率减去20年期国债与1年期国库券之间的历史收益率差异,估计未来平均的无风险利率。由于目前20年期的国债收益率为3.5%,而长期国债与短期国债的历史收益率差异为2.3%,我们对未来平均的无风险利率的估计值就为3.5%-2.3%=1.2%。

如果我们使用的是行业的贝塔值,则计算出来的权益成本为:Rs=0.012+1.84 x0.07=0.14080或14.08%

伊士曼公司的债务资本成本伊士受公司的几乎所有债务都是通过6次长期债券融资筹集的。为了计算债券资本的成本,我们需要结合6次债券计算其加权平均。我们登录www.nasdbondinfo.com取得该公司的债权的报价。我们需要注意到利用一天的报价找到所有6次发行的债券的到期收益率是几乎不可能的。在我们之前关于债券的讨论中,我们知道,债券的流动性不如股票,单个债券可能在许多天内都没有交易发生。登录www.sec.gov查找该公司债券的账面价值,我们可以得到2005年9月30日的最新季报。该季报在2005年11月被SEC列示出来。其基本信息如下表所示。

如前面计算所示,伊士曼公司按账面价值计算的债务资本成本为7.65%,而根据市场价值计算的债务资本成本为7.59%,正如以上的计算所示,当基于账面价值时,伊士曼公司的债务资本成本为7.65%;当基于市场价值时,伊士曼公司的债务资本成本为7.59%。因此,对于伊士曼公司来说,不管是市场价值计量还是账面价值计量,所产生的差异都十分微小。原因仅仅是因为账面价值与市场价值十分接近。在其他大部分情况下,也通常如此。这也就解释了公司为什么在计算WACC的时候总是运用债务的账面价值。但在我们的计算中,我们还是使用市场价值,因为市场价值反映了其当前价值。

伊士曼公司的加权资本成本我们现在已经有了计算伊士曼公司加权资本成本的各个基本部分。首先,我们需要计算资本结构中各个部分的比重。根据市场价值,伊士曼公司的债务部分和股权部分分别为12.82亿美元和30.7亿美元,其总资产为43.52亿美元。所以,伊士受公司的债务比重和股权比重分别为12.82亿美元/43.52亿美元=0.295和30.07亿美元/43.52亿美元=0.7050假设公司税率为35%,则伊士曼公司的加权资本成本为:Rwacc=0.295x0.0759x(1-0.35)+0.705x0.1408=0.1138