千呼万唤始出来,节前发改委发布了《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(下称《通知》),标志着我国公募REITs试点正式破冰。REITs(不动产投资信托基金)自20世纪60年代在美国推出以来,已有40多个国家(地区)发行了该类产品,其投资领域由最初的房地产拓宽到酒店仓储、工业地产、基础设施等,已成为专门投资不动产的成熟金融产品。REITs 相当于提前变现存量资产,反哺短期融资需求。

在一般的基建项目中,由于项目建设和运营时间往往长达10-30 年,资金投入进去后即长时间失去流动性,因此基建项目资金运用效率普遍都很低。而基建资产进行REITs化相当于将现金流情况好的基建存量资产提前进行变现,反哺建设中的短期融资需求,可以大大地提升资金的使用效率。通知中也明确表示鼓励信息网络等新型基础设施,以及国家战略性新兴产业集群、高科技产业园区、特色产业园区等开展试点。在目前的网络新型基础设施中,数据中心便是核心之一。

数据港是上海市国有控股企业。经过七年的高速发展,数据港于2017年2月8日成功登陆A股主板市场,成为国内为数不多的在上交所主板IPO上市的数据中心企业。2017年,在党的十九大来临之际,中国证监会组织开展了“百家上市公司巡礼”宣传报道活动,由证监会上市部和发行部共同选择了107家优质上市公司,作为十八大以来资本市场发展的重要成果进行展示。数据港以其行业领先地位及规范的公司治理,得到证监会的认可,有幸列入百家优秀上市公司巡礼宣传名单。公司深度绑定阿里,未来高速发展的预期确定性较强。

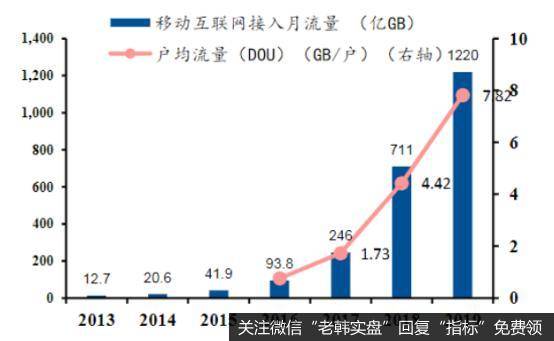

数据中心是海量数据流量的承载实体,是互联网数据流量计算、处理、存储和传输的核心资源基地,互联网、云计算的高速发展是数据中心产业发展的核心驱动。数据流量增长是ICT产业链快速发展背后的核心驱动因素,流量增长推动云基础设施建设加速,直接驱动互联网云厂商投入增加。国内移动互联网流量保持快速增长势头,5G时代流量持续爆发,预计5G商用落地后将扩大至当前十倍,将产生更多数据中心部署需求。

国内移动互联网接入量及增速

从需求角度来看,云计算行业大规模兴起,边缘计算也正在逐步发挥其价值,在此逻辑下数据流量的增长拉动数据中心核心基础设施的需求,使得IDC产业链整体受益,ICT设备商业绩快速增长,从而再次推动云计算及互联网的发展,反哺下游应用层。站在产业链的角度,核心的判断在于,需求端流量增长持续,对上游底层计算、传输等IT设备基础设施的需求便会不断增加,数据中心产业链景气度将会持续提升。

我国数据中心市场规模整体增速高于全球平均水平,增长潜力十足,随着5G商业化进程加速,流量持续增长,云计算和边缘计算需求增加,将产生大量数据中心建设需求。中国IDC市场规模增速显著高于全球IDC市场增速,增长潜力十足成长空间较大。2019年中国IDC市场规模达到1560.8亿元,同比增长27.1%,远高于世界平均水平(约11%),主要原因在于中国互联网行业发展迅速,政策支持、技术升级及商业模式的创新进一步推动行业发展,数据流量迎来爆发式增长,促使第三方IDC企业快速建设和发展;同时,我国云计算和IDC行业发展较美国处于早期,IDC行业供需缺口仍较大,整体来看我国IDC市场增长潜力十足成长空间较大。

近年超大规模数据中心的增长势头不减,建设浪潮没有尽头,数据中心公司每年收入平均增长24%,资本支出增长超过40%,其中大部分用于建设和装备数据中心。大型数据中心的服务器数量、数据存储及数据流量方面在未来都将占据整体数据中心过半份额,背后的逻辑是云计算产业进入“黄金时代”,产生了大量核心地区大型数据中心的建设需求。

2018年全球数据中心数量约为43.6万个,呈逐年递减趋势,超大数据中心数量在2018年增长了11%,到2018年底达到430家,2019Q3达到504个,自2013年初以来增长了两倍。2018年,美国大型数据中心占比达40%,中国为8%,至2019Q3美国份额下降2pct至38%,而中国则上升至10%,其次亚太地区和欧洲、中东和非洲地区在新建数据中心方面领先。

全球超大型数据中心数及占比

数据港成立至今积极绑定阿里等互联网厂商提供定制化IDC 服务,经过十年发展,数据港已成为我国第三方批发型IDC 翘楚。作为阿里云第三方IDC供应商,享受的是阿里云计算的增长红利,核心驱动是云计算行业发展。公司承接阿里云数据中心全国部署,19-20年在建工程大幅增长,截止2019年末累计投资额占比44%,随着项目逐步交付,未来2-3年业绩释放确定性强。

目前,数据港核心资源主要布局北上广、江苏浙江等地,深度绑定阿里云,云计算行业快速发展,需求十分明朗,构筑起批发型IDC 的竞争壁垒之一。以数据港目前的进展来看,其可运营的机柜量占比约占阿里云数据中心总比例15-20%,整体储备量占比不到40%,未来3年阿里计划投资2000亿元用于云基础设施建设,将陆续释放其数据中心需求,公司未来依然具备较大成长空间。

我们认为近五年我国数据中心市场规模整体增速(30%)高于全球平均水平(15%),随着5G商业化进程加速,云计算和边缘计算需求增加产生大量数据中心建设需求,建设浪潮兴起;海内外云厂商云服务营收持续快速增长,验证云计算产业高景气度。当前的政策对核心城市数据中心的规模和能耗的限制要求更加严格,一线城市及周边行业供需缺口较大且将持续存在,有利于公司维持竞争优势,持续拓展资源。

我们预计数据港2020---2022年实现归母净利润1.53亿元、2.68亿元/3.92亿元;每股收益分别为0.73元、1.27元、1.86元;对应市盈率分别为81.82倍、48.17倍、34.94倍。其对应合理估值的股价应为75---77元附近。

未来影响公司业绩的主要因素在于疫情影响建设进度,后续项目交付与上架不及预期;阿里云计算发展不及预期;5G发展不及预期;数据中心产业政策风险。