我们的案例以及其他证据进一步证实有效性要比理论家所认为的更加稀少。罗尼·米歇尔(Roni Miehely)、理查德·泰勒(Rieha记Thalor)(一位行为金融学先驱)和肯特·沃麦克(Kebt Womark)在1994年对这一主题做了研究。三位研究者测算了1964~1988年期间股息增减后股票的变化。股息折减后的年份平均股价比市场的表现低11%,并且在接下来的三年内其表现比市场低.5.3%;股息增加后的当年平均股价高于市场7.5%,随后的三年内高出市场表现24.8%。这项研究再一次显示市场并不能随着新信息的出现而很快做出调整。

其他的很多研究已经表明市场对于新信息的吸收是缓慢的,几位研究者已经证明当某一个公司报道不符合预期的盈利时(即一个高于或者低于分析师公认的预测数字),股价在未来的三个季度里会因为该事件的积极或者消极影响而提高或下降。我们将会在第9章讨论,杰弗瑞和维克多·伯纳德已经证明分析师不会因错误预测而对监利评估做出迅速的调整。“买入——持有”的逆向投资策略将会在第11章介绍,第12章会举例说明“最坏的”股票伴随盈利波动的表现会继续高于大市,同时“最好的”股票的表现在9个月里低于大市。这些研究得到的结果,即市场对信息做出完全的反应是缓慢的而不是迅速的,这就像朝着有效市场假说射出了另一支利箭。

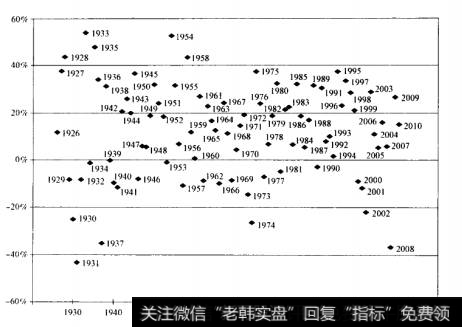

最后希勒争辩说:如果市场是有效的,当我们回观历史,股价在特定时期应该与我们通常所说的“理性的”价格相关联。为了证明这是正确的,他查阅了考虑股息支付的情形下的理性价格,该研究横跨了1871~1979年。

希勒创造的理性指数遵循一条平稳光滑的曲线。而实际市场指数在往后的一段时期内变化剧烈,高于或者低于该指数,呈现出强烈的反复变化(的状态)。希勒推断:“在过去的几个世纪股价反复,显得过于显著而不能将其归咎于对未来真实股息的新信息做出的反应。”简而言之,事实上长时期内市场并不能对信息做出反应,股价变动远远高于或低于被认定的水平。