还有一个源于代表性的有力的启发式偏差。我们在直觉上相信心理上的输人和输出应该密切相关。长期来看那些销售增长强劲(输人)的公司应该伴随收益和利润率的增长(输出)。我们相信持续的投人会比不持续的投入提供更大的预见性。比如,测试显示当一个学生已经获得了两个B之后,人们对他在将来再获得一个B的概率比曾经获得A和C的学生更高,尽管这种信念在统计学上没有被证实。将这翻译成股市术语就是,投资者对那些几年间收益增长稳定的处于10%的企业,比收益增长在同一时期为15%但波动性大的企业更有信心,比如第一年增长18%,第二年增长3%,第三年增长15%,等等。

这一发现的另一个直接用途是,投资者对一只价格上升的优质股票和价格下跌的劣质股票所抱有的态度相同。分析师、基金经理和经纪人址常被问到的问题是“如果股票真得那么好,为什么它还不上升”或者“如果逆向投资策略真得这么成功,为什么它现在不顶用了”。当然,答案是价值(输入)在很长一段时间内没有在价格(输出)上体现出来。在几十年内,逆向股票的表现优于大市,但这并不意味着它们不会在某一年或某些年中的表现低于大市。记住前面提到的回归均优。然而投资者常常要求即时的不准确的反馈,最终可能会犯下严重的错误。

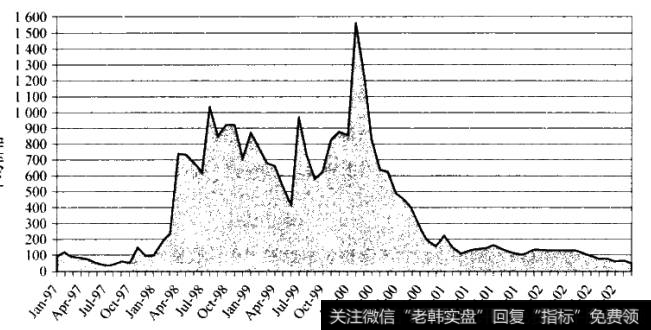

这种现象的另一个有趣的方面是投资者总是错误地对高额投人或产出抱有很大的信心。我们之前看到,20世纪90年代末的互联网股票被认为前景很诱人(输入),同时被惊人地不断高走的价格所证实(输出)。每个泡沫之中的公司强大的基本面与其高涨的股价相生相伴,就像20世纪90年代中期HMO的股价和1968年计算机软件股及1973年的医疗科技股的股价。快速成长的互联网公司和其曲棍状的股价图的强相关性非常好,投资者乐于将它们当做一个可信的预言来接受,但一代代的投资者都曾痛苦地学到,这种事情是不可持续的。

在每一次股灾和投资狂潮中,同样的想法都会出现。分析师和基金经理在股价下跌(输出)时。会回调收益的预期和展望(输人)。格雷厄姆和多德,两位机敏的市场诊断者,清楚看到了输人一愉出之间的关系。他们写道:“市场的一个必然的规则是,普通股估值的普遍理论与股票价格的变动水平紧密集合在一起。”

之前我们看到,即时成功的需求总是引导人们投资于当下赶潮流或时尚的公司,而不是投资于基本面好的公司。投资过程一旦被规划,就应该耐心实施。关注于投人和产出的短线投资者反对这一目标。问题并不像它表现出来的那么简单,研究表明商人和其他投资者痛恨不确定性。对于处在市场中的大部分人来说,快速的心理学判断所给出的输入-输出的匹配性,是成功投资所期望的条件。投资者从这种持续重复的启发式错误中获得优势,也是第四部分提出的投资策略的一个重要组成部分。这种行为的一致性将我们带到下一个心理学指导原则。

心理学指导原则6:别期望你在股市所采取的策略会带来快速的成功,给它足够的时间来实现目标。