其实,价值投资理念并非由巴菲特发明。早在50多年前,凯恩斯就已提出了这一基础概念,面巴菲特只是将此理论作最成功论释的实证人。从1995年起,由巴菲特主导的莱格。梅森共同基金(Leg Maon Focus Fund)成立,该共同基金操作15只股票。这也是巴菲特实际撵作的第一个共同基金。第一个共同基金是水杉基金。莱格.梅森共同基金的成立,给f投资经理人非常珍贵的操作价值投资组合的机会,但是,莱格。梅森共同基金经理人近10年来接触了各种不同层面的人,包括股东、财务顾问、分析师以及其他投资经理人和媒体等,通过与他们的交流,发现目前价值投资经理人的操作确实与当今业界的主流操作方式相去甚远,其最主要的原因就在于逻辑思考方式上的不同。

巴菲特学深的主要创建人之——蒙哥,通过全方位分析模式帮助莱格.梅森共同基金经理弄清楚了这种思考上的差异。1995 年,蒙哥在美国南加州大学商学院( University of Southerm Califonia School of Bueinens)吉尔福德,巴德科克教授( Prlesor Guilford Badock)的课堂上发表题为“ 投资专家的建议其实都是基本常识的一小部分:什么才是投资大智慧”(Inesment Experitise asa Subinision of Elementany, Worldly Wisdom)的演讲。对蒙哥而言,这是一次很有趣的演讲,因为它围绕着-个很重要的问题,即人们如何才能得到真正的智慧,也就是所谓的大智慧。蒙哥认为,若只是靠整理和引述资料和图表取得知识显然是不够的,真正的智慧在于了解这些事件和事件之间是如何相互影响、相互结合的。只有利用全方位的思考模式,累积相关的投资经验,投资人才能真正获得投资真经。蒙哥认为,投资人心中要有许多不同的并需加以整合的思考模式,如此才能获得全方位思考模式,进而建立起自已的投资组合。

要学习全方位思考模式,蒙哥认为首先要做到了解各种模式的长处和短处,而且必须跨越各个不同的领域去了解。他认为要成为一个成功的投资者,一定要具备多元化且全方位的思维方式。蒙哥指出:“由 于目前社会分工日益细化,反而对思想设限。例如,商科教授在课堂上绝对不讲物理学原理,而物理教师也不会提到生物学,生物老师不会提到数学,数学课也不可能教心理学。所以我们应该打破. 学科间的樊篱’,用全方位的思维将各种学科的理论整合起来一并加以考虑。”蒙哥表示:“人们的思考方式是有各种模式的。我们如果要比别人更有智慧,就要找到最基本有效的思考方式,因为它可以使我们考虑得更全面、更科学。”因此若要使价值投资更完善,就必须多方涉猎、整合各种观念和新知。比如,了解心理学的行为模式,可以保持良好的投资心态:学习统计学的概率,可以做到在投资组合中进行最佳的资金分配。总之,只有了解市场复杂的运作模式,投资者才会发现预测市场的未来走势是一件多么愚蠢的事情。

整个学习过程无须大费周章。蒙哥认为:“ 你只要掌握几个重要的观念就可以了,而不需要各种学科都精通。”这种训练有趣的地方在于,当我们整合分析各种思考模式,并发现它们的结果都指向同一个方向时,我们就知道该如何做了。

价值投资最重要的是挑选股票。在这条学习之路上,投资者并不孤单,因为我们可以遵循巴菲特选股原则,汲取蒙哥投资大师的智慧以及伯克希尔公司成功的经验。两位大师就是把自己的公司和团队称作“训练正确投资思考模式的教育机构”。通过他们教给投费大众重要而有效的投资观念。蒙研说:“伯克希尔——哈撒威公司其实是一个非常常传统的地方,传统并不意味着迁腐,我欣食的是那些直话在传统中的真理,从而去找到可能的投受行为模式。”如果投资者能遵循这个原则去投资,相信应该会有相当不错的报削。

巴菲特认为股票市场的价格需常是人无法理解的。如果他的看法是对的,那么用股票价格作为衡量公司经营业绩的唯一指标就是一件十分荒唐的事。然而多年来我们对此却已经习以为常,因为整个投资业都是以价格导向为主。如果某只股票价格上涨,大家就认为有利多清息出现;反之,如果股价下跌,就是利空将要发生:但如果结论是价格无法完全合理反映公同的经营实况,那我们根据价格上涨或下跌所作的决定会是完全正确的吗?

另一个愚昧无知的习惯,就是只用很短的时间来评估股票价格表现。巴菲特说:“我们不但错误地以价格作为衡量指标,而H也过F重视股票价格短线的波动,并且太快地就对股票价格波动作出自已的决定。”这种单纯以价格为导向、短线操作的思维方式是非常思蠢且错误百出的。可是这种思考方式却充斥在整个投资业界,有些人为了查询股票价格而天天打电话给营业员,甚至将其电话号码设定为快拨键。那些管理着上亿美元资产的基金经理人也随时准备在涨跌问进行买卖交易。基金经理人的投资组合周转率总是高得惊人,这些基金经理人满以为这就是他们天天应该做的事,令人匪夷所思的是,这些经理人常常告诫自己的客户要以平常心面对股票价格的波动状况,下跌时千万不要惊慌。他们甚至会寄信给客户,一再保证会赢利,客户不必装回基金。应该继续长期投资。可自己却在股票下跌时再也按榛不住。为什么他们说的和做的竞相差如此之大呢?

1997年,约瑟夫.诺西亚(Joseph Nocera)在《财富》杂志上刊登的一篇文章中指出,基金经理人常常建议客户采取“买进并持有”策略,可是自己却在投资组合中颊频买进卖出股票,两种策略有天壤之别,存在着明显的矛盾。为了说明基金经理人的这种双重标准,诺西亚特别引用了晨星公司的唐.菲利普(DonPillips)的话,“所有基金的实际操作方法和其经理人所告诉投资人的方法的确存在着很大的差异”。

简单地说,如果基金经理人对投资人的投资建议是买进并长期持有,为什么经理人自2却每年疯狂地买进卖出股票?诺西亚认为:“答案是,共同基金的特性迫使基金经理人无法不重视短期业绩,因为共同基金行业已经变成-个完全以价格衡量为标准、以短线操作成绩为目标的游戏行业。”

平心面论,现今的基金经理人确实背负了极大的压力,他们必须随时创造出短线操作的成绩,因为唯有在最短的时间里作出成绩来才是对客户投资最有吸引力的。一些著名报刊如《华尔街日报》( Wall Street Journal)和《巴伦》(Baron')每三个月公布一次共同基金季报排行榜,这使基金经理人的心理压力更为加重。三个月内操作成绩最好的基金会排在第一名, 并且接受理财评论家在电视或在报刊上的正面褒扬。同时,基金公司也会做-些营销广告来自吹自擂,以吸引新客户来投资他们的基金。当然, 投资人是不懂得什么叫做价值投资的,他们投资基金的唯-标准就是哪个基金能在最短的时间里为他们快速增加财富,他们就将资金投向谁。无疑,投资人会等着看排行榜中哪位基金经纪人手气最旺,他们中的很多人利用每一李度操作成绩的排行榜来区分谁是非凡的投资经理人,谁又不是。

这种专注于短明投资业绩的现象在共同基金业界非常普遍,但这种急功近利的想法和做法却又并非只存在于基金经理那里。事实上,整个市场压根儿就没有创设一个以长期绩效来评估基金经理人业绩优劣的环境,所有投资人都被传染上了这种投资思维模式。营销模式-旦成为定式,即便市场上出现另一种可以有效提升投资报酬率的方式和策略,而且这种方式和策略还是被时间和实践证明确实是可以产生高f一般报酬率的,市场包括基金经理在内的投资人仍会视而不见、充耳不闻。

1986年,哥伦比亚大学商学院校友同时也是美国信托基金操盘人尤金。谢安(V.EugeneShahan)针对巴菲特所说的“格雷厄姆和多德学派的超级投资人”写了一篇题为“短期操作成绩与价值导向的投资策略是否互相冲突?“(Are Shon- tem Peformance and Value Inestmen Manualy Exclsire?) 的文章,谢安在文章中向了一个我们现在经常间的问题:如何用短期操作成绩来衡量一名基金经理人的能力?

他在文章中提到:“除了巴菲特外,其他被巴菲特形容为技术超凡的超级投资人也都曾经有过短期成绩不佳的低潮期。”就如同投资理财版的龟免赛跑的故事一样,谢安表示:“投资人太过于计较短期成绩。虽然短线操作成绩可能令他们安心,但是他们却因小失大,放弃了更大的长期获利的机会,这不是财富人生的一大讽刺吗?而格雷厄姆和多德学派的超级投资人丰厚的投资回报完全不是靠追求短线成绩得来的。”他认为,如果依照目前衡量基金业绩的标准看,这些格雷厄姆和多德学派的赶)超级投资人当年将完全不会被投资人重视。

从表4-3中,我们也可以看到这五位超级的价值投资大师也曾经有过几个投资低潮的阶段,他们中只有巴菲特是一个例外。

管理宝柜基金有18年之久的凯恩斯操作成绩有三分之一时间是低于市场涨幅的,而且他在前3年的基金操作成绩都低于大盘涨幅18%之多(见表4-4和表4-5)。

相同情况也发生在水杉基金身上。在过去22年的操作中,有37%的时间他们的成绩比大盘表现差。就像凯恩斯一样,鲁安也有操作上不贖的阶段。鲁安表示:“在那几年我们曾被市场戏称为操作失败大王’。因为我们的成绩很差,而且曾经在水杉基金成立后连续4年的成绩低于标准普尔500股票价格指数的涨幅。”到1974年底,水杉基金的报酬率已远远比市场涨幅低36%。“我们那个时候躲在桌子底F不敢接听电话,摘不清这个风暴哪一天会结束。”还好,这个风暴终于结束了,到了1976年年底,水杉基金报酬率在过去5年半时间里的表现高于大盘涨幅约50%,到1978年,水杉基金报酬率高达220%,而标准普尔500股票价格指数在这-时期里却只增长了60%。

蒙哥也因为采用价值投资策略而必须面对股票价格上冲下洗的困境,在过去的19年里,蒙哥的成绩有36%的时间是低于大盘涨幅的。如同其他价值投资人一样,他也曾有过一连串霉运,从1972年到1974年,他的操作成绩低于大盘37%。

辛普森在他22年的投资操作过程中有4年的成绩是落后于大盘张幅的,占了全部投资时间的17%,他最差的一年操作成绩甚至低于大盘15%。

当我们把用电脑模拟出来的1987~196年股市所有的投资组合加以分析,意外地发现了一个相同的趋势(见表4-6)。

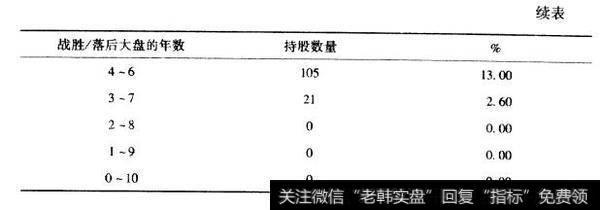

在这3000种、持有15只股票的投资组合中,有808种的投资组合10年报酬率战胜大盘。但在这808种组合中,却同样有将近97%的组合在10年中的报酬率都曾有几年无法战胜大盘的记录,分别有4年、5年、6年甚至7年的成绩落后于大盘的记录。

是否能够想象,在如今只注重-年短线操作成绩的投资环境里,凯恩斯、蒙哥、辛普森和鲁安如果从今天才开始他们的基金经理人的职业生涯,其结局将如何?很有可能他们会因为造成客户短期巨额亏损而被公司永远冰冻起来。然而值得争议的是,由于价值投资有可能婴容忍几年较差的报酬率,而投资的个人又要求短平快的投资结果,这就使得价值投资经理面临着一个二律背反的困境,即究竞如何用价格导向来衡量一名优秀投资经理人?他可能有一年或三年较差的成绩,但从一个较长的时期看却最终获得了比一般投资经理人 要卓越得多的成绩。或者他开始时较为顺风顺水,而到了后面遭逢一连串霉运, 最终可能又化险为夷,这是任何一个投资经理人都无法预料的。对这样的投资经理人又该如何评价呢?