熊市中,无论价格跌的多深,首先要把急于抄底的想法放弃。在公众中流行这样的说法,就是跌的越深,越应该抄底。这种基于情绪的判断属于赌博,那么哪此市场行为表明熊市终止了?熊市的终止过程从理论上讲是需求扩大后供应逐渐耗尽。从价量行为上讲,如图2-1所示,要经历4 个市场行为。他们分别是:初次支撑、恐慌抛售、自动反弹、二次测试。

触底的最初市场行为是初次支撑,它表明市场需求开始扩大,一部分主力看到价格进入价值区后,开始建仓。他们的行为会对其他主力产生影响。

恐慌抛售是指公众因恐惧造成的抛售行为。多数情况下是受市场的悲观情绪和消息影响,抛掉日渐亏损的股票,让自己的痛苦得以解脱。恐慌抛售产生真正持久的牛市市场,没有恐慌抛售产生的牛市不会持续太久。

自动反弹是继恐慌抛售之后的一正常市场行为,我们不必太在意。这里要提醒大家,不要在这里抄底。因为这个反弹经常是空头回补,上涨不会持续太久。

从理论上讲,二次测试是CM想知道市场E是否还有清仓行为,或者说市场上的供应是否恢复力量,使熊市继续。如果市场已经没有大型清仓行为,证明熊市终止。从价量关系上看,测试过程应该是大幅减小的蜡烛和成交量,这种行为使熊市终止的理论根据成立。

如图2-1所示,自动反弹后的走势是小碎步式下跌,伴随成交量递酸。这种行为表明熊市终止,因为像恐慌抛售那样的卖盘力度已经不存在,市场接下来会进入荡区,CM会在震荡区暗自吸筹。

一、初次支撑

在熊市中,有CM提前介入止价格下跌并提供了暂时的支撑。如果他们的目的是在反弹中逢高出货,那么这种阻止行为只是一个临时支撑;如果他们的目的是吸筹,他们不会逢高出货,反而会随着价格下跌继续收购。他们这种行为产生了熊市终止的第一个步骤:初次支撑。初次支撑是来自CM的需求进场,并阻止了价格下跌势头。虽然是暂时的,但是它有可能把市场带入吸筹阶段。初次支撑在图上有时不容易辨认,有时和恐慌抛售发生在一起。在实际操作中,理想状态不是很多,但是我们需要掌握的不是形态,而是原则。这种原则是本质,形态是表象。我们观察市场时,首先要从理论根据的角度观察走势,而不是盲目地依赖图形和指标。

能够抑制价格下跌的关键因素是需求扩大。在熊市中,如果没有看到需求进入任何系统、消息以及技术指标产生的抄底信号,都属于高风险指标。供过于求的背景必须转变为供求平衡和供不应求,熊市才能终止。而达到这一转变的最终力量是需求扩大。

在熊市当中,公众处于恐慌当中。因为他们在顶部(派发阶段)已经满仓,所以他们没有能力再买人而抑制价格的下跌。真正有能力接盘的只有CM,他们进场带来的需求才能使下跌停止。使市场从供过于求状态转为供求平衡,然后才有可能进人供不应求状态( 牛市形成)。初次供应在价量关系上的体现是:市场出现扩大成交量使下跌停止,初次支撑之前的熊市应该是持续而且无反抗(大的上涨)的下跌过程。

初次支撑之后,市场进人恐慌抛售,然后是自动反弹和二次测试。如果这四种行为全部清晰地出现在图上,我们判定熊市终止。

初次支撑有很多著名的例子。比如巴菲特的两次交易。第一次是2008金融危机那年9月,他斥资50亿美元以123美元/股买入盛的股票,当年高盛的股票从220美元/股一路跌下来。他的行为在股票市场中叫作初次支撑。巴菲特进场之后,高盛股票没有立刻起飞,反而继续大跌到50美元/股以下,这属于恐慌抛售,我们后面会详细解释。当时巴菲特进场之后,市场一片哗然,认为巴菲特犯了极大的错误。然而事实证明,巴菲特正是按照市场行为操作的。第二年高盛涨到了193美元/股。

最近的一次初次支撑的例子还是巴菲特的,他在2016年1月买入利浦66的股票(石油股),此时国际石油市场正处于熊市。他1月买入后,市场出现了初次支撑,在2月市场进人恐慌抛售阶段后,价格立刻起飞,到2016年3月,他已经有了每股10美元的利润(他拥有将近7400万股飞利浦66)。

二、 恐慌拋售和自动反弹

初次支撑之后的再次大跌是恐慌抛售。简单点说,就是价格跌到公众心理无法承受的情况下,无奈抛掉亏钱的筹码。其他原因还包括CM通过媒体不断制造悲观情绪,以及利用价格变化(长阴或者缓慢下跌)制造还会继续下跌的行情。恐慌抛售过程中,市场的供应来自公众的抛售,需求来自CM的接盘。市场上由CM主导的行为总是最有优势,所以这里的需求扩大对市场的影响要比供应大。市场上的股票从这里开始慢慢转移到CM手中。

公众对以下两种行情会感到忍慌: 一市场出现恐慌抛售现象;二是震仓。因为这两种现象都包含价格迅速大幅下跌,很多脆弱的公众心理上无法承受这种打击,导致慌乱地抛掉筹码。

无论是恐慌抛售还是超卖行情之后,价格都有个自动反弹行为。我们不必在意这个反弹,因为它不会持续很久。我们不能在这种来自于熊市的第一次反弹进场,因为我们还没有看到二次测试。只有二次测试,我们才能知道熊市是否停止。另外,恐慌抛售之后,走势也可能出现窄幅横盘行为,这种行为会导致熊市继续。

恐慌抛售之后,CM不会迅速让熊市转为牛市,更不会好心到让价格立刻回升,去帮助锁在顶部的公众解围。他们会人为地制造一种极其萧条的市场背景,而且这种萧条会延续很长时间。CM这样做的目的是让公众逐步因为恐慌和绝望而抛掉筹码,这样CM就可以买入多的低价股票。这个过程就是吸筹( 筑底过程)。

恐慌抛售的行为特点是超长阴线,伴随超高成交量。这种情况有时是一天,有时是持续几天。如果你没有看到这种价量行为,说明恐慌抛售还没出现。熊市不是一需求的努力就能停止,而是需要几次努力才能停止。

三、二次测试

自动反弹结束后,价格开始进入次测试过程。二次测试是决定熊市是否终止的关键一步。对二次测试的观察重点是供应是否出现。如果二次测试过程中价格波动和成交量与恐慌抛售相比都非常小,说明市场上的供应在减弱,这会导致熊市的停止,这种是成功的二次测试。否则,如果成交量在测试过程中继续扩大,说明市场上浮动供应还在,那样会导致价格突破支撑,然后熊市恢复。

如果二次测试中成交量依然大,但是低于忍慌抛售的成交量,这种也属于二次测试。在这种情况下,我们需要等待进一步的二次测试,直到发现供应已经耗尽。这时候我们才能说熊市已经终止。成功的二次测试可以告诉我们前面恐慌抛售所形成的支撑是安全的,一旦在后面的吸筹过程中出现急速跌破这个支撑,说明吸筹已经接近结束,因为那个急跌属于终极震仓,目的是扫清市场上最后一批浮动供应。

从另一个角度考虑,成功的二次测试是对恐慌抛售的确认,因为恐慌抛售首次出现后,我们不知道后面是否还有同样的情况出现,要得到答案,我们必须等待二次测试才能确认恐慌抛售或者清仓高潮是否结束。成功的二次测试是熊市停止的信号。

在看盘的时候,人们经常太注重眼前直观的走势图形或者某根蜡烛,这种做法又回到了表象交易。比如恐慌抛售之后,市场的背最是市场出现了大量需求。接下来我们要关注的是:需求必须保持优势,供应逐渐稀少。从量价上能够得出上述理论根据成立的结论,我们就可以抄底了。

四、第一阶段案例

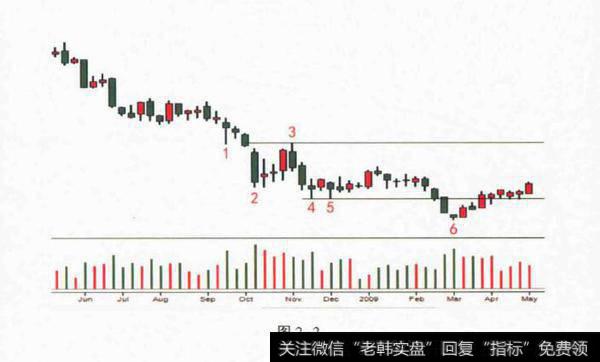

看下面的图2-2,价格到蜡烛2为止,市场是个持续的熊市。我们怎么知道它什么时候停止?

蜡烛1:它有两个特点值得关注:第一是收盘,下影线说明价格遇到买盘。第二是成交量扩大,结合下影线,此蜡烛说明买盘大幅增加。这种停止行为是初次支撑,说明有大资金开始试探市场,并暂时阻止了价格下跌。这种行为的形式和恐慌抛售相似,都是停止行为。

蜡烛2:初次支撑之后,价格出现大幅放量急跌现象,这是恐慌抛售。蜡烛2的超长阴线放量告诉我们,在公众恐慌抛售的同时,CM开始接盘。也可以说,来自CM的需求开始吸收来自公众的供应,我们暂时认为市场可能进入市。如果你想抄底,你的分析应该从这里开始,但是还没有到进场的时机,应该耐心等待二次测试给出的信息(确认熊市是否终止)。在熊市中,只要有恐慌抛售现象的出现,就意味着主力需求的进入。但我们不能指望每次恐慌抛售后,市场能够定转 为横盘或者上升趋势。有时恐慌抛售发生后,市场仍然继续下跌一段时间,然后反弹。我们更应该注重它发生的含义,而不是以一个固定的形态区看待它。

蜡烛3:恐慌抛售之后,价格出现自然回调。这里不能抄底,因为它不代表熊市结束或者牛市开始。

蜡烛4:这是二测试。成功的二次测试是蜡烛和成交量都必须小,这样才表示熊市暂时中止。但是蜡烛4不是这种情况,它的成交量非常大,说明测试过程中市面上的股票供应还很多,证明熊市没有终止。

蜡烛5:这是再次测试市场上浮动供应是否耗尽。我们发现这次测试成交量已经开始减少,说明股票供应开始减少,这是熊市接近停止的信号。

蜡烛6:这是震仓。CM这样做的目的是扫清底部的股票供应(那些还在死扛的公众),准备允许市场进入牛市。震仓是第二种能够使公众产生恐慌的现象。产生震仓的原因是二次测试之后反弹无力,这种现象会导致震仓或者熊市继续。