经济周期

每一个上第一堂经济学课的学生都会被灌输这样一个信条—经济学的目标是研究资源配置。谁知从这一刻开始大家就已经误入歧途了,正是从资源配置这个目标出发,大家都开始了对那些“假大空”问题的思考:帕累托最优、公共物品、外部效应、垄断与管制当大家步入社会就会发现,这些所谓的经济学不能为我们从市场赚得一分钱,所谓的经济学实际上非常不“经济”,投入与产出严重不对等。搞企业的人想知道产品需求的增长能否持续,搞金融的人想知道市场的下一步走向,普通百姓想知道通胀会持续多久,股票投资者想知道如何规避熊市风险,这些问题都和一个现象密切相关,这个现象就是经济周期。可惜的是,我们的商学院都只会按照高等教育司的指导安排教学计划,那些对除未来的总理之外的其他人没有半点用处的“假大空”命题充斥学生们的头脑,而真正实用的经济周期知识却根本得不到普及,经济周期理论成了类似九阴真经、乾坤大挪移这样的武功秘籍,似乎只有江湖怪客才会修炼。

大部分的普通投资者头脑中连经济周期的概念都没有,金融机构也是如此,理论知识的贫乏和对眼前利润的疯狂追求使得信托公司、商业银行这些所谓的专业金融机构也成了十足害人的主。他们在红酒和白酒最贵的时候发酒类信托;在黄金最贵、最火的时候推出名目繁多的黄金投资品种,包括黄金自动售卖机;在通胀的顶峰时刻推出矿产如煤矿一类的信托和理财产品,对新发行的企业债券不问环境因素照单全收,然后公式化地告诉投资者有风险但会有高收益,只要找一台放音机就能代替这些机构的全部风险提示工作。电视上专家们会说投资者要看理财产品的说明书云云,但这些专家自己看过吗?这些说明书上都是“股权投资不超70%、债券投资不超90%、现金不超90%”这样的语句,写了等于没写,金融机构从法律上保护自己可精到家了。如果产品亏了,你可能从他们的说明书判断他们违规吗?金融机构就差没写成“股权投资不超100%、债券投资不超100%、现金不超100%”了。金融机构在设计产品时只考虑一件事,就是什么产品能在短期产生最多利润就上什么。至于那些对经济周期因素考虑不周的投资决定,其结果就是资产价值被接下来的危机和紧缩所吞没,个人投资者资产减值严重,企业投资项目因资金链断裂而中止。

无论是经济周期理论,还是股市牛熊规律,都属于实证知识。财经名人和经济学家一天到晚唠叨的制度如何改革、政策如何修订市场化程度如何提高、货币如何国际化等问题则属于规范性知识。规范性知识与投资者个人赚钱与否是没有关系的。无论主席和总理如何用心良苦(假设他们是用心良苦的),股市还是有它自己丰富的生活,它所固有的涨跌规律是不会因为官员和财经名人的关心而改变的。个人投资者真正需要做的是从实证方法出发去把握这些固有规律,只有实证的知识才是对我们实用的知识,至于规范建议,还是留给好事者去热烈讨论吧。2013年的诺贝尔经济学奖全部颁给了从事资产价格实证研究的金融学家,他们的研究领域正是股票市场的价格波动规律。诺贝尔经济学奖颁发给金融学家的情况很少,而这次又全都颁给从事资产价格实证研究的金融学家,这说明了我对实证知识的强调所言不虚。

那么如何进行“实证”与“规范”的区分呢?美国著名经济学家、货币学派的旗手弗里德曼教授在《实证经济学方法论》的开篇引用了约翰·梅纳德·凯恩斯的父亲约翰·内维尔·凯恩斯的重要观点:“实证科学是讨论“是什么’这类问题的一套有系统的知识体系;而规范科学(或规制科学)则是讨论‘应该是什么’这类问题的知识体系。”因此判断是实证还是规范的标准就是“是什么”和“应该是什么”的区别。作为普通人,我们既不是总理或省长,也不是服务政府的学者或教授,像资源如何分配、政策如何制定这类“应该是什么”的命题与我们的投资毫无关系。规范性的命题甚至都不必出现在投资者的知识体系里,投资者需要关心的问题是“是什么”,而不是“应该是什么”。而经济周期理论就不偏不倚地属于实证性知识体系。

辨别和划分经济周期,最直观的方法是观察连续变动的宏观经济指标。投资者可以从各类财经网站、国家统计局网站、人民银行网站下载各种经济指标数据。人民银行公布的数据不能进行条件查询,只能复制每一年报告表上的数据并粘贴到本地,虽然如此麻烦,但某些分析所需要的数据只能找人民银行网站,如基础货币数据(基础货币=银行准备金+流通中货币)只在央行的资产负债表中。幸运的是,一般而言财经网站或综合网站财经频道所提供的数据已经足够多。

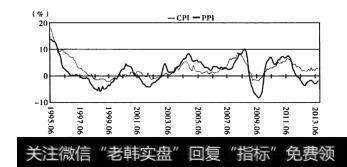

将下载的指标数据保存为 EXCEL文件并进行必要的整理,如表1-1(此处只摘录1994.01-1996.06的数据),再用 EXCEL程序画出这些指标二十年来连续变动的曲线图,如图1-1所示。

表1-1宏观经济指标数据

图1-1CP和PP同比指数

通过图1-1可以看到CP和PPI价格指数呈现周期性波动,CPI是居民消费价格指数,PPI是工业生产者价格指数。概括而言,经济周期包含了六个阶段,依次是复苏、扩张、峰顶、危机、紧缩、谷底阶段,如图1-2所示。通常的经济周期定义是指产出增长率、价格指数、就业水平的周期性波动现象。注意,从定义来看,经济周期还仅仅停留在现象层面,还未包含什么理论。我将会在本书第2章中,从供求模型和均衡原理这套“公理系统”出发,推导出周期过程,也就是说“公理系统”与周期过程构成因果关系,这样经济周期就不仅仅是现象,而可以称为经济周期理论了。第2章的论证过程也会清楚表明,有些人将经济周期划分为四个阶段是错误的。

图1-2经济周期的六个阶段(价格指数或产出增长率)

美国国民经济研究局成立于1920年,这是世界顶级的经济研究机构,现今所有实行市场经济的国家都使用该机构所公布的一套经济统计指标,作为测量经济周期的工具和经济管理工作的基础,这当中也包括中国。这个统计体系的主要部分是由一位在美国国民经济研究局工作的俄裔经济学家—库兹涅茨依据凯恩斯的经济理论所建立,可以说库兹涅茨为凯恩斯理论上升为正统理论立下了汗马功劳,从此以后,经济学家都只能生活在凯恩斯的语言系统里。(弗里德曼说“从这个意义上说,我们都是凯恩斯主义者”。)这个统计指标体系发展到现在,包含了领先指标组、同步指标组、落后指标组在内的数十个指标。

弗里德曼和施瓦茨合著的《美国货币史》也起源于他们在国民经济研究局的研究项目,也正是这部著作使弗里德曼成为对抗凯恩斯理论的学界领袖。不过我们在研究经济周期时,不用太在意凯恩斯和弗里德曼的理论之争,较早系统地论述经济周期理论并且有说服力的是奥地利学派,米塞斯等人在大萧条发生前两年就预测说崩盘必然发生。奥地利学派通过他们务实的货币研究和生产过程研究提出了投资过度论,但在如何对待大萧条的问题上,奥地利学派的无为主张完败于凯恩斯的主动干预政策,他们对垒的舞台在伦敦,但是伦敦政治经济学院的经济学系主任莱昂内尔·罗宾逊(不是剑桥的琼·罗宾逊)在晚年回忆录中,对于他自己邀请哈耶克到伦敦对抗凯恩斯的一段历史深表后悔。或许奥地利学派的真正问题在于他们将任务交到了欠缺变通和脱离下层人民的哈耶克身上。凯恩斯的真正魅力在于他能够根据现实情况不断调整自己的理论和主张,同时将就业问题和生存问题放在了最重要的位置。

还有非常特别的一点,凯恩斯热衷股票投资,并且大量投资艺术品,他是剑桥大学国王学院和一家大型保险公司的投资总监。更早之前的英国经济学家大卫·李嘉图也是债券市场的领袖人物(当时还没有股票),据说他所领导的财团甚至能在债券承销中击败罗斯柴尔德家族银行(由于宋鸿兵先生的杰出工作,这里就不用再说明罗斯柴尔德家族的来历了)。他们两人是最富有的经济学家,并且都做出了伟大的成就,他们的经历似乎在表示,不炒股的经济学家不是好经济学家。

但是,研究经济周期最重要的是充分发挥方法论的优势,不要受这个理论或那个理论的约束。凯恩斯和著名的美国货币经济学家欧文·费雪都在1929年的大崩盘中遭受了巨大损失,费雪更是因为杠杆融资而欠下了巨债(因此大家不要轻易进行融资交易)。约瑟夫肯尼迪(美国总统约翰·肯尼迪的父亲)是在大崩盘前及时从股市中脱身的投资者之一,他说:“如果连擦鞋匠都在买股票,我就不想再待在里面了。”投资传奇人物伯纳德·巴鲁克在回忆录中写道:“我的厨师也在经纪人那里开设了一个账户,他每天都打开报纸金融版查看股票的涨跌。任何市场的历史一从产生开始—都是一部极其惊险的价格上涨和下跌相互交替的发展史。”因此他在正确估计了形势后及时退出股市,避开了大崩盘。费雪的早期好朋友巴布森也从股市全身而退,巴布森认为经济周期是必然存在的,费雪则宣称经济周期已经被中央银行制度消灭了,美联储建立的初衷正是为了应对金融危机。这种比较表明,再权威、能量再大的机构也不能阻挡经济周期的威力。

经济学的经典著作鲜有专门谈论经济周期的,一个原因是大教授们通常关心规范性的命题较多,他们的目标是希望改造世界;另个原因是瓦尔拉斯一般均衡模型指出经济能够自动调节并达到最优,而经济周期现象中产出增长率和价格的大幅波动是与一般均衡模型的结论相矛盾的,古典均衡模型认为市场会保持原有的均衡状态。一般均衡模型的高度数学化为经济学披上了科学的外衣,所以经济学家群体为了科学之名而共同支持一般均衡模型,凯恩斯说道:“经济学家们处在对自动调节的均衡理论的顶礼膜拜中。”在1936年发表《就业、利息与货币通论》(以下简称《通论》)之后,凯恩斯被认为开创了宏观经济学。诚然,凯恩斯理论的不少部分是正确的,如需求不足论。在经济衰退成为事实后,总需求毫无疑问是不足的(这与在经济过热时期投资是过度的并无矛盾),在这种情况下经济也无法自动达到要素充分利用状态。将需求作为经济增长的第一动因是企业家和政府的共识和“经验直觉”,在他们看来这是不证自明的定律,国家之间为了争夺需求(市场)甚至不惜开展贸易战、货币战、军事战争,只有脱离现实的萨伊支持者们才会争辩供给和需求谁更重要的问题。但《通论》的中心主题并不是经济周期,而是研究如何通过干预摆脱萧条,整个体系是围绕如何创造需求来展开的。被人诟病最多的还有书中晦涩的语言和深奥的微积分。

《通论》绝对不是我们普通人认识经济周期的合适的知识体系,那个与事实严重不符的“l=S”恒等式(投资等于储蓄)不知误导了多少人的心智,凯恩斯把收入定义为消费加投资,把储蓄定义为收入减去消费,所以企业的所有投资支出都被等同于储蓄,因此,Ⅰ=S"是同义反复而不是客观规律。由此可知,储蓄中的大部分是企业部门自身的资金循环和信贷扩张,只有部分是真实储蓄(压抑消费的结果)。大量投资必然造成高储蓄率,因此对中国而言,消费占GDP比重的增长空间比经济学家们所宣称的要低得多。将同义反复与事实混为一谈使这种理论就像中听不中用的屠龙术。

相比之下,出版于1937年的戈特弗里德·哈伯勒的《繁荣与萧条》一书则是一部务实的经验之作。该书出自联合国关于经济周期的研究项目,书中这样描述经济周期中的总量关系:“实际投资不一定与储蓄相等,处于扩张过程时,投资量总是大于储蓄量,为期间的超过额供应资金的就是通货膨胀(信贷扩张)……储蓄和通货膨胀是可投资金供应方面的两个不同来源,由此意味着储蓄和投资是不相均等的。”哈伯勒总结了在凯恩斯之前的纯货币论、投资过度论、消费不足论等各个流派关于经济周期的理论和见解,并在此基础上取各家之长进行归纳和综合,给出他本人关于经济周期的综合论述。他着重论述了经济周期扩张阶段和收缩阶段经济因素之间相互加强的累积性过程,价格与投资之间、消费与投资之间等多个方面都存在这种相互加强的关系,这种累积性的过程就是趋势,趋势的交替发展就构成了周期。“紧缩过程跟扩张过程一样,也是累积性的,自行加强的”,这些描述几乎与索罗斯对反身性过程的描述如出辙,如果索罗斯在写他的代表作之前读过哈伯勒的这部著作,很可能就不会创造出“反身性”这个概念了。当然,随着时代进步,尤其是金融业的迅猛发展,索罗斯为这种相互加强的累积性机制找到了新的应用舞台——从股票到外汇等。

我认为,一种现实的经济周期理论才是真正的宏观经济学,才是对普通老百姓和普通投资者、企业家有用的、实用的经济学。