无论是股票市场、期货市场还是外汇市场,趋势性走势经常呈现三阶段特征,这点无论是在道氏理论还是日本酒田战法中都有所体现。

道氏理论认为,无论是上涨趋势还是下跌趋势都分为三个阶段。上升趋势是一种整体性的上涨走势,其中夹杂次级的折返走势,平均的持续期间长于两年。在此期间,由于经济情况好转与投机活动转盛,所以投资性与投机性的需求增加,并因此推高股票价格。当然,道氏理论关于股票,上涨趋势三阶段的观点往往也可以用在外汇走势上,不过这要从日线上去观察。

在股票市场中上升趋势分为三个阶段:第一阶段,人们对于未来的景气恢复信心;第二阶段,股票对于已知的公司盈余改善产生反应;第三阶段,投机热潮转炽而股价显著上涨,这一个阶段的股价上涨是基于狂热的情绪。上升趋势的特色是所有主要指数都持续共同走高,拉回走势不会跌破前一个次级折返走势的低点,然后再继续上涨而创新高价。在次级的折返走势中,指数不会同时跌破先前的重要低点。

道氏理论认为,股票的上涨趋势具有以下重要特质:第一个特征是由前一个下跌趋势的低点起算,上升趋势的价格涨幅平均为77.5%。第二个特征是上升趋势的期间长度平均数为两年四个月。历史上的所有的上升趋势中,75%的期间长度超过657天(1.8年),67%介于1.8-4.1年。第三个特征是上升趋势的开始以及下跌趋势最后一波的次级折返走势,两者之间几乎无法区别,唯有等待时间确认。第四个特征是上升趋势的次级折返走势,跌势通常较先前与随后的涨势剧烈。另外,折返走势开始的成交量通常相当大,但低点的成交量则偏低。第五个特征是上升趋势的确认日,是所有指数都向上突破下跌趋势前一个修正走势的高点,并持续向上挺升的日子。

道氏理论也将下跌趋势分为三个阶段,下跌趋势是长期向下的走势,其间夹杂着重要的反弹。它来自各种不利的经济因素,唯有股票价格充分反映可能出现的最糟情况后这种走势才会结束。第一阶段股票市场参与者不再期待股票可以维持高位的价格;第二阶段的卖压是反映经济状况与企业盈余的衰退;第三阶段是来自健全股票的失望性卖压,不论价值如何,许多交易者急于求现至少一部分的股票。“重要的反弹”(次级的修正走势)是下跌趋势的特色,但是指数都绝对不会穿越多头市场的顶部,也不会穿越前一个中期走势的高点。

雷亚列举了下跌趋势的某些特质:第一个特征是由前一个上升趋势的高点起算,下跌趋势跌幅的平均数为29.4%,其中75%的跌幅介于20.4%-47.1%。

第二个特征是下跌趋势持续期限的平均数是1.1年,其中75%的期间介于0.8-2.8年。

第三个特征是下跌趋势开始时,随后通常会以偏低的成交量“试探”前一个多头市场的高点,接着出现大量急跌的走势。所谓“试探”是指价格接近而绝对不会穿越前一个高点。“试探”期间,成交量偏低显示信心减退,很容易演变为“不再期待股票可以维持过度膨胀的价格”。

第四个特征是经过一段相当程度的下跌之后,突然会出现急速上涨的次级折返走势,接着便形成小幅盘整而成交量缩小的走势,但最后仍将下滑至新的低点。

第五个特征是下跌趋势的确认日,是指市场指数向下突破上升趋势最近一个修正低点的日期。

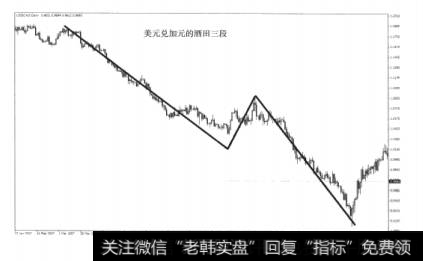

第六个特征是下跌趋势的中期反弹,通常都呈现“V”字形,其中低价的成交量偏高,而高价的成交量偏低。下跌趋势行情末期,市场对于进一步的利空消息与悲观论调已经产生了免疫力。然而,在严重挫折之后,股价也似乎丧失了反弹的能力,种种征兆都显示,市场已性头寸。酒田战法其实也有所谓的三段论,其提法也与道氏理论类似,但是却很少为当今交易界的人所了解,其核心思想是一波走势至少会存在两波正向和一波反向的走势(图12-1和图12-2)。

图12-1酒田战法三段论模型

图12-2美元兑加元下跌走势的酒田三段