目前,证券市场上的主要机构投资者为证券投资基金、社保基金、证券公司、QFI1、企业年金和保险机构共六类,证券投资基金无疑是这些机构中最具实力的,对我国这样一个资金推动型的证券市场而言,基金重仓股无疑是我们最需要关注的重点。

QFI1作为近期新兴的机构投资者,虽然从绝对资金量上在各类机构中所占比例并不大,但由于其独特的外资背景,成熟的投资理念,QFII重仓股也将是我们机构重仓股研究的重点。

机构重仓股何以出牛股?

我们以基金持股为例来说明这一问题。有资料显示,根据最先公布2000年中报的23家证券投资基金的持股明细统计,截止到2000年的6月30日,基金共持有373只股票。

在373只股票中, 107只股票(占总数的28.69%)被证券投资基金持有股数占可流通股(包括冻结未上市股票)比例高于10%,其中更有38只股票被持比例高于20%,通海高科被基金持股数占流通股比例最高,达59.5%,该股共被5只基金持有,其中有4家基金以战略投资人身份申购。

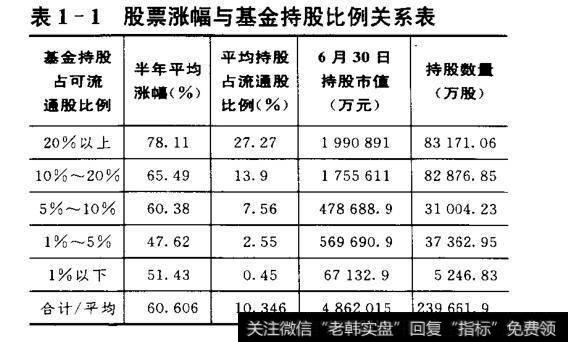

值得注意的是,基金持股比例与股票涨幅有明显的相关性。将投资基金持股占可流通股比例分为20%以上、10%~20%.5%~10%,1%~5%和1%以下5个区间。持股比例高于20%的38只股票中,除当年新股外平均涨幅为78.112%,列5个区间平均涨幅最高,其余几个区间内的股票平均涨幅分别为65.49%,60.38%,47.62%和51.43%,随着基金持仓比例的下降亦呈递减趋势。

在373只股票中,只有6只股票股价下跌,它们是PT红光(600083)、重庆啤酒(600132)、西飞国际(000768)、浦发银行(60000)、永安林业(000663)及福田股份(600166),跌幅分别为11.02%.7.03%、6.95 %.4. 85%,3.74%和2.08%,除重庆啤酒被基金持股比例在10%以上之外,其余5只股票被基金持股占可流通股比例均在5%以下。(见表1-1)

这说明,基金持股比例与股票涨幅高度相关,基金重仓股中容易产生黑马。有关实证研究也表明,基金的持股介入程度与个股的涨幅呈高度正相关关系,虽然有些介入是被动的而有些介入是主动的。

“6-24"行情,由于重大消息出台的突然性,曾使各大基金管理公司措手不及,于是在仓促之间大量买入了业绩好、质地不错同时市盈率也比较低的银行、钢铁、石化等大盘股。

可以看到,2002年6月24日以后,在大多数个股开始下跌的时候,当时以马钢股份为代表的钢铁股、以深发展为代表的银行股,仍出现了连续大涨走势,这正是当初这些基金的强制拉高建仓行为。

而在“6- 24"行情中基金大量买入的大盘股,后来发现正是它们在其后倡导的“价值投资“这类个股的最初一次大规模建仓。

正是由于基金在这些原本大多被市场认为是垃圾类个股上的大量建仓,才在很大程度上造就了其后在漫漫熊市中连续逆势走强的“五朵金花“行情,这是一种很典型的由于基金被动介入而造就大牛股的例子。

2004年上市的中小板龙头苏宁电器,则是基金主动介入比较典型的例子。该股开盘第一笔的成交量即达到172.55万股,换手率高达4.31%,5分钟与15分钟的换手率也分别达到37.77%与50.06%,非常惊人。

在当时高价股普遍不被看好的市场背景下,显然是该股优良的质地和高成长特性吸引了基金等主流投资机构的强力介苏宁电器首日交易的公开信息,也非常清楚地证实了上述判断。该股首日交易换手率即高达81.28%,在总共成交的6.34亿元中,通过招商证券等专用席位买入的基金资金,仅从反映出来的4家席位中,就高达1.14亿元,这是非常惊人的。