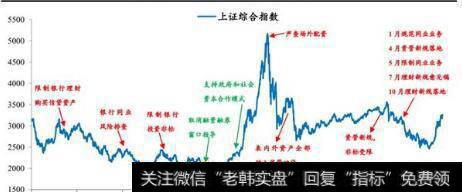

影子银行规模与流动性、监管政策密切相关:流动性不足、监管政策放松,则影子银行扩张,流动性充裕、监管政策收紧,则影子银行收缩。传统的货币创造渠道央行和商业银行都处于监管可控的范围,而影子银行扩张大多脱离监管,且存在杠杆较高、期限错配等风险,因此一旦出现流动性紧张或信用暴露则会带来不可估量的风险。故影子银行规模与流动性和监管政策密切相关:2008-2011年,政策对银信合作从认可到严监管,促进影子银行大起大落;2012-2016年,货币宽松、非银监管放松,支撑券商资管、银行同业等多通道渠道发展,再次带动影子银行扩张;而2017年至今,流动性合理充裕,金融去杠杆叠加资管新规出台,影子银行监管趋严,规模大幅收缩。

影子银行削弱货币政策效果、拉长信用中介链条,降低货币供应量的可控性。影子银行对货币传导的影响具有多面性,其一,影子银行存在像传统银行一样的信用创造机制,但影子银行脱离监管,使得社会货币供应总量存在“漏出”,聚集风险;其二,影子银行通过银信、银证、银基等合作实现信用创造,拉长了信用中介链条,使货币政策传导中出现更多不确定性和难以控制的风险;其三,影子银行的信用创造扩大了信贷规模,降低了货币供应量的可测性、可控性和最终目标的实现。因此,影子银行的存在会使央行货币政策操作与实际效果产生一定的偏差,削弱货币政策效果。

影子银行大多投向信贷限制领域,对民营经济、小微企业、房地产行业的影响较大。影子银行资金大多投向信贷难以直达的领域,包括地方融资平台、房地产行业、民企和小微企业等。由于该类平台难以从银行获得充足的贷款,一旦影子银行监管收紧,将面临融资难、融资贵的问题,资金成本推高,导致恶性循环;但如果影子银行过度放宽,该类平台由于风险较高,又容易滋生信用风险。因此,影子银行监管的松紧与政策对实体经济的支持力度密切相关,影子银行松,则对民企、房地产、地方融资平台支持力度大,影子银行紧,则对民企、房地产、地方融资平台等支持力度小。

全面客观看待影子银行发展的利弊。中国是信贷主导的中介模式,影子银行是传统金融的补充,其风险在于产品设计不合理带来的流动性风险、期限错配风险和收益错配风险,以及参与主体中的过剩产业、房地产产业、地方融资平台等顺周期行业所带来的信用风险。但是也要看到,影子银行发展客观上缓解了金融系统长期存在的中小微企业融资难贵问题,完善了信贷市场发展。未来,在守住金融系统风险时,加强监管和制度约束,引导影子银行向合规、健康、可持续的方向发展。