再读期货兵法会引发什么样的思考?

再读“歼敌之法”——怎样保护我们的趋势

期货市场有震荡和趋势行情,而且这两种行情夹杂在一起,交替出现。

在一个不成熟的市场中,趋势占据市场80%的时间,震荡占据20%。

在一个成熟的市场中,相反,趋势占据20%的时间,震荡占据80%。

我们虽然知道追逐趋势是我们获利的途径,但是两大问题使我们困扰:

1.趋势当中有过大回撤怎么办?

2. 连续遇到假突破怎么办?

在交易中,我们知道,如果趋势中被洗盘出局,再追高的话,风险会很大。

我们也知道,如果遇到连续多次的假突破,资金的回撤会比较大,使得我们无法继续坚持下去,去追逐真正正确的行情。怎么办呢?

我们可以在追逐趋势的同时,找到该品种相关的、趋势较弱的品种,用以回避趋势中的回调。

我们同样可以在行情震荡、趋势不明朗的时候,在追逐突破的同时,反向操作趋势性较弱的品种,回避假突破的行情。

再读“进退之法”——连续亏损时最见功底

没有“止损”、止赢”的概念,只有“进场”和“退场”区别。这是《期货兵法》给我们经典提示。

但是,在实际操作中,一种交易方法之前一直效果良好,但是从某个时候开始,遇到连续回撤,是应该继续坚持,还是改变策略?

2011年下半年开始,期货市场遭遇了比较罕见的胶着盘整行情,之前追踪趋势的交易方法,在这个时间段都会遇到连续亏损。

当然,按《期货兵法》的“市场源动力”理论来说,市场不可能永远盘整,否则市场将失去其存在价值。但是盘整的时间如果长达几个月,甚至一年半载,对于很多急功近利的交易方法来说,就会产生巨大的回撤。如果-一次亏损会亏损掉总资金的1%,连续20次亏损就会达到20%的风险边界。但是在行情胶着的时候,有时候系统会连续亏损几十甚至上百次。

我们在选择交易员做资产管理的时候,并不是简单看其盈利的时候多么风光。我更关注的是,在其交易最不顺的时期,他是如何解决问题。连续回撒了之后,是连续加码,捍卫系统,还是认输逃跑?

这个资金曲线,是一位程序化交易客户的账户净值。在交易系统刚开始启用的时候,账户进展比较顺利,但是随后出现了连续回撤,交易员相信系统的科学性,坚持用较大头寸操作,结果账户越亏越多,最终接近亏光。

且不论你用的系统是不是一个好系统,即使是一个好系统,出现了让你意料之外的结果,我们能做的,就是碱仓、休息。可能,我们错过了一次扳回所有亏损的机会,但是,我们能够活下来,看着系统又问到正常的轨道。

再读“调遣之法”——和讯收益率的思维哲学

在《期货兵法》中比较了三种资金增长模式,单利、复利以及基于风险控制下的复利。

在投资中,你如果用1万元,做到了2万元,你是应该加大投人,还是应该将1万的利润出金?

我们先看看在和讯期货大赛中的核心指标——和讯收益率的算法。

和讯收益率=累计盈亏/max (当日期初权益+当日入金)

即:一段时间的和讯收益率等于这段时间内累计的平仓盈亏加上浮动盈亏,除以这段时间内每天起初权益加上当日人金的最大值。

这种算法的核心意义在于,投资者在市场取得的真实回报率是基于其在期货市场能付出的最大成本,能够积极规避选手通过频繁出人金改变实际收益率的情况,适用于资管业务人才的选拨。

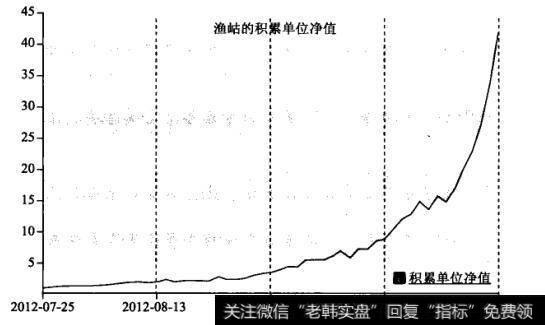

传统的净值算法,是每天累计收益率。比如第一天我用1万赚了1万,净值从1变成2,第二天我出金1万,不操作,到了第三天,我仍然是用1万赚了1万,这个时候净值就变成了4。如果你能持续盈利,而即使每次不扩大资金,但是你的净值也会飞快增长,而且越到后面越是恐怖,“神话”由此产生。如图:

和讯收益率的算法,强调的是,你在盈利的同时,也在加大你的资本,所以,每次盈利之后的资金量,是你用来盈利或亏损的基础。所以,如果你每天盈利的金额相等,你的资金曲线将是- -条直线。如图:

在不出金的情况下,无论你赚了多少钱,你的账户收益都不可能超过100%。比如1万做到100万。和讯收益率为99/100=99%,而不是大家想象的100倍。

在市场中盈利之后,应该阶段性出金,将盈利兑现,才是真正从市场中盈利。这个,是和讯收益率的核心理念。

再读“行军之法”——新形势下的交易频率选择

做长线还是做短线?《期货兵法》给我们的答案是,交给市场去决定。

中国市场正面临着从不成熟市场转向成熟市场的关键时期,市场生态在发生变化,其市场特点也就在发生变化。

简单来说,市场的变化有以下特点:

1.短线波动越来越随机。这个特点来源于专业机构增多,机构不可能轻易使用追涨杀跌操作模式,更多的是逆短线波动交易。

2.波段长度相对较短。市场主力在趋势行情的默契会越来越差,因为最后离场的人获利最少或损失最大,所以行情会提前结束。

3.品种大部分时候相关度降低。对冲基金的盛行,会使得在不同品种间采取相反的操作模式,使得品种高相关地齐涨齐跌概率降低。

4.大趋势行情出现概率变小。大部分时间机构在获取品种分化收益与杂波收益。

5. 大趋势如果真的出现,会速度极快,幅度极大。如果这样的行情出现,机构将成为亏损的主角,砍仓力量会使得行情瞬间产生巨大波动。

由此可见,普通客户在市场上的交易频率选择,如果不是特别有交易天赋的“炒手”级客户,建议还是拉长交易周期,避免被行情短期无序波动频繁洗盘。

而操作长线的话,客户选择一个好的时间,比选择-个好的方向更重要。如果在趋势末期或者震荡初期进场,其时间成本和亏损风险极大;而在趋势初期介人,则风险最小。所以,未来,“择时”七“择方向”更重要。

再读“持久之法”一一资管业务的交易模式

期货资管时代,对于散户和机构的持仓偏好,是有巨大差别的。

我们之前说了,对于散户来说,未来,“择时”比“择方向”更重要。即,不需要每天待在市场上,需要耐心等待合适的介人时机。

而对于机构,第一,资金闲置就是巨大的浪费和损失;第二,需要争取到市场尽量多的机会;第三,由于资金多,能够通过各种模式规避市场风险。所以,要尽可能地持久持仓,长期留在市场上。

而持久持仓,又不能频繁更换持仓方向,则交易中,对冲套利的方式就必然要占相当大的部分。

《期货兵法》里所讲述的道理,前提在于市场品种还不多,把握每一个交易机会很重要,宁可做错,不可错过。

在未来的市场发展历程中,我们可以看到的现象是,期货新品种不断_上市,新的交易工具( 如期权)将不断推出,那个时候,机会的数量不再稀缺。机会的质量才是我们需要关注的内容。

再读“谋攻之法”——参与者效应与观测者效应

近两年,程序化交易的发展已经达到泛濫的地步,随便一个投资者,开口就是我有N套了不得的交易系统。

但是问题来了。大家都用交易系统,能否改变市场的盈亏比例?

很多程序化交易系统,在测试的时候,系统表现极其稳定,曲线基本不回撤。但是到了实盘使用的时候,效果大相径庭,甚至亏损严重。

关于这方面的问题,其实我们已经谈了很多,比如测试的优选性质,参数的过度优化,阶段行情的过度拟合,测试方式的不科学性等。

这里还要补充一个“参与者效应”问题。

中国有句古话“当局者迷,旁观者清”,说的就是道理。当你是一个观测者的时候,你的行为、意念并不会对棋局(行情)构成影响,所以能够找到解决问题的合理途径;但是当你人局了,你的行为和意念就会对棋局(行情)构成影响,棋局(行情)反过来也会根据你的变化而产生相应变化,导致原先设想的方法失控。

举个例子,2004年,橡胶从6000元/吨开始上涨,最高接近30000元/吨。很多人感慨,如果我当时买进去,用均线作参考,我们就可以赚几百倍,几十化.....

而实际上,当时橡胶主力合约的成交量不过3000手/天。市场生态极其简单,行情才可以轻松上涨。多头总共盈利3亿,空头总共亏损3亿。如果当时“你”也买进去了,比如买了1000手,市场就没有“另外的3亿” 亏给你,所以行情很可能就涨不起来了。

所以程序化交易之所以难以找到永远赚钱的“圣杯”,是因为只要有“圣杯”,就会破坏市场生态,摧毁市场,所以“圣杯”就不会存在。

在我们设计交易系统的时候,要注意交易逻辑的必然性和偶然性问题,也要注意对生态的千扰,以及对市场生态变化后的适应性问题。

简单概括来说,运用程序化交易的时候,请把市场当成“活” 的,而不是“死” 的!

如果对“参与者效应”能够充分理解的话,不妨再思考一个更深的问题一“ 观测者效应”。

20年前,看过倪匡的经典科幻小说《原形》,其中一句话,非常震撼:

“你看着它的时候,它是一只鸡,谁知道没有人看到它时,它是什么?”

再读“肃纪之法”——谁是最核心的规则

我对期货规则的重视,使得我花了3本书的篇幅《期货策略(上、中、下)》,几十万字的规模,才将期货规则略解一二,可见规则体系之庞大。

总的来说期货的规则,有以下几个层面:

1.交易规则

规定期货的交易程序、制度、合约设计、风控措施等,由证监会和交易所设计。掌握这些规则,有助于在投资中作出理性选择,占据竞争优势,加大收益,降低风险。《期货策略(上、中、下)》主要谈的就是这类规则。

2.行情规则

行情在某个时期、某种条件下的特定特点,这些规则并不是由谁制订,但是在市场群体的共同作用下,有规律地发生着。这些规律靠挖掘、体会。掌握这些规则,即掌握市场的规律,能够给投资决策带来重要参考。各类基本面、技术面书籍想要挖掘的,大都是这类规则。

3.自我规则

我们在投资交易上应该遵循的准则。由我们自己制定。掌握这些规则,能够让我们在市场中无论行情怎么变化,都能立于不败之地,以不变应万变。 《期货兵法》其核心内容就是帮助大家建立自我的规则。

4.生态规则

市场的各个群体、结构在不同的时期,不同的环境背景下如何对市场产生作用,市场如何分配财富。这个规则不是交易所,也不是我们自己定的,是一种自然规律。了解了生态规则,同时融合前面几种规则,就可以达到归于自然、天人合一的境界。“和讯期货大赛”和“期货中国网私募排行榜”正是开拓这类研究的相关方式。

再读“止戈之法”——百年建行几年修

期货最终做的,是一种心情,一种境界。这种境界是“学习”出来的吗?是“顿悟”出来的吗?或者是“天生”的吗?

或许那些驾驭市场的高手,有“学习”出来的,有“顿悟”出来的,也有“天生” 的。但是一定不是多数。多数的高手,必然是反复学习、反复体会、反复实践,最终累积的量到质的变化。

有的投资人在市场上摸爬滚打20年,仍然不能人门,而有的人,学习三五年,就大有长进。

我建议各位读者,每天交易完毕后,总结一下今日得失,什么地方做得不好,什么地方做得好,今天与昨天相比,你进步了吗?你进步在哪里?只要每天进步一点点,几年下来,就是别人几十年的修行。