有个悲伤的笑话:

十年前,爸爸送我上高中,大盘2000多点,十年后,我已经工作了,大盘仍是2000多点,爸爸当年买过的股,我还可以用爸爸当年的价格买入。

指数看似“止步不前”,但是基金圈的画风不一样啦——

全市场基金中过去十年收益超100%的就有132只。

收益超200%的有22只。

收益超300%的有2只。

(来源:Wind,截至10月28日)

牛基的业绩真是让人发酸哇!

但身边一个坚持定投的朋友嚷嚷着:“为什么我长期坚持定投,不见得这么好的业绩呐?!”

老娘舅要来了她持有某只股票基金的定投账单,过去10年定投收益12%,而一把梭115%,真的有点让人不甘心啊……

定投长期不赚钱的三种姿势

老娘舅明白小伙伴嘀咕,很多机构都是这样宣传的:定投是小钱投资法;积少成多,享受复利;长期坚持,回报丰厚。

但现实是,坚持10年,似乎定投收益也不漂亮嘛。

在质疑定投这种投资工具之前,先看看自己的方式有没有错呢?下面三种姿势中招了不——

姿势一:挑错了基金

挑错基金这是本质上的错误了,真的怪不了定投。如果朋友们选择了一只投资风格飘忽不定、短中长期业绩差的基金,你的执拗、坚持,只是浪费时间,最后的结果也是“竹篮打水一场空”。

如何挑到合适的定投基金标的?老娘舅觉得可以依据这四种:

契合自己的投资风险偏好;

短中长期业绩出彩,比如各个阶段业绩超过同类基金水平,或者大盘涨幅等;

基金经理投资经验丰富,风格不漂移;

基金公司投研能力强劲,过往管理的其他基金产品业绩不错。

姿势二:定投坚持时间太短

定投最怕火急火燎。有不少小伙伴坚持定投一年,发现收益平平,就大骂定投垃圾。但换个层面想,也许你只是坚持的不够久呢。

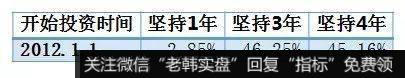

举一个极端的例子,假设从2012年1月1日,每月定投1000元至上证综指,效果如下:

(来源:U8定投计算器)

我们可以看到坚持时间较短,定投效果不是很明显。因为A股牛短熊长,刚开始定投,可能会遇到波动的行情,比如在2012年至2014年期间,A股经历较长的震荡期,定投收益较差。但是定投贵在坚持,自带“低时多买,高时少买”的特效,震荡期,恰好可以积累便宜份额基金份额,待到市场上涨时,前期积累的筹码发挥作用,快速跟上市场上涨的节奏,获取较好的回报。参考坚持3年、4年的定投效果。

姿势三:定投会买,但不会卖

投资中有句俗语“会买的是徒弟,会卖的是师傅”。市场不会处于无限上涨状态,定投的后期,如果没有及时停止,收益真的不咋地啊。

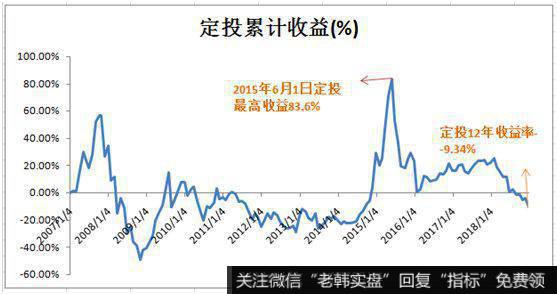

定投何时退,把握时机真的很重要。再来举个例子,假设有朋友是从2007年1月1日开始定投,坚持12年,直至2019年1月1日结束,以上证综指为定投标的,定投金额为1000元/月。

(来源:U8定投计算器)

从上图可知,定投坚持了12年,看似时间很长,最终定投的效果并不好。是不是感觉有点“毁三观”了?明明让我坚持定投,这么久了,怎么亏了哦。

定投不是“放着不管、躺着赚钱”,也需要在合适的时机止盈。这份定投最高收益率曾到83.6%(2015年6月1日),如果你早两年多止盈定投并赎回的话,收益率将从-9.34%提升至83.6%。

所以定投也要见好就收,不用觉得很为难,投资总会有赎回的那一天,定投也是如此。

看到这,你也许有点疑惑——好怕错过,我啥时候可以止盈呢?

别慌,设置个止盈点!

1、目标止盈点

在定投计划开始前,设置一个目标收益线,比如收益达到30%就暂停定投,落袋为安,而这条线也被称为“止盈点”。

如何确定自己的目标收益?目前市场上常用的目标收益率公式为:(1 通货膨胀率 理财产品的年化收益率)∧定投年限-1

2、指数参考法

根据指数的点位、涨幅、估值进行定投止盈,同时依据基金的风格不同,如果你的基金是大盘蓝筹风格的,参考沪深300指数,如果你的基金是中小盘成长风格的,参考中证500指数。

比如沪深300估值达到35倍了,止盈。

或者指数涨到50%了,止盈。

最后,友情提醒下,止盈并非停止定投。如果达到止盈点了,可以选择分批赎回的方式,比如先赎回部分投资资金,剩下的资金继续定投,这部分盈利也设置一个稍低的目标值(4%或8%),达到后再赎回全部资金,这样既赎回了部分资金,剩余的部分又可以享受后期市场可能上涨的收益,何乐而不为呢!