首先,我们来看一下经常听说但不太熟悉的证券指数—道•琼斯综合指数。它是由30种道•琼斯工业股票、20种道•琼斯运输业股票和15种道•琼斯公用事业股票组成。分析专家们很少用这张图来作实时分析,但是如果该技术用一个很少使用的指标来作分析,那么它就会被另外罩上一层眩目的光环。我们还记得,在周线图上有5个基本的名义周期用来分析价格投影。让我们先从10周名义投影图(5周偏移量)开始,进而研究20周、40周、78-80周以及4年的投影图。

让我们从1994年1月31日的全日最高价1450.10开始(图7.7中的所有数字都是当日最高价和最低价的“实际输出值”,而不是一些报纸上刊载的“理论上”的最高价和最低价。大家可以参看一下《华尔街期刊》上刊载的道•琼斯综合指数图,那些图下方的表中给出了以小时计的指数数据表。表的最右边列出了每种道•琼斯工业平均指数股的日最高价和最低价以及综合指数。这张表对“实际输出值”的最高价和最低价与“理论上的”最高价和最低价进行了区分。)

图7.7 道•琼斯综合平均指数:10周投影(1993年8月-1995年3月,周线)

在到达1450.10最高点之后的第二和第三周之间,周平均价格(或中值)跌破了5周偏移线,形成了一个1362.50±8.80点的10周投影。图7.7清晰的表明了投影的形成过程。周中值连线向下穿过偏移线时的交叉点价格为1406.30,这应该就是10周投影的中途点。由于前一峰值为1450.10,所以从前一峰值到周期中途点的距离为43.80如果这就是周期中途点,那么价格应再下降43.8才能到达10周投影。从1406.30的中点再向下投影43.8就得到了1362.50上的投影。注意,由于每次投影都允许有10%的误差,所以在这个例子中,从峰值的1450.10到投影底部的1362.50的整个距离为87.6,其10%为8.76,所以最终的投影应为1362.50土8.8。现在来看图7.8。

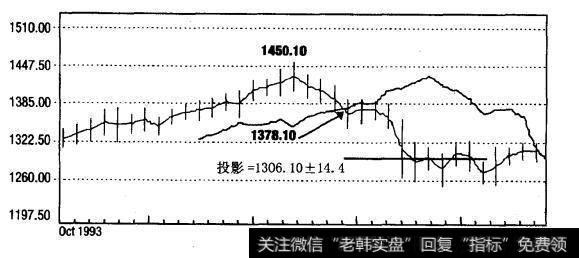

图7.8 道•琼斯综合平均指数10周偏移量的20周投影(1993年10月-1994年6月,周线)

在上述10周投影确定后一个星期,即在其向1362.50移动的途中,周中值线向下跌破10周偏移线,给出1306.10±14.4的20周投影。图7.8给出了计算投影所必需的所有数据。要提醒注意的是,名义周期越长,投影往往就越有意义。图7.7中10周投影在1994年2月18日结束的那个星期里确定,此时道•琼斯综合指数收盘价为1398.30要降至1362.50的投影需要在投影形成当日收盘价基础上再下降2.6%。1306.10的20周投影在1994年3月4日结束的那个星期里确定,此时道•琼斯综合指数为1375.7。这一次的投影要求价格再下降5.1%。现在来看一看图7.9。

图7.9 道•琼斯综合平均指数:20周偏移量的40周投影(1993年5月-1994年8月,周线)

在20周投影到达4个星期之后,道•琼斯综合指数向其20周投影移动时,跌破了40周投影的20周偏移线,并到达了1254.30±19.6的投影。此点出现在1994年4月1日结束的那个星期里,此时的道•琼斯综合指数收盘价为1297.80此处的分析变得更为复杂。在于4月22日结束的那周中,道•琼斯综合指数在其投影“窗口”内变动,其最低点为1262.8(不要忘记,对每个投影来说允许有10%的误差区间)。上述40周投影所要求的价位为1254.30±19.6,这实际上给出的是一个1234.70点至1273.90点之间的投影窗口。最低点出现在1994年4月22日结束的那一周,正好位于投影窗口内。然而同时它向下跌破了其39周偏移线,从而给出了一个78周的1134.30±31.6的投影,正如你从图7.10中所看到的。