国企降杠杆,是供给侧结构性改革五大任务之一“去杠杆”的重中之重,去年以来取得阶段性成效,步伐有望进一步加快。

中金公司首席经济学家梁红撰写的一份研报表示,中国国有工业企业盈利复苏,其负债水平扩张速度明显低于同期贷款利率水平,盈利大幅改善为降低国企债务提供了条件,制造业国企随着现金流改善开始偿还或核销一些债务。

接受第一财经记者采访的多位专家表示,兼并重组、债转股、混合所有制改革都将助力国企去杠杆。去杠杆从本质上来说是要营造一个良好的经济金融生态,国企去杠杆的关键是要优化杠杆的结构、提升杠杆的质量。

营收改善助力国企降杠杆

2016年下半年以来,国有工业企业盈利和收入增速均快速回升,而同期的负债增长却很缓慢。

国家统计局9月27日发布的工业企业财务数据显示,2017年1~8月份,规模以上工业企业利润同比增长21.6%,增速比1~7月份加快0.4个百分点。

梁红在其研报里表示,国有工业企业利润2016年同比增长2.9%,2017年初至今累计增长跳升至41.1%;但与此形成对比的是,其负债2016年仅增加了0.9%,而2017年1~7月仅上升了2%,扩张速度明显低于同期贷款利率水平(即在无新增债务情况下的负债的“自然”累积速度)。

梁红分析,从宏观层面看,一个合理的推论是,2016年以来制造业国企随着现金流改善开始偿还或核销一些债务。盈利大幅改善为降低国企债务提供了条件,而供给侧改革和去杠杆的政策方向则促使国企将留存收益用于降杠杆。

中金公司提供的行业数据显示,2016年以来,在一些国企集中的重工业行业,其有息负债增速慢于债务的“自然”累积速度(即利率),包括煤炭、钢铁、有色、石化和电力行业。

中国科学院应用生态研究所客座研究员吴琦接受第一财经记者采访时表示,国企营业收入和利润都有较大幅度增长,现金流的改善对国企去杠杆和债务偿还形成有力支撑,同时随着国企改革尤其是公司制改制工作的推进,现代企业制度逐步建立,也对国企降低资产负债率形成利好。

梁红表示,2016年下半年以来,国企净资产收益率(ROE)的提高并非加杠杆所致——其间国企资产周转加快、利润率扩张,而杠杆率反而下降。供给侧改革可能继续为国企投资回报率提供有效的支撑,国企去杠杆的政策方向不变,或将继续促使国企在资产负债表扩张和现金流的管理上更为“自律”。

优化杠杆结构是关键

国家发改委8月初发文表示,下一步,必须坚定去杠杆方向,推动降低企业杠杆率工作取得更大成效。一是重点做好国有企业降低企业杠杆率工作。二是积极探索僵尸企业债务有效处置方式。三是推动市场化债转股进一步发挥综合性作用。

国务院总理李克强8月23日主持召开国务院常务会议,部署推进央企深化改革降低杠杆工作,促进企业提质增效。会议强调,当前要抓住央企效益转降回升的有利时机,做好降低央企负债率工作。

中国企业研究院首席研究员李锦告诉第一财经记者,目前这一轮的深化改革,去杠杆的方式是全面铺开,兼并重组、混合所有制改革、债转股等方式都包含其中。

吴琦对第一财经记者表示,去杠杆从本质上来说是要营造一个良好的经济金融生态,通过积极稳妥降低国企杠杆率,促进企业的健康持续发展。从这个意义上来说,国企去杠杆的关键是要优化杠杆的结构,提升杠杆的质量:一是对钢铁、煤炭、电力等重点行业,鼓励和支持金融机构通过市场化、法治化的方式来推进债务重组,优化企业的债务结构。二是通过金融的引导、约束和杠杆功能,推动国企业务发展和资源配置向新模式、新业态和新技术倾斜,加快企业自身的转型升级和技术创新。

案例分析

A股市场近期出现多起上市公司债务违约的问题。即便融资手段上远远超过非上市公司,但在金融去杠杠、再融资政策规范、资产管理新规出台的多重约束之下,由于盈利能力跟不上,部分上市公司原先依赖杠杠驱动的发展模式走到了尽头。刚性兑付短期被打破或许会带来阵痛,但长期而言,对于资本市场的建设和发展是利好消息。

近期债市不平静。

随着金融去杠杆的深入,市场流动资金紧张的情况下,即便是拥有较多融资手段的上市公司也出现不少债务违约现象。

统计数据显示,A股市场里负债率较高的上市公司并不少见,甚至有18只个股负债率超过100%。而值得注意的是,投资拉动经济增长效果不断下滑的背景下,随着去杠杆的不断深入,不同行业的盈利能力出现不同程度上的分化,对于A股市场的影响,也在潜移默化的演变之中。

上市公司债务违约情况频现

近日,盛运环保、*ST华信、*ST中安、神雾环保、凯迪生态等多家上市公司,均因为无法按期偿还债务被评级公司下调公司主体评级。

尤为引发市场关注的是,江南化工的控股股东盾安集团出现债务违约的情况下,江南化工在未被告知的情况下,募集资金账户2.11亿元遭到杭州银行直接划扣。此后,在当地监管部门牵头,杭州银行副行长与法规部负责人亲自奔赴安徽与江南化工进行了沟通后,杭州银行又把划扣出去的款项再度划拨回江南化工的账户。

债务违约后续的处理方式,资产管理公司介入、引入战略投资者已经成为常见的解决方式。5月10日,盛运环保公告,正在与长城资产管理公司推进债务重组事宜。同样引入资产管理公司处理债务违约的,还有远兴能源的大股东博源集团。4月18日,远兴能源公告,信达资产管理公司基本上完成对相关债权人手上债券的收购。5月8日,神雾环保公告,将引入战略投资者上海图世解决流动性问题。

数字政通董秘邱鲁闽向记者表示,在金融去杠杠、再融资政策及资产管理新规等多项政策影响下,市场上的资金非常紧张,而且资金成本不断上升。另外一家总部在深圳的上市公司证券事务代表提到,虽然公司没有发行债券,但目前市场上的流动性紧张是十分明显的。与此同时,安信证券首席策略研究员陈果认为,金融去杠杆和资管新规对市场流动性产生影响,从而导致上市公司债券违约案例增多。

630家上市公司最新资产负债率超60% 18家资产负债率超100%

由于金融行业的天然属性具备较高的资产负债率外,A股上市公司当中,高负债率的上市公司并不少见。

同花顺数据显示,剔除金融股外,截至5月11日,沪深两市共计有630只个股最新的资产负债率超过60%。其中,*ST保千、*ST东电、*ST皇台、*ST德奥、*ST众和、*ST天化、*ST南风、*ST巴士、ST嘉陵、莲花健康、*ST龙力、乐视网、*ST吉恩、*ST昆机、一汽夏利、*ST厦华、*ST河化和*ST大唐等18家上市公司的资产负债率超过100%。

值得注意的是,18家上市公司除了披星戴帽的ST股外,就是盈利能力不佳或者造假被处罚的上市公司为主,公司盈利能力堪忧。

从申万一级行业来看,除金融行业外,房地产、钢铁、建筑装饰、公用事业、商业贸易和综合行业资产负债率均超过50%。

投资拉动经济增长效果持续下滑 A股行业盈利结构变化大

近年来,靠投资拉动经济增长的效果已经越来越差,随着去杠杆的不断深入,各行业的盈利能力也出现了不同的变化,在A股市场的表现更为明显。

根据中欧国际工商学院经济学和金融学教授许小年去年5月在深圳演讲时提供的数据,上世纪90年代晚期,1元人民币的投资可以带来大约0.4元到0.5元的新增GDP,2016年1元投资能够带来的新增GDP只有7分钱。许小年认为,目前中国经济转折很大的一个特点就是从资本积累到创新驱动的经济增长。

天风证券认为,高利润的金融业和地产业,是前几年拼命加杠杆的典型。过去三年,可以看到的是一些银行和保险用资产驱动负债,一些地产商用负债驱动资产。金融机构在交易上加杠杆博弈央行,地产商疯狂拿地加杠杆博弈城镇化政策。在宏观政策去杠杆的背景下,加杠杆的盈利模式越来越难,前几年拼命加杠杆的边缘金融机构和激进负债的地产商就成了最先调整的对象。

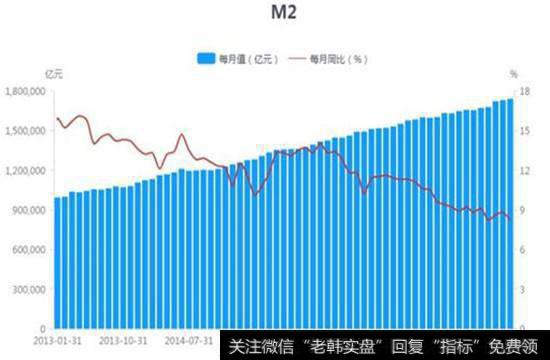

随着去杠杆政策的深入,银行业的主营业务盈利能力正在不断下滑。作为典型的顺周期行业,高度依赖利差收入的银行业,随着M2增速持续下滑,银行业的扣非净资产收益率也在不断下滑。同花顺统计数据显示,2013年银行业扣非净资产收益率为20.16%,此后一路下滑,2017年扣非净资产收益率为13.23%。

(备注:扣非净资产收益率,从股东的角度衡量企业主营业务对股东投入资金的使用效率。该指标越高,表明股东投入资金的收益越高。)

(2013年以来M2发行量和每月同比增幅)

值得注意的是,房地产行业的扣非净资产收益率自2013年的12.52%一路下滑至2015年的8.93%之后,又开始回升,2017年攀升至11.65%,并未出现和银行同步持续下滑的情况。

另外一个值得关注的是钢铁行业。随着供给侧改革的深入,钢铁行业盈利能力回暖正在成为现实。

2013年工信部产业政策司发布落实“十二五”期间工业领域淘汰落后产能目标任务,在相应的19个工业行业中,钢铁行业首当其冲。

随着淘汰落后产能工作的推进,A股上市公司钢铁板块的扣除非经常性损益的净资产收益率,从2013年持续下滑,到2015年出现负数后,开始强劲回升,2017年钢铁行业的扣非净资产收益率达13.29%。

去杠杆背景下A股是喜是优?

在宏观经济去杠杆的背景下,对于A股所带来的影响,有观点认为是长期利好,同样也有观点认为即便是去杠杆之后,外溢出来的资金也不会流向股市。

对于金融去杠杆对于A股市场的影响,长江商学院金融学教授李海涛在《资管新规:中国资产管理行业生态再造》一文中指出,当刚性兑付被打破,真实无风险收益率回归3%-4%的水平,居民在进行资产配置时,会更加倾向于加大在高风险、高收益的风险资产的配置,对于A股市场为主的风险资产,都将形成长远的利好。

天风证券则认为,金融去杠杆的背景下,居民的钱没有涌入高风险资产。一方面,金融去杠杆减少了高收益金融产品的供应。另一方面,股票市场几乎是唯一没有刚兑的市场,风险偏好的市场分割使得居民从房地产市场出来的钱不一定直接进入股市里去。