2018年,全球市场已然身处系统性风险,只是大家还没有醒过神儿来。

12月20日,美股又崩了,道指一度跌逾500点,纳指跌逾2%,这是2018年金融市场的一个缩影。

从北美到南美,从欧洲到亚太,从股票到债券,从数字货币到黄金、原油等大宗商品,全球资产几乎全部沦陷。

据德银统计,截止2018年11月中旬,华尔街所有资产类别表现是近100年来最差的一年,超过90%以上资产类别出现负收益。

2018年做投资很艰难,2019年会不会更艰难?

悲壮的2018年即将过去。2019年,不奢望大繁荣,只希望在凛冬的日子点燃一团火,守护希望,春暖花开。

2019年 欧美日宏观经济数据 没一个好的!

今年全球经济增速放缓,只有美国一枝独秀。2019年,全球经济周期终将同步,美国经济很可能冲高回落。

10月初,美股、美债金融市场大转向,提前对美国经济作出悲观预测,最近市场下挫,强化了悲观预期。

2019年美国经济掉头向下的逻辑有两个:首先,川普税改透支了未来经济增长潜能。其次,美国房地产市场进入下行周期,2019年周期力量将发威,拖累美国经济增长。

川普减税确实极大提升了经济信心,企业净利润增长,私人部门投资迅速冲高;个税税率下调,美国居民可支配收入增加,家庭部门消费回暖。另外,通过税收“恐吓”,大批企业回流美国,失业率长期处于历史低位。

据测算,2018年美国税改对经济增长的贡献高达0.5-0.6%。遗憾的是,兴奋剂难持久,好迹象现疲态,2019年大概率继续疲软。

这是规律。根据以往经验,减税在衰退后期的拉动作用非常大,在经济复苏的后期,只会促使经济加速见顶。2019年,美国减税对经济增长的贡献将下滑至0.2-0.3%。

美国房地产也是重要产业,上下游产业链很长,牵涉到信贷。根据周金涛先生测算,美国这一轮房地产长周期兴起于1995年左右,峰值大概在2006年,已经持续23年,从时间跨度看,该进入萧条期了。

美国房地产数据证实了这一点:

9月,美国房价涨幅创2017年1月份来新低,西雅图房价半年跌11%;房屋销售于2017年11月份见顶,目前下滑了9.3%;房屋开工同比下降8.7%。

另外两大经济体欧元区和日本,2019年经济形势也不乐观。

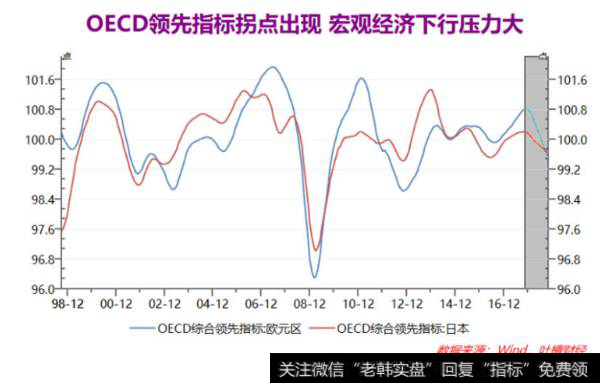

OECD综合领先指标是相当有效的前瞻性指标,根据经验,欧元区和日本的OECD综合领先指标比实际经济增长早1-3个季度。

欧元区的领先指标拐点在2017年11月份出现,实际GDP增速2017年四季度开始下滑,现在仍然没有企稳迹象,简单推测,2019年欧元区经济下滑压力相当大。

日本领先指标也是在2017年11月份出现,2018年一季度实际GDP增速下滑。现在,日本领先指标仍处于下行趋势,2019年压力不小。

檀香们,请准备好,2019年欧美日经济将同步下滑。

经济下行 货币政策居然同步紧缩!

经济疲软,全球货币就不紧缩了吗?当然不是。

12月20日凌晨,美联储下调了经济增长和通胀预期。与9月份相比,美联储官员们对2019年美国经济前景更加悲观,但这丝毫没有动摇他们加息的决心。

以前议息会议前夕,期货市场给出的加息概率会高达90%,甚至95%以上。这一次,期货市场给出的加息概率才70%,说明市场对美联储是否加息有非常大分歧。

前几轮美联储加息周期,美股都处于上升趋势,只有1994年是例外。

这一次,很显然,狠心的美联储没有过多考虑金融市场,也没有考虑川普的推特,9名投票委员一致认为应该加息,一个反对的都没有。

这就是逆周期调控的宿命,很难打破。

经济运行有周期,经济低迷时,美联储量化宽松,经济触底反弹,美联储被当做大救星;在经济繁荣或过热的时候,美联储开始加息,进入紧缩周期,经济触顶回落,美联储又被当作罪魁祸首。

美联储主席会影响加息节奏,川普为自己的偏见付出了代价。他以为换掉耶伦,换上鲍威尔,就万事大吉了。

川普想要一个鸽派的美联储主席,耶伦恰恰就是极其鸽派的一位主席,新闻配图大多在她的大头像后面配几只鸽子。根据德意志银行的研究,如果说鸽派是1,鹰派是5,那么耶伦主席是1,达拉斯联储前任主席费雪是5,鲍威尔的排名是3,正好中性。

2019年,美联储紧缩趋势不变,加上欧洲央行吆喝参与,全球流动性将发生重大变化。

从2015年开始,大家都说,全球进入流动性紧缩周期。虽然有些央行跟随美联储加息,但是,非常重要的一个央行,欧洲央行一直是宽松的。

从2014年到2018年,欧洲央行一直在量化宽松,4年来向市场投入了2.6万亿欧元用于购买债券。

类似的还有日本央行,2018年了,还一直在搞量化宽松。日本央行声明,继续维持每年债券购买规模80万亿日元,近一年购买规模有所下降,但也在宽松区间。

这些年,全球经济维持复苏,一个重要原因是,欧洲央行和日本央行的宽松对冲了美联储的紧缩。

2019年,全球流动性将巨变,欧洲央行可能会实质性紧缩。12月13日,欧洲央行确认,将在12月底退出QE,并首次明确再投资将持续到首次加息后。

2019年,请准备好,欧美日货币政策,进入真正紧缩周期。

拿什么守住底线?全球经济中周期崛起

经济还有希望吗?

“悲观来看,2018年是最近十年宏观经济最难的一年;乐观一点看,2018年将是未来十年宏观经济最好的一年”。

别慌,一片黑暗中,还有一个火把,给我们希望,这就是全球经济中周期的崛起。

经济运行有长期趋势和短期波动。从繁荣到衰退,这是经济自身的运行周期,影响着资产价格、社会生态,影响着每一个人的财富和命运。

按康波长周期,每隔大约50年,经济就会出现衰退和萧条。1929年-1937年的美国大萧条和1973年-1982年的两次石油危机,都是长波衰退阶段的特征。

现在,距上次石油危机相隔45年,可能已经进入衰退阶段。同时,我们站在新技术革命的前夕,新一轮康波周期在不远的未来招手。

长周期进入衰退阶段,并不意味着经济立马崩溃,因为还有经济中周期,长达10年的朱格拉周期,以及两三年的库存短周期。

为什么会有朱格拉周期呢?企业设备有使用年限,到了一定年限,或者新技术出现,生产效率就会相对下降,企业被动更新设备增加固定资产投资。如果经济景气度回升,企业投资回报率增加,企业也会主动增加资本开支,更新设备。

许多企业一起更新机器设备,社会就会出现一波繁荣周期,企业更新机器设备的规律就形成了朱格拉周期。

企业集中更换机器设备,本质上也是投资,跟房地产投资没有本质区别,对上下产业链影响很大。

2019年,美国、欧洲和日本经济下滑,只是短期经济波动,不会太严重,因为早在2016年,美、德、日的朱格拉周期就开始启动了。

一般来说,周期越长,受人为干扰因素就越低,周期同步,协同效应就会越强。

经济周期分析的框架是:长中短三个周期同时进入衰退和萧条阶段,经济下滑或崩溃的概率就非常高,持续时间也很久;长中短三个周期同步进入复苏和繁荣阶段,经济上涨的幅度和持续时间就可能很久;长中短周期不同步,则此消彼长,互相抑制,波动加剧,但不至于崩溃。

现状是,全球长周期萧条,新一轮朱格拉周期开启,所以,冲突,波动,不崩溃。

2019年,全球朱格拉周期的崛起就是黑暗中的火把,给投资者信心。举着这个火把,不能熄灭。

香港地区转口贸易地位凸显

全球经济下滑,贸易摩擦加剧,檀香们不必对外需过度悲观。

因为,我们有香港。

什么?我们没听错吧?没有。香港会更香。

历史上,香港一直是转口贸易中心,从内地到国际,肩负着对外贸易的重任,尤其是1988年以后,香港充分利用地理位置的优势,抓住内地改革开放的历史机遇,大力发展转口贸易。

1970年,香港转口贸易占比18.98%,此后一直增长,到1988年,香港出口总值的占比中,转口贸易占55.86%。

香港地位特殊,成为资金大通道。2015年、2016年,人民币贬值,资本披着贸易的外衣,借道香港,流到境外,具体表现为内地从香港地区的进口大幅飙升。

最近两三个月,香港地区的贸易地位再次凸显。

中美贸易客观上有很大需求,被压制的需求“绕道”香港地区,奔赴目的地。

内地对香港地区的出口增速飙升,远超其他主要出口伙伴,主要是各类转口贸易,意味着贸易“绕道”香港,规避“摩擦”。

有香港这样的转口贸易港口,檀香们不必对2019年全球贸易过度悲观,这在一定程度上缓解了负面冲击。

站在香港的角度,这又是一次重大机遇。金融业收缩,房地产疲软,转口贸易业务有望再次让香港地区的经济焕发出美女本色。

在我们的文章里面,一直强调,不过度乐观,也别过度悲观,被吓破胆,现成的机会也看不到。2019年,全球宏观经济没有那么差,机遇会出现,在贸易比较自由的经济体,在被错杀的企业里。