日前,面包君对2018年1-4月上市公司董监高减持数据进行了统计,发现无论按照减持金额还是减持比例排名,中化岩土(002542.SZ)均进入前十,且减持的股东中还包括公司实际控制人。

从股价走势图来看,在2017年5月创下历史高点之后,其股价持续下滑,至2017年底跌幅超过45%。今年以来,公司股价在区间内小幅震荡。而高管们的减持动作大概就集中这个时期,也就是下图公司股价走势图中的红框位置:

千年大计难留老板的心 中化岩土高管减持套现 跟风小散何去何从?

在股价大幅下跌之后,高管们为何要在这个时点集中减持? 且3个月内减持套现数额超过6亿。

从中化岩土上一波“大牛”行情说起。

“雄安概念股”:短期炒作之后一地鸡毛 高管减持套现超6亿

中化岩土前身中化岩土工程有限公司设立于2001年,主要经营工程服务和通用航空两个业务板块,2011年1月在深圳中小企业板上市。

2017年4月,“千年大计”雄安新区横空出世,资本市场热血沸腾,雄安概念股集体飙涨。中化岩土因总部位于北京,业务包括为港口、机场等建设项目提供强夯地基处理服务,被入选“雄安新区概念股”。

随后,公司股价一连拉出6个一字板,估值(市盈率)一度超过100倍。因股票交易异常波动,中化岩土于2017年4月13日停牌自查。停牌两日复牌之后,股价大幅回落,2017年4月底再次拉升,并在2017年5月4日创下历史新高。

短期“炒作”暴涨之后,公司股价持续下滑,2017年5月4日至今最大跌幅超过50%,市值蒸发超过140亿。

在这期间,2017年9月4日,公司早前定向增发的一批股权解禁,解禁股东包括公司第三大股东宋伟民,第四大股东刘忠池等。

在手中股权解禁之后,这些股东外加公司实控人吴延炜开始计划减持手中股权,并于2017年10月27日披露了减持计划。根据之后公司公告披露的实际减持情况,2017年12月至2018年3月,公司股东吴延炜、宋伟民及刘忠池合计减持约1.02亿股,减持股份参考市值约6.93亿元。

以下为根据公开信息整理的这三位股东减持情况:

根据公开信息整理的这三位股东减持情况

在股权解禁之后,各大股东为何“捉急”套现离场?难道是他们不看好资本市场热炒的“雄安新区概念”?

这就要先说说中化岩土的业绩和两位董事的股票来源,这都与几年前的一起并购有关。

并表撑业绩:承诺期结束之后,收购公司业绩下滑

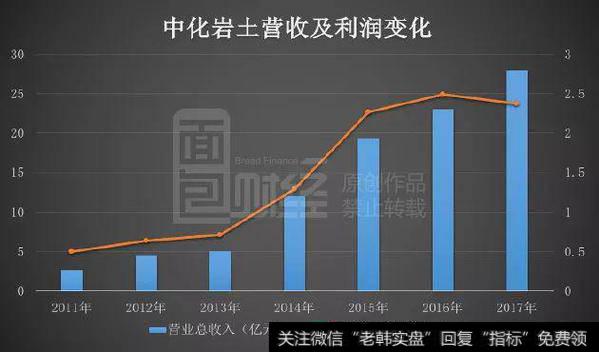

从中化岩土历史业绩来看,公司业绩增速大幅提升的转折点发生在2014年。上市之后,公司业绩增速在10%-30%范围波动,2014年公司归母净利润增速骤增至84.26%,2015年业绩增速也超过了70%。随着业绩提升,公司股价在2014年下半年开始脱离原来波动区间,向上行走。

以下为根据公开数据绘制的公司营收及利润变化情况:

中化岩土营收及利润变化

事实上,公司业绩的大幅增长很大程度上归因于2014年的一起并购。

2014年8月,公司通过向宋伟民、刘忠池等股东发行股份及支付现金的方式购买其持有的上海强劲100%股权和上海远方100%股权,交易对价合计约8.08亿元。

因为这笔收购,刘忠池及宋伟民分别约获得公司4978.96 万股股份及4830.92万股股份,成为公司2014年底第二大及第三大股东。

该项收购完成之后,上海强劲及上海远方在2014年纳入上市公司合并范围,成为当年公司业绩暴增的主因。后来,这两家公司也成为公司利润的主要来源,2015-2017年,上海强劲及上海远方这两家公司利润在上市公司利润中的占比均超过50%。

随后,公司又分别在2015年及2016年收购了北京场道及上海力行这两家公司,到2017年,这四家公司利润在上市公司净利润中的占比超过了95%。

2014-2017年四家公司盈利情况

由于持续收购并表,中化岩土2014年及2015年业绩增速均超过70%。近年来,公司依然在扩大并表范围,但是由此带来的效果越来越不明显:2016年公司归母利润增速下降至10%以下,2017年更是出现了负增长。

这很大程度上是由于部分并表公司在业绩承诺期结束之后,出现了业绩下滑。比如,公司在2014年从此次减持股东手中收购的上海远方承诺期到2016年。而2017年,上海远方净利润约6703.55万元,同比下滑了1.21%。

现金流也许比账面利润更重要。

应收款及存货大幅增加,经营性净现金流持续为负

尽管通过收购公司并表,中化岩土净利润由2013年的约0.71亿元增加至2016年的2.48亿元,增加了2.37倍,但是公司的经营性净现金流却在2014-2016年持续为负。2017年,公司经营性净现金流虽然由负转正,但与同期净利润仍有约0.89亿的差额。如下图所示:

中化岩土净利润及经营性现金流变化

从财报上分析:公司经营性现金流与利润出现明显背离,主要因应收账款及存货大幅增加占用了现金。

翻查财报:中化岩土应收账款账面价值由2013年底的2.6亿元增加至2017年底的18.2亿元,增加了6倍;存货账面价值由2013年底的1.43亿元增加至2017年底的16.25亿元,增加了17.68亿元,增加了11.36倍。

可见,这些年中化岩土通过持续并购提升了账面利润,但却并没有带来多少经营性现金流入,反而大量流出。而出售方在获得股权解禁之后,与上市公司控股股东一起,纷纷套现离场,小散怎么看?

2018年12月24日,中化岩土还将有约1.9亿股股份解禁,占到公司总股本的10.52%,解禁股东包括此次减持的吴延炜、宋伟民及刘忠池三位股东,这些股东还会不会进一步减持?